Was wir tatsächlich vom 2. Halbjahr erwarten können

Sehr verehrte Leserinnen und Leser,

erneut ging es gestern aufgrund eines Feiertags in den USA ruhig an den Börsen zu. Selbst im Futurehandel dümpeln die Kurse nur. Das gibt uns Gelegenheit, die (statistischen) Perspektiven für das 2. Halbjahr auszuloten, das am Freitag begonnen hat.

Sagen vergangene Kurse etwas über die Zukunft aus?

Sven Weisenhaus hat am Freitag dazu schon ein paar Zahlen genannt, z.B. dass die Performance der Aktienmärkte im 1. Halbjahr eine der schlechtesten der Börsengeschichte war. Und er hat auf Daten von HSBC Trinkaus und Burkhardt verwiesen, wonach sehr schlechte Halbjahresergebnisse unter Umständen auf eine fulminante Erholung im Rest des Jahres hinweisen.

Allerdings lautet eine Standardformulierung einschlägiger Finanzpublikationen, dass „die Wertentwicklung in der Vergangenheit kein zuverlässiger Indikator für die künftige Entwicklung“ ist. Andererseits heißt es: „The Trend is your friend“. Und wissenschaftliche Studien zeigen tatsächlich, dass die Kursentwicklung der vergangenen 6 bis 12 Monate durchaus einen statistisch signifikanten Hinweis auf den weiteren Verlauf gibt. Darauf basieren z.B. einige erfolgreiche Investmentstrategien.

Auch im Dow Jones: 2022 begann katatstrophal

Also habe ich die längste verfügbare Kurszeitreihe, die des Dow Jones, entsprechend analysiert. Trotz einiger Anpassungen und „Brüche“ in seiner Historie lässt sich der Dow-Jones bis Februar 1885 zurückverfolgen. Das sind immerhin 136 volle Börsenjahre, die für die Analyse zur Verfügung stehen.

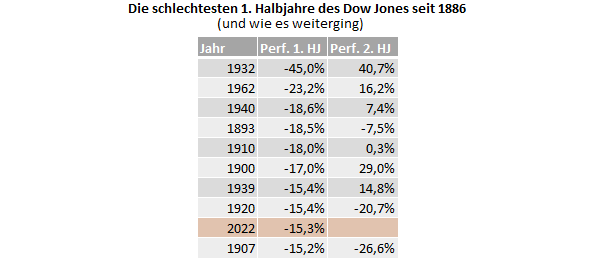

Schauen wir auch hier zunächst wie sich das Ergebnis des Dow Jones im 1. Halbjahres 2022 (-15,3 %) im historischen Vergleich einordnet:

Quelle: Daten von VWD, Measuring Worth, eigene Berechnungen

Hier schaffte es das Jahr 2022 mit Ach und Krach unter die Top-10 der schlechtesten ersten Halbjahre (siehe 2. Spalte der Tabelle). Allerdings: Wenn der Dow-Jones wie der S&P 500 20,6 % verloren hätte, wäre er direkt bis auf den dritten Platz nach oben gerutscht. Das Jahr 2022 begann also auch hier katastrophal.

Aufschlussreich ist, wie es in den anderen neuen Fällen weitergeht (siehe rechte Spalte): Hier ist das Ergebnis weniger eindeutig als in der kürzeren Übersicht von HSBC Trinkaus und Burkhardt: In fünf Fällen kam es danach tatsächlich zu einem kräftigen Anstieg der im Durchschnitt 21,6 % betrug. In drei Fällen fiel er fast genauso kräftig zurück (-18,3 %). Und in einem Fall stagnierte er.

Wie sieht es in allen Halbjahreszeiträumen seit 1886 aus?

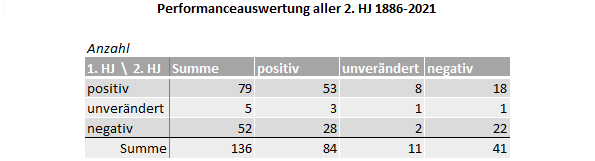

Aber auch diese neuen Fälle sind genauso wenig statistisch signifikant wie die sechs Fälle, die HSBC Trinkaus und Burkhardt angeführt hat. Werfen wir also einen Blick auf die Ergebnisse aller zweiten Halbjahre des Dow Jones seit 1886:

Quelle: Daten von VWD, Measuring Worth, eigene Berechnungen

Hier habe ich die Anzahl der Jahre zusammengestellt, in denen der Index im 1. Halbjahr einen positiven, negativen oder unveränderten Verlauf hatte (Spalte 1 und 2) und wie es danach in den jeweiligen Fällen weiterging. So beendete der Dow-Jones in 79 der 136 Jahre das 1. Halbjahr positiv, also mit einem Kursplus. In 53 Fällen stiegen die Kurse danach weiter.

Es fällt auf, dass die positiven Jahre überwiegen – sowohl im 1. als auch im 2. Halbjahr. Das ist allerdings auch kein Wunder, schließlich stieg der Dow-Jones im Gesamtzeitraum, und zwar um durchschnittlich 5,13 % pro Jahr.

So wird das statistische Ergebnis noch verlässlicher

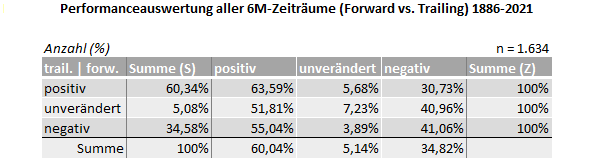

Diese Tendenz zeigt sich noch deutlicher, wenn wir uns bei der Auswertung von den starren Halbjahreszeiträumen lösen und einfach alle sechs Monatszeiträume betrachten. Schließlich ist es ja nicht unbedingt so, dass – wie in diesem Jahr – das Hoch Anfang Januar markiert wird und die Kurse danach fallen. Kursrückgänge können zu jedem Zeitpunkt beginnen. Oder, wie es Sven Waisenhaus am Freitag treffend formulierte: „An der Börse sind kalendarische Zeiträume irrelevant“.

Erfreulicher Nebeneffekt dieser Änderung: Die Zahl der Fälle nimmt kräftig zu. Statt nur 9 Extremfälle oder 136 Jahre haben wir nun 1.634 6-Monatszeiträume für die Analyse. Damit wird das statistische Ergebnis schon verlässlicher. Jetzt können wir die vorherige Tabelle auch mit Prozentangaben füllen und dadurch die Ergebnisse aufschlussreicher machen:

Quelle: Daten von VWD, Measuring Worth, eigene Berechnungen

Wie in der Tabelle zuvor geben die ersten beiden Spalte das Ergebnis der vorangegangenen sechs Monate (trailing) wieder. Die Summe berechnet sich hier also über die Spalte (Zusatz „S“). Der rechte Teil der Tabelle beschreibt die nachfolgenden sechs Monate (forward). Die Summenspalte ganz rechts wird also über die jeweiligen Zeilen berechnet (Zusatz „Z“).

Beispiel: 60,34 % aller 6-Monatszeiträume endeten positiv. Danach ging es in 63,59 % dieser Fälle positiv weiter, in 5,68 % dieser Fälle stagnierten die Kurse, und in 30,73 % dieser Fälle fielen sie. Die Summe der drei zuletzt genannten Zahlen ergibt 100 %, also alle positiven Fälle.

Auch hier dominieren die positiven Fälle, und zwar mit jeweils rund 60 % (siehe erste Zeile, zweite Spalte und letzte Zeile, dritte Spalte). Das ist völlig logisch, denn von den 136 Jahren, die in diese Statistik eingehen, endeten 86 (= 63 %) positiv. Das muss sich natürlich auch in den entsprechenden Halbjahreszeiträumen widerspiegeln.

Die Performance-Auswertung

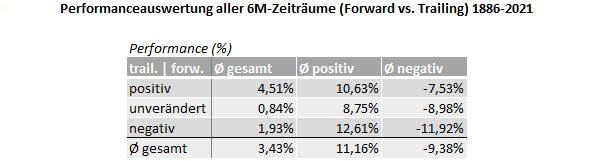

Einfacher ist die Übersicht der durchschnittlichen Performance-Werte dieser 1.634 6-Monatszeiträume:

Quelle: Daten von VWD, Measuring Worth, eigene Berechnungen

Danach legte der Dow-Jones in den folgenden sechs Monaten um durchschnittlich 10,63 % zu, wenn die vorangegangenen sechs Monate ebenfalls positiv verlaufen sind und die Kurse weiter steigen. Wenn sie dagegen fallen, verliert der Index im Durchschnitt -7,53 %. (Die unveränderten Fälle habe ich hier verständlicherweise nicht separat ausgewiesen.)

Warum eine fulminante Rally nun unwahrscheinlich ist

Die letzten beiden Tabellen liefern interessante statistische Aufschlüsse, die im klaren Gegensatz dazu stehen, was die Übersicht von HSBC Trinkaus und Burkhardt suggeriert: Nach dem schwachen 1. Halbjahr können wir keineswegs mit einer fulminanten Rally rechnen:

Wie die vorletzte Tabelle zeigt, folgt einem negativen 6-Monatszeitraum nur in 55 % aller Fälle ein positiver. Das ist deutlich weniger als im Durchschnitt aller Fälle (60 %). Und mit 41,06 % ist die Wahrscheinlichkeit für weitere fallende Kurse die höchste aller negativ verlaufenden Folgezeiträume!

Eine einfache Bestätigung wissenschaftlicher Studien

Das bestätigt auf relativ einfache Weise die oben genannten wissenschaftlichen Studien, wonach ein Trend über ca. sechs Monate mit hoher Wahrscheinlichkeit fortgesetzt wird. Denn auch die Wahrscheinlichkeit für steigende Kurse ist nach einem positiven 6-Monatszeitraum mit 63,59 % am höchsten.

Die letzte Tabelle zeigt außerdem, dass die weitere Performance nach einem negativen 6-Monatszeitraum unterdurchschnittlich ist (+1,93 % statt 3,43 %). Allerdings gibt es einen Trost für alle Bullen, der auch die Ergebnisse von HSBC Trinkaus und Burkhardt unterstützt: Falls die Kurse nach einem negativen 6-Monatszeitraum steigen – also ein bullisher Trendwechsel erfolgt – dann steigen die Kurse mit Abstand am stärksten (+12,61 %). Der Wermutstropfen dabei: Falls es doch weiter abwärts geht, dann wird der Einbruch mit -11,92 % ähnlich heftig.

Wie Sie sich nun am besten positionieren

Wie geht man als Anleger mit einem solchen „Hop oder Top“-Szenario um? Im Idealfall haben Sie bereits eine hohe Cashquote im Depot und den Rest über einschlägige Instrumente abgesichert. Dann sind Sie vor stärkeren Verlusten gefeit. Mit Ihrem hohen Cashanteil können Sie dann nach und nach unterbewertete/aussichtsreiche Einzeltitel aufsammeln. Damit profitieren Sie von einer kommenden Rally. Nach einem finalen Sell-Off trennen Sie sich dann von Ihrer Absicherungsposition.

Selbst wenn diese Strategie nicht 100 %-ig aufgeht, wird sie Ihnen dennoch attraktive Werte zu günstigen Preisen ins Depot spülen, an deren Kursverläufen Sie dann viel Freude haben werden. Ich wünsche Ihnen in jedem Fall viel Erfolg!

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)