Was preisen die Märkte derzeit ein?

Sehr verehrte Leserinnen und Leser,

die Börsen handeln bekanntlich die Zukunft. Die spannende Frage ist stets nur: Welche Zukunft? Die von morgen, von nächster Woche, nächsten Monat, nächstem Jahr? Üblicherweise sind es 6 bis 12 Monate. Aber das ist offensichtlich nicht immer der Fall.

Was die jüngsten Kursausschläge verursacht hat

In den vergangenen beiden Wochen zeigte z.B. der DAX eine fulminante Erholung. Diese ist aus zwei Gründen verständlich: Zum einen gab es Anfang März einen kräftigen Einbruch, nachdem in der Politik laut darüber nachgedacht wurde, als Reaktion auf den Angriff Russlands auf die Ukraine einen Importstopp für russisches Öl und Gas zu verhängen. Das hätte der deutschen Wirtschaft einen (weiteren) massiven Schlag versetzt.

Zum anderen erteilten aber europäische und vor allem deutsche Politiker dieser Idee sehr schnell eine klare Absage. Damit war diese Gefahr zunächst gebannt, und der DAX konnte daraufhin seine Verluste sehr schnell aufholen.

Hinzu kommt, dass in der vergangenen Woche der große März-Verfallstag stattfand. Dieser hatte massive Effekte auf den DAX: Zunächst verstärkte er den Einbruch von Anfang März, da die Stillhalter ihre Put-Positionen absichern mussten, was die Abwärtsbewegung verstärkte. Dann wurden diese Put-Absicherungen in der Erholung genauso schnell wieder aufgelöst. Das verstärkte den Wiedereinstieg, der dadurch wie eine Short Squeeze daherkam.

Extreme Energiepreise

Offenbar haben die Anleger zuletzt aus sehr kurzfristiger Perspektive gehandelt. Und nachdem auch die Fed-Sitzung vorüber ist und mehr Klarheit über den weiteren Weg der Geldpolitik herrscht, können sich die Börsianer wieder den längerfristigen Perspektiven für die Aktienmärkte zuwenden.

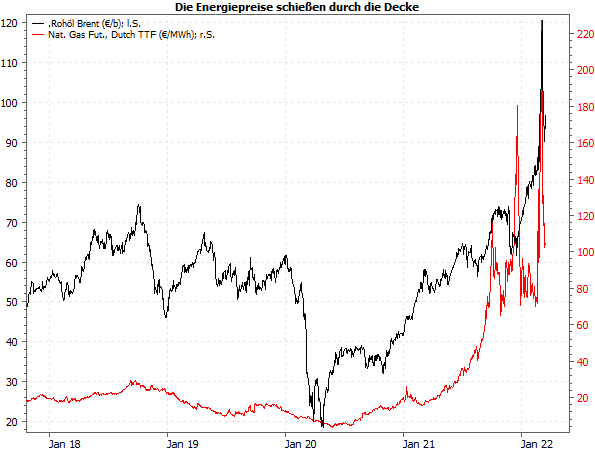

Hierbei ist die Frage, ob die jüngste Stärke der Aktienmärkte Bestand haben kann. In der Vorwoche wies ich darauf hin, dass das entscheidende für die Anleger die Gewinne der Unternehmen sind. Nun gibt es zwar kurzfristig wohl keinen umfassenden Importstopp für russisches Öl und Gas, aber dennoch sind die Preise auf den Energie- und Rohstoffmärkten nach wie vor auf extrem hohen Niveaus:

Quelle: MarketMaker mit Daten von VWD und investing.com

Dabei ist der Ölpreis noch nicht einmal das größte Problem. Preise oberhalb von 100 US-Dollar waren zwischen 2011 und 2014 an der Tagesordnung. Die Wirtschaft steckte sie letztlich aber weg. Und 2018 und 2019 erreichten sie zeitweise ebenfalls 90 Dollar. Das war auch kein Problem.

Die Gaspreise sind die größte Belastung

Aber vor allem für europäische Unternehmen sind Gaspreise von 100 €/MWh völlig inakzeptabel. Auf diesem Niveau hätte sich der Preis gegenüber dem durchschnittlichen Preis von 2017 bis 2021 mehr als verfünffacht. Selbst ein Rückgang auf 80 € wäre noch eine Vervierfachung – etwas das sich vor allem energieintensive Branchen einfach nicht leisten können.

Und so häufen sich seit einigen Tagen Berichte in der Wirtschaftspresse über Unternehmen, die massive finanzielle Probleme haben, ihre Arbeit einstellen oder sogar in die Insolvenz abrutschen. Das betrifft vor allem die Energie- und Logistikbranche, die Stahl-, Glas- und Papierindustrie, aber vor allem chemische Betriebe. Bei ihnen ist Gas nicht nur ein Energieträger, sondern auch Rohstoff für die Produktion.

Doch auch Unternehmen aus anderen Branchen stehen nur vor Existenzproblemen. Sie haben nur den „Fehler“ gemacht, sich die günstigen Energiepreise des Vorjahres aus irgendwelchen Gründen nicht für längere Zeit zu sichern. Dazu gehören sogar Firmen, die seit Jahren erfolgreich und in weiterhin aussichtsreichen Märkten tätig sind. Doch der unerwartet schnelle und horrende Anstieg der Energiepreise bringt sie an den Rand des Abgrunds.

Auch andere Rohstoffpreise zogen kräftig an

Aber selbst, wenn die Unternehmen die Möglichkeit haben, ihre höheren Preise an die Kunden weiterzugeben: Die Inflation, die von den Energie- und Rohstoffpreisen ausgeht, wird sich dann nach und nach weiter durch die Wirtschaft fressen – bis sie am Ende bei den Verbrauchern ankommt.

Die höheren Energiepreise spüren wir Verbraucher längst, nicht nur an der Tankstelle. Die Stadtwerke in meiner Region haben dieser Tage eine Strompreiserhöhung um 12,5 % ab Mai angekündigt. Ab dem gleichen Zeitpunkt müssen Kunden der Gasag in Berlin-Brandenburg durchschnittlich 26 % mehr für Gas bezahlen.

Aber nicht nur die Energiepreise schnellen nach oben. Auch andere Rohstoffpreise steigen kräftig, vor allem dann, wenn Russland und/oder die Ukraine davon bedeutende Mengen exportieren. So haben sich z.B. die Preise für Nickel und Weizen seit Jahresbeginn mehr als verdoppelt.

Insbesondere der starke Anstieg des Weizenpreises ist ein Problem, denn er schlägt zusammen mit den Energiepreisen auf viele Nahrungsmittel durch, vor allem natürlich Brot. Das bringt unter anderem kleinere Bäckereien in die Bredouille. Sie haben keine Chance, diese steigenden Kosten vollständig an ihre Kunden weiterzugeben. Dennoch merken wir Verbraucher auch hier längst die Inflation. Und das wird noch nicht ihr Ende sein.

Wie stark werden die wirtschaftlichen Folgen des Krieges?

Der Ukraine-Krieg wird also in jedem Fall tiefe Spuren in der Wirtschaft hinterlassen. Die Frage ist nur, wie stark das Wachstum dadurch gebremst wird. Mehrere Wirtschaftsinstitute in Deutschland haben daher bereits ihre Konjunkturprognosen für das laufende Jahr reduziert – von bisher 3,7 % auf nun nur weniger als 2,6 %.

Das klingt gar nicht so schlecht. Allerdings wäre damit das Vor-Corona-Niveau immer noch nicht erreicht. Zum Vergleich: Die USA sind bereits im 2. Quartal 2021 wieder auf ihr Vor-Corona-Niveau zurückgekehrt. Und die Fed hat in der Vorwoche ihre Konjunkturprognosen erneuert. Danach erwartet sie in diesem Jahr ein Wachstum von 2,8 % für die USA, nach zuvor 4,0 %.

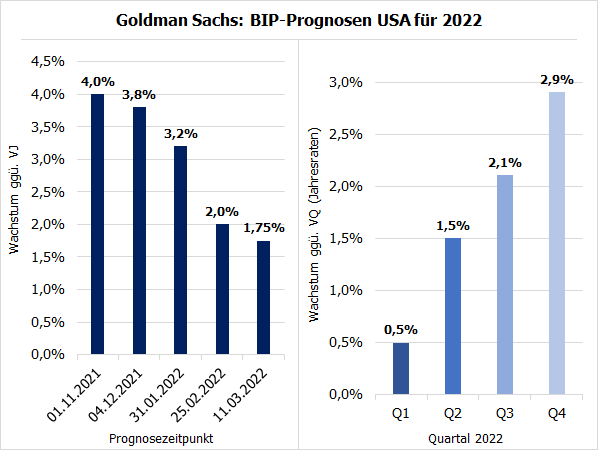

Ist es wahrscheinlich, dass Deutschland fast genauso stark wächst wie die USA, obwohl wir in Europa von den Folgen des Ukraine-Kriegs viel direkter betroffen sind? Das erscheint mir zweifelhaft. Zumal womöglich selbst die 2,8 % der Fed noch zu hoch gegriffen sind. Goldman Sachs rechnet z.B. inzwischen nur noch mit 1,75 % Wachstum für die USA.

So rasant ging es mit den Konjunkturprognosen abwärts!

Interessant ist im Übrigen die Entwicklung der Prognosen von Goldman Sachs in den vergangenen Monaten (siehe linker Teil in folgender Grafik):

Quellen: diverse; inkl. eigener Berechnungen

Goldman Sachs traute der US-Wirtschaft schon deutlich vor Beginn des Ukraine-Kriegs nur noch gut 3 % Wachstum zu. In der Vorwoche reduzierte die US-Investmentbank ihre Erwartung dann nochmals sehr kräftig.

Interessant ist auch die Verteilung auf die Quartale (siehe rechter Teil der Grafik). Im zu Ende gehenden 1. Quartal rechnen die Goldman-Volkswirte nur mit einem homöopathischen Wachstum von 0,5 %. Danach soll es zwar schrittweise besser werden. Aber wenn der Krieg noch länger weitergeht und/oder weiter eskaliert, dann dürften auch diese Schätzungen bald Makulatur sein.

Hohe Rezessionswahrscheinlichkeit

Und wir sollten uns von den hohen Quartalswerten nicht täuschen lassen. In den USA werden dabei traditionell Jahresraten abgegeben, also grob gesagt der Quartalswert mal 4 gerechnet. Das gaukelt mehr Wachstum vor, als tatsächlich erreicht wird. Am Jahresende werden es trotzdem nicht mehr als besagte 1,75 %. So langsam wuchsen die USA zuletzt 2016, als die Nachwehen der „China-Delle“ von 2015 das Land erreichten und sich die Unternehmen vor der Präsidentschaftswahl mit Investitionen zurückhielten.

Bemerkenswert ist darüber hinaus, dass Goldman Sachs die Wahrscheinlichkeit einer Rezession für die USA auf 20 bis 35 % veranschlagt. Was wohl in Deutschland mit der Wirtschaft geschähe, wenn die USA in eine Rezession rutschen?

Die Stimmung in der Wirtschaft bleibt im Abwärtstrend

Nun muss man die Prognosen von Ökonomen mit einer gesunden Skepsis betrachten. Es gelingt ihnen selten, die Konjunkturbewegungen vorauszusagen. Aussagekräftiger sind da schon die Frühindikatoren aus der Wirtschaft selbst. Hier scheint Entspannung angesagt, denn der Einkaufsmanager-Index von IHS Markit für die US-Wirtschaft (US Composite PMI) stand im Februar bei rund 56 Punkten und damit deutlich über der 50-Punkte-Marke, ab der Wachstum signalisiert wird.

Allerdings wurde die Umfrage zum Großteil vor dem Beginn des Ukraine-Kriegs beendet, so dass der Wert vom März mit großer Spannung erwartet wird. Er wird am Donnerstag dieser Woche mit Vorbehalt veröffentlicht. (Der endgültige Wert folgt am 5. April.) Und im Januar war die Stimmung mit 51,1 Punkten nicht mehr allzu weit von der 50-Punkte-Marke entfernt. Zuvor fiel der Index seit Mai 2021 kontinuierlich.

Die Stimmung in der US-Wirtschaft hat sich also immer weiter verschlechtert. Es ist zu erwarten, dass der Ukraine-Krieg sie noch weiter drückt und die Gegenbewegung vom Februar nur ein „Zucken“ in diesem Abwärtstrend war. Und nach wie vor gilt, dass ein Hüsteln der US-Wirtschaft die Weltwirtschaft zur Bettruhe zwingt.

Das sagen die Profis zur aktuellen Lage

Wenig erbaulich ist daher auch die Einschätzung der Anleger und Märkte. In der jüngsten Umfrage der Bank of America (BofA) unter institutionellen Investoren erwarten 82 % der Befragten, dass sich die US-Wirtschaft in den kommenden 12 Monaten schlechter entwickeln wird. Und 57 %rechnen daher auch damit, dass die Unternehmen weniger verdienen werden. Kein Wunder also, dass 60 % der Befragten aufgrund des Krieges und seiner Folgen einen Bärenmarkt bei Aktien befürchten. Das sind doppelt so viele wie vor einem Monat.

Als Folge davon halten die Fondsmanager und Vermögensverwalter mit 5,9 % Depotanteil so viel Cash wie schon lange nicht mehr:

Preisen die Anleihemärkte schon einer Rezession ein?

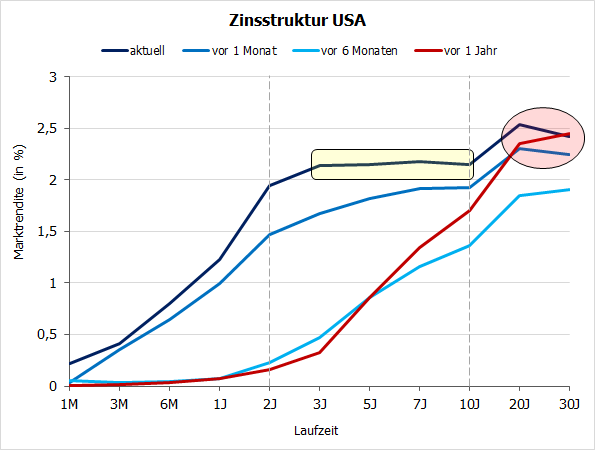

Aber auch der Markt insgesamt ist skeptisch, was die US-Konjunktur betrifft. Das zeigt ein Blick auf die aktuelle Zinsstruktur in den USA:

Quellen: VWD, US. Federal Reserve Bank

Dazu werden die Marktrenditen für die einzelnen Laufzeiten in einem Diagramm aufgetragen. Normalerweise sind die Renditen für Anleihen mit längerer Laufzeit höher als die von kürzer laufenden. Es sollte sich also eine deutlich steigende Kurve ergeben. Das ist z.B. bei der roten Kurve der Fall.

Diese stellt aber die Zinsstruktur von 12 Monaten dar. Inzwischen hat sie sich aber deutlich abgeflacht. Am „langen Ende“ gibt es sogar schon eine Inversion, das heißt, die Renditen der 30-jährigen Anleihen sind niedriger als die der 20-jährigen (siehe rote Ellipse). Und im mittleren Laufzeitbereich zwischen 3 und 10 Jahren verläuft die Kurve flach (siehe gelbe Markierung).

Ein flache oder gar inverse Zinsstruktur ist oft ein Vorläufer einer Rezession. Allerdings dauert es häufig eine Weile von der Inversion der Zinsstruktur bis zu einer Rezession (ca. ein Jahr). Aber die Anleihemärkte sind offenbar schon dabei, eine mögliche Rezession einzupreisen. Und Aktienmärkte nehmen das dann ebenfalls frühzeitig vorweg.

Es steht auf der Kippe

Dass die Kurse darauf zurzeit nicht zu reagieren scheinen, sollte uns nicht in Sicherheit wiegen. Das könnte, wie gesagt, auf kurzfristige Sondereffekte zurückgehen. Ich vermute, dass die Anleger auf eine Verhandlungslösung im Ukraine-Krieg hoffen. Das wäre höchstwahrscheinlich der Befreiungsschlag für die Aktienmärkte. Doch es ist mindestens genauso gut möglich, dass es zu einer erneuten Eskalation kommt und die Verhandlungen nur eine Farce sind.

Anleger sind daher gut beraten, wenn sie sich auf beide Szenarien vorbereiten.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)