Was die Märkte wirklich über die EZB denken

Vorgestern hatte ich zu den geldpolitischen Beschlüssen der Europäischen Zentralbank (EZB) geschrieben, dass die Marktteilnehmer den Beteuerungen der Währungshüter, die Inflation sei nur vorübergehend und die Zinsen würden 2022 wohl nicht erhöht, immer weniger Glauben schenken. Und dies lässt sich auch anhand der jüngsten Marktreaktionen belegen.

Gegenteilige Marktreaktionen

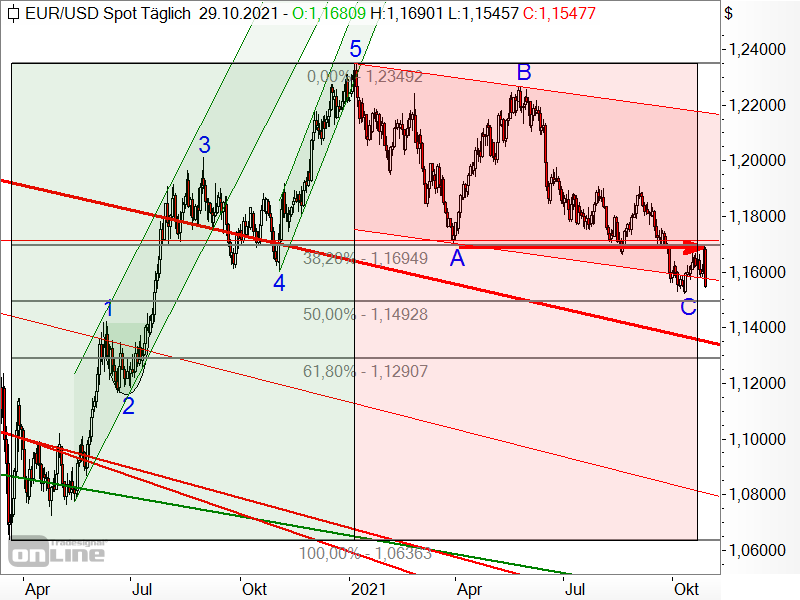

So zeigte der Euro zum Beispiel deutliche Stärke. Gegenüber dem Dollar machte er vorgestern einen ordentlichen Satz nach oben (siehe grüner Pfeil im folgenden Chart).

Hätten die Märkte den vorgestrigen Aussagen von EZB-Chefin Christine Lagarde geglaubt, dass die Zinsen nicht schon im kommenden Jahr angehoben werden, hätte der EUR/USD eigentlich nachgeben müssen. Denn eine lockere Geldpolitik erhöht das Angebot der entsprechenden Währung. Und ein höheres Angebot führt in der Regel zu sinkenden Preisen – hier also zu einem schwächeren Euro bzw. EUR/USD. Doch das Gegenteil trat ein.

Und auch der Anleihemarkt zeigte sich nur wenig überzeugt. Denn der Bund-Future gab die Gewinne seiner jüngsten Kurserholung vollständig ab (siehe roter Pfeil im folgenden Chart).

Und fallende Anleihekurse bedeuten steigende Renditen. Also hat der Markt sehr klar gezeigt, dass er derzeit anderer Meinung als die EZB ist.

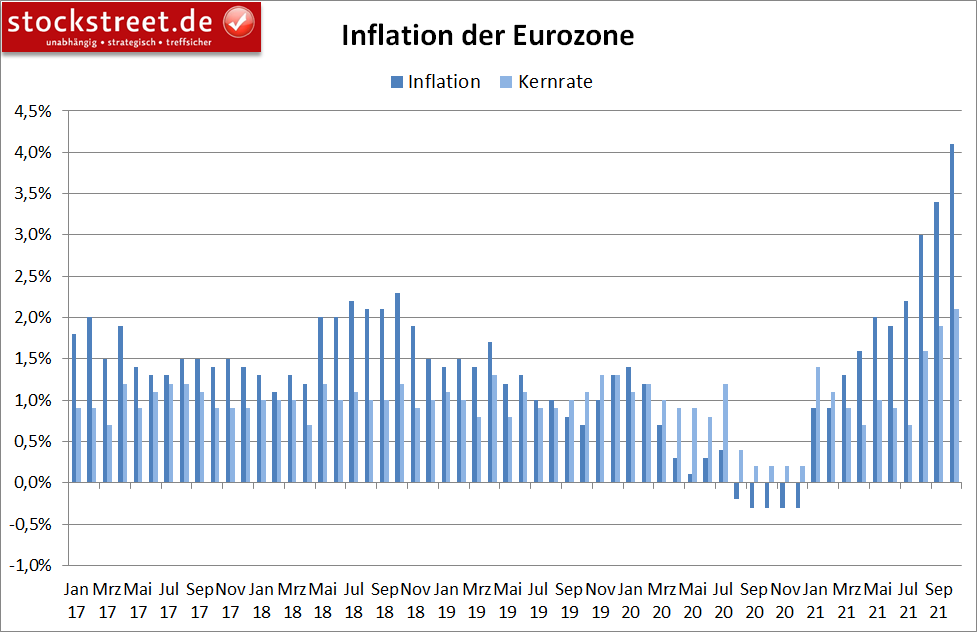

EZB schätzt die Inflation weiterhin zu niedrig ein

Passend dazu wurde gestern die Schnellschätzung zur Inflation in der Euro-Zone für Oktober veröffentlicht. Und demnach ist die jährliche Teuerungsrate von 3,4 % im September auf nun 4,1 % weiter angestiegen. Das ist der höchste Anstieg seit Juli 2008 und somit 13 Jahren. Zugleich legte die Kerninflation von 1,9 % auf 2,1 % zu.

Zur Erinnerung: Vorgestern war hier an dieser Stelle zu lesen, dass EZB-Vizechef Luis de Guindos den Höhepunkt des Inflationsschubs in der Euro-Zone um den November herum mit einer Teuerungsrate von 3,4 % bis 3,5 % sah. Kein Wunder also, dass der Bund-Future angesichts der Inflation von nun bereits 4,1 % im Oktober gestern weiter nachgegeben hat (siehe Chart oben). Dabei markierte er sogar ein neues Tief im laufenden Abwärtstrend.

Erneute Euro-Schwäche überrascht angesichts der BIP-Daten

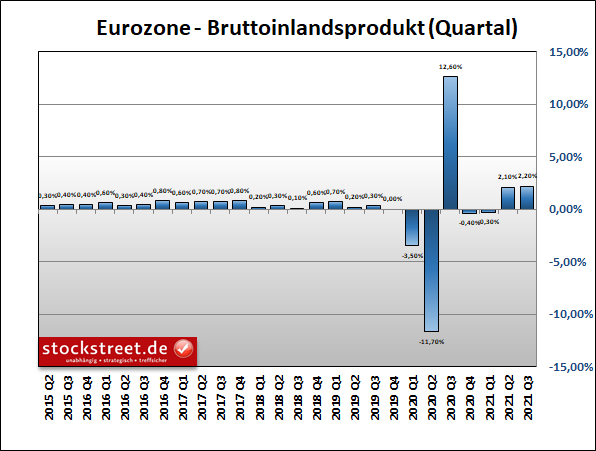

Warum sich der EUR/USD gestern ebenfalls schwächer präsentierte, ist für mich etwas rätselhaft. Denn die Daten zum Bruttoinlandsprodukt (BIP) der Euro-Zone, die ebenfalls gestern veröffentlicht wurden, fielen besser aus als erwartet, während die BIP-Daten aus den USA vorgestern enttäuschten.

So legte die europäische Wirtschaft im Sommer um 2,2 % zum Vorquartal zu. Und damit konnte sie völlig überraschend das Wachstumstempo gegenüber dem Vorquartal sogar leicht erhöhen. Denn von April bis Juni war es "nur" zu einem Plus von 2,1 % gekommen. Und für den Zeitraum von Juli bis September hatten Ökonomen sogar lediglich mit +2,0 % gerechnet.

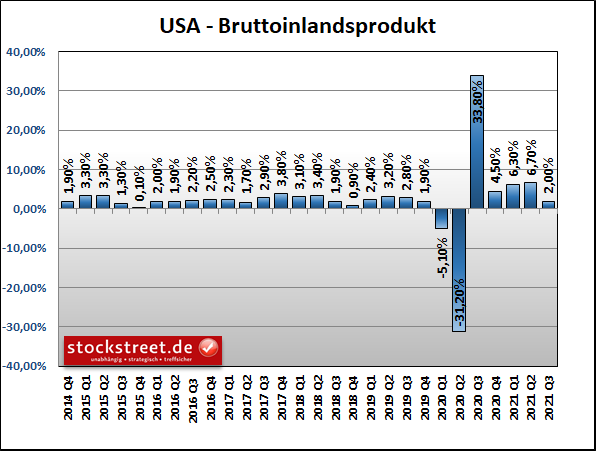

Dagegen legte die US-Wirtschaft im dritten Quartal 2021 aufs Jahr hochgerechnet um 2,0 % gegenüber dem Vorquartal zu, während Volkswirte mit einem Anstieg von 2,7 % gerechnet hatten, nachdem das Bruttoinlandsprodukt im zweiten Quartal 2021 noch um 6,7 % geklettert war.

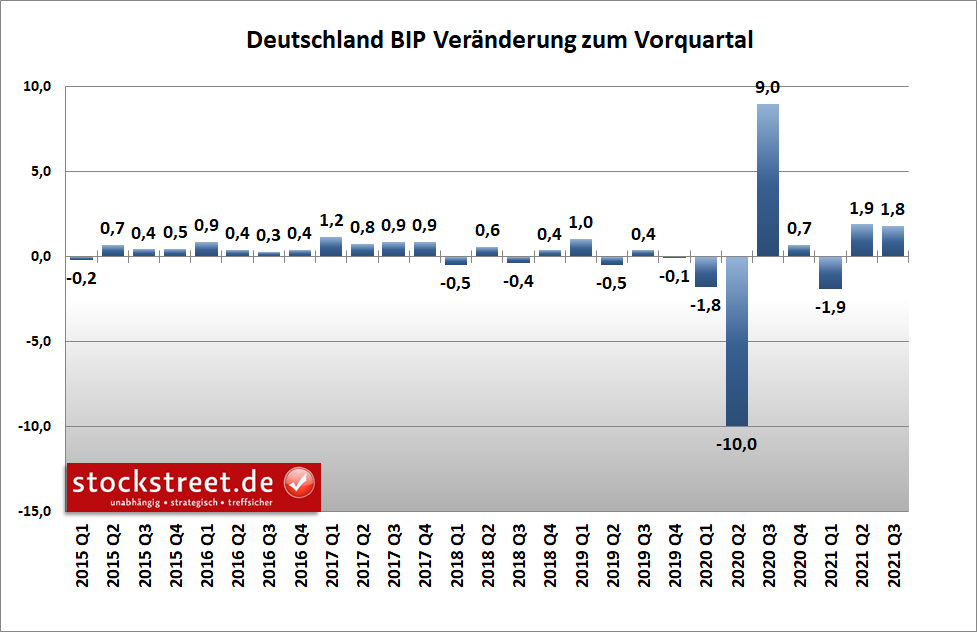

Ein Grund für die Euro-Schwäche könnte sein, dass Deutschland als größte Volkswirtschaft der Euro-Zone ebenfalls enttäuscht hat. Hierzulande stieg das BIP von Juli bis September um 1,8 % zum Vorquartal, während Ökonomen einen Zuwachs von 2,2 % auf dem Zettel hatten.

Jedenfalls wurde wieder einmal deutlich, dass die jeweiligen Daten zum Bruttoinlandsprodukt kaum Auswirkungen auf die Aktienmärkte hatten, weil sie einen Zeitraum betreffen, der relativ weit in der Vergangenheit liegt. Ähnliches hatte ich am Mittwoch dieser Woche bereits über die laufende Berichtssaison zum dritten Quartal geschrieben (siehe „Schauen Anleger auf das nächste Jahr oder die laufende Berichtssaison?“). Wesentlich interessanter waren dagegen die aktuellen Inflationsdaten, auch weil diese die Notenbank weiter unter Druck setzen und womöglich Auswirkungen auf die zukünftige Geldpolitik haben.

EUR/USD am wichtigen Widerstand abgeprallt

Erst am 13. Oktober hatte ich berichtet, dass der Markt inzwischen sowohl bei der US-Notenbank als auch bei der EZB eine erste Leitzinsanhebung schon Ende 2022 eingepreist hat (siehe „Erste Leitzinsanhebung schon im September 2022?“). Daher sah ich aus fundamentaler Sicht keine überwiegenden Vorteile für den Dollar gegenüber dem Euro. Und mit dem vorgestrigen Anstieg deutete sich auch charttechnisch ein Ende der Schwäche des EUR/USD an. Denn der Wechselkurs attackierte das Tief der Welle A (siehe roter Pfeil im folgenden Chart).

Von dieser Hürde ist der Kurs aber abgeprallt. Und so hat die gestrige EUR/USD-Schwäche vielleicht auch nur charttechnische Gründe. Jedenfalls gilt weiterhin: Wenn das Tief der möglichen Welle A zurückerobert wird, dürften Long-Positionen wieder Potential haben.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)