Verfallstagsnachlese +++ Stimmung und Marktbreite +++ Umfrageauswertung

Verfallstagsnachlese

Der US-Aktienmarkt im Spiegel von Stimmung und Marktbreite

Umfrageauswertung zum Future-„Verbot“

Verfallstagsnachlese

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

am Freitag ist Sven Weisenhaus schon kurz auf den Verfallstag eingegangen. Daher kann ich mich hier auf die wesentlichen Punkte beschränken.

Verzwicktes Trading durch Fehlsignal

Zunächst die harten Daten: Der DAX fiel nach dem EZB-Entschied vom Donnerstag zum Verfallstermin tatsächlich in den Bereich des optimalen Abrechnungsniveaus bei 13.800 Punkten – das Tief lag bei 13.815,24 Punkten. Abgerechnet wurde der DAX jedoch bei 13.931,48 Punkten. Damit wurde mein bevorzugtes Kursziel von 14.000 Punkten perfekt erreicht, das ich bereits am 05.12.2022 genannt (und im Chart skizziert) hatte.

Doch so perfekt, wie es nach diesen Daten scheint, dürfte das Trading nur für die Wenigsten verlaufen sein. Der Grund: der Fehlausbruch des DAX nach oben vom vergangenen Dienstag, als er nach den US-Inflationsdaten in kurzer Zeit auf neue Hochs in der laufenden Aufwärtsbewegung stieg.

Dabei überwand er das 61,8%-Niveau der gesamten Abwärtsbewegung seit Januar (und beendete diese formal für kurze Zeit) ebenso wie die runde 14.600-Punkte-Marke. Dort dürften viele Stoppmarken für einen Short-Trade gelegen haben (siehe folgender Chart).

Rechtzeitiger Wiedereinstieg

Wer dort ausgestoppt wurde (siehe roter Pfeil), brauchte die Nerven, um nach dem Fehlausbruch (siehe roter Bogen) wieder einzusteigen, nachdem der Kurs dynamisch zurückfiel (siehe grüner Pfeil). Dann konnte man doch noch von dem Verfallstagsszenario profitieren, dass letztlich perfekt aufging.

Der US-Aktienmarkt im Spiegel von Stimmung und Marktbreite

von Torsten Ewert

Nach der Stärke der Aktienmärkte ab Oktober dürften etliche Anleger trotz der Turbulenzen der vergangenen Woche auf eine Weihnachtsrally hoffen. Schließlich kann der jüngste Rückschlag als (ausreichende) Korrektur angesehen werden, wonach der Anstieg weitergeht. Auch das berühmt-berüchtigte Window-Dresssing zum Jahresende kann die Kurse nochmal treiben.

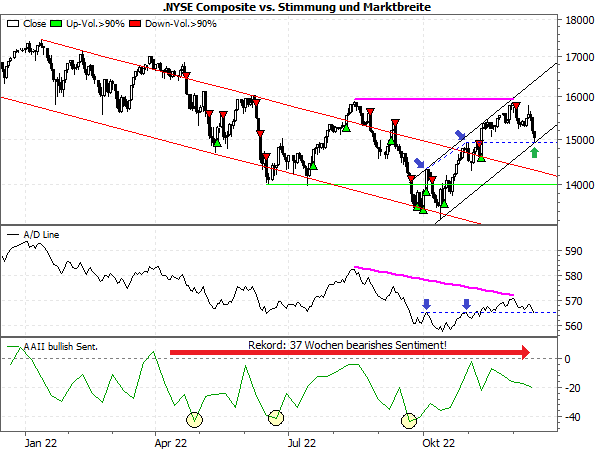

Neues bearishes Stimmungsextrem

Doch die Stimmungslage unter den Börsianern ist so mau wie noch nie in der Historie: Seit 37 Wochen übersteigt die Zahl der Bären, die der Bullen, so dass das Sentiment unter der Nulllinie dümpelt. Der bisherige Höchstwert von 34 Wochen wurde während der Corona-Pandemie erreicht (siehe Börse-Intern vom 21.09.2020 und vom 23.11.2020).

Damals war das Stimmungstief eher ein fundamental-psychologisches Phänomen: Die Unsicherheit über die Folgen und Gefahren der Pandemie drückte die Stimmung, obwohl die Kurse seit dem Tief im März 2020 schon wieder stiegen. Erst der Durchbruch bei den Impfstoffen drehte die Stimmung.

Diesmal folgt das Sentiment den Kursen, die zum Teil immer noch in ihren übergeordneten Abwärtstrends laufen. Daran hat auch die jüngste Erholung nur teilweise etwas geändert: DAX und Dow Jones haben zwar ihre Abwärtstrends formal beendet, sind aber an wichtigen Widerständen gescheitert und bewegen sich zumindest kurzfristig schon wieder in Abwärtstendenzen. S&P 500 und Nasdaq 100 sind dagegen zuletzt an den Oberkanten ihrer übergeordneten Abwärtstrends seit Jahresbeginn gescheitert.

Ein Kontraindikator seit 37 Wochen?

Nun gilt das Sentiment gewöhnlich als Kontraindikator. Aber in den vergangenen 37 Wochen, in denen es negativ war, gab es keine Trendwende bei Aktien, nur kurzfristige Bärenmarktrallys. Ist es nun – angesichts des neuen Negativrekords – Zeit auf eine bullishe Umkehr zu setzen?

Kaum, denn aktuell ist die Stimmung weit von den negativen Extremwerten entfernt, die in den vergangenen Monaten die eine oder andere Erholung angezeigt haben (siehe gelbe Kreise im untersten Teil des folgenden Charts).

Quellen: MarketMaker mit Daten von VWD, AAII, Barron’s, eigenen Berechnungen

Was die Marktbreite über die aktuelle Marktlage verrät

Es gibt eher Hinweise darauf, dass es mit Stimmung und Kursen nochmals nach unten gehen kann. Diese Hinweise kommen von der Marktbreite. Die wird meist anhand der sogenannten Advance-/Decline-Linie (A/D-Linie; siehe mittlerer Chartteil) veranschaulicht. Diese Kurve ist die fortlaufend kumulierte Differenz der täglichen Anzahl von Aktien, die gestiegen bzw. gefallen sind. Diese Kurve sollte dem Kursverlauf folgen, was sie seit Jahresbeginn auch weitgehend tat.

Aufschlussreich ist nun der Verlauf während der jüngsten Erholung: Während der Kurs bis zum Hoch vom August stieg, blieb die A/D-Linie deutlich darunter zurück (siehe violette Linien). Ähnliches konnte man auch schon zuvor sehen: Das Zwischenhoch des Kurses von Anfang November lag deutlich über dem des kleinen Zwischenhochs von Anfang Oktober. Die A/D-Linie lag zu beiden Zeitpunkten auf demselben Niveau (siehe blaue Pfeile).

Dazu passt ein weiteres Warnzeichen der Marktbreite: Im Chartverlauf des NYSE Composite habe ich die Zeitpunkte markiert, an denen das Tagesvolumen aller gestiegenen Aktien (grüne Dreiecke) bzw. aller gefallenen Aktien (rote Dreiecke) 90 % des Volumens aller gehandelten Aktien überstieg. Solche Konzentrationen des Volumens kommen meist an kurzfristigen Umkehrpunkten des Kurses vor.

Zwei Szenarien für den weiteren Kursverlauf

Das jüngste derartige Extrem gab es am 5. Dezember. Es war bearish trat kurz nach dem jüngsten Zwischenhoch auf. Seitdem fallen die Kurse. Inzwischen haben sie die runde 15.000-Punkte-Marke und damit eine wichtige Kreuzunterstützung erreicht. Hier verläuft die kurzfristige Unterstützung durch das Hoch von Anfang November (blau gestrichelte Linie) und die Unterkante eines möglichen neuen Aufwärtstrends (siehe grüner Pfeil).

Die Bullen haben nun die Chance, den Anstieg fortzusetzen und damit das vielversprechende Bild zu verstärken, dass durch den dynamischen Anstieg seit Oktober und den Ausbruch aus dem roten Abwärtstrend entstanden ist. Im Idealfall wird der schwarze Aufwärtstrend danach mit einem weiteren Ausbruch (über die Hochs an der violetten Linie bei 16.000 Punkten) fortgesetzt.

Bearish wäre hingegen ein weiterer Rückfall. Damit würde das negative Volumensignal von Anfang Dezember bestätigt. Danach könnte der Kurs bis an den roten Abwärtstrend bzw. die 14.000-Punkte-Marke zurückfallen.

Umfrageauswertung zum Future-„Verbot“

von Torsten Ewert

In der vorigen Woche habe ich Sie zum faktischen Handelsverbot von Futures für Privatanleger durch die BaFin informiert. Nur zwei Ausnahmen sind zugelassen: die Abschaffung der Nachschusspflicht durch den Broker oder eine „Erklärung“ der Trader, mittels Futures andere Positionen absichern zu wollen.

Automatismus statt Risikobewusstsein

Letzteres ist Augenwischerei, da keine Kontrolle erfolgt, ob ein solcher Absicherungsbedarf überhaupt besteht. Damit bleibt das Risiko letztlich doch bei den Tradern, da die meisten diese „Erklärung“ einfach abgeben, um handeln zu können. Die einzige Verbesserung ist, dass Trader durch das Anklicken dieser „Erklärung“ auf dieses Risiko nochmals aufmerksam gemacht werden. Aber letztlich wird das Anklicken zum Automatismus verkommen. Das Risikobewusstsein wird dadurch kaum gestärkt.

Aber sei’s drum. Ich hatte daraufhin eine kleine Umfrage gestartet, deren Ergebnisse für einige interessant sein dürften. Die Frage lautete: „Welche Position(en) wären prinzipiell denkbar und praktisch vorstellbar, wenn ein Anleger beim Kauf eines Long-Future erklärt, sich damit absichern zu wollen?“

Wie man normalerweise Positionen absichert

Der Hintergrund dieser Frage ist das landläufige Verständnis von Positionsabsicherung bzw. Hedging: Die meisten privaten und professionellen Investoren besitzen Aktien, Anleihen oder andere Wertpapiere (z.B. Fonds) als hauptsächliche Positionen. Sie sind damit „long“ positioniert, profitieren damit also von steigenden Kursen der entsprechenden Positionen. Das ist zugleich die „logische“ Positionierung in den meisten Märkten, denn tendenziell steigen die Kurse der meisten Märkte auch über längere Zeit.

Wenn man also solche Positionen absichern will, geht man über geeignete Derivate „short“ – kauft also Instrumente, mit denen man von fallenden Kursen profitiert. Das könnten z.B. Futures sein (die man in diesem Fall aber tatsächlich verkauft). Für solche Fälle ergibt die „Absicherungserklärung“ Sinn, welche die BaFin für Futures vorgesehen hat.

Da diese aber offensichtlich auch für Future-Long-Positionen gilt, ist die Frage berechtigt, welche Positionen Anleger in diesem Fall im Depot haben müssten, um eine Absicherung zu benötigen. Formal ist diese Frage einfach zu beantworten: Es müssen entsprechend große Short-Positionen sein, z.B. bei Aktien, Anleihen oder Rohstoffen.

Welche Positionen für Long-Absicherungen infrage kommen

Und genau so lauteten auch die meisten Antworten auf meine Frage. Sie bezogen sich dabei auf den Aktienmarkt, und den werde ich hier auch als Beispiel nehmen. Aktien-Short-Positionen können z.B. Leerverkäufe von Aktien sein, Short-ETFs, Put-Optionen oder Put-Optionsscheine auf Aktienindizes. (Für die Profis: Bei Optionen gilt das natürlich nur für Long-Puts.)

Apropos Profis: Ein Leser – offenbar selbst Profi – nannte sogar richtigerweise Short-Call-Optionen als Basisposition für eine Absicherung mittels Long-Future. Damit schließt sich der Kreis zu meinem heutigen ersten Beitrag, der Verfallstagsnachlese (siehe oben). Denn dies ist ein typisches Verfallstags-Phänomen: Die Stillhalter von Call-Optionen (also Anleger, die Call-Optionen verkauft haben, also damit short sind), sichern diese bei steigenden Kurse durch Futures ab, um ihre Verluste zu begrenzen.

Falls Sie jetzt nur noch „Bahnhof“ verstehen, sind Sie auf der richtigen Fährte, und zwar beim zweiten Teil meiner Frage: Sind solche (theoretischen) Positionen praktikabel für Privatanleger – um die es bei der BaFin-Verfügung schließlich geht?

Welcher private Trader oder Anleger sichert schon Short-Positionen ab?

Klar, Trader sind immer wieder mal short, manche verkaufen auch Aktien leer. Aber in der Regel werden solche Positionen kurzfristig gehalten, um Gewinne zu erzielen. Sie werden daher glattgestellt, also verkauft, und nicht abgesichert. Selbst professionelle Anleger dürften kaum Short-Positionen in größerem Umfang halten – außer eben als Absicherung. Nur bei Hedgefonds mag es Ausnahmen geben – was man auch daran sieht, dass größere Short-Positionen immer wieder mediale Aufmerksamkeit erzeugen.

Und manche Vorschläge, die ich erhielt – z.B. die Absicherung von Short-Zertifikaten oder Short-CFDs durch Long-Futures – sind zwar theoretisch möglich, aber dürften in der Praxis kaum vorkommen. Und bevor Sie jetzt Einwände erheben: Ja, ich weiß, dass manche Trader gerne CFDs absichern, indem sie die entsprechende Gegenposition (auch als CFD) eingehen. Aber die Tatsache, dass einige Broker diese Möglichkeit anbieten, heißt nicht, dass sie – außer für die Broker – auch für die Trader vorteilhaft ist…

„Gut gemeint“ heißt nicht automatisch „gut gemacht“

Unter dem Strich gab es also keine Antwort, die mich überzeugt hätte, dass eine Long-Absicherung mit Futures für Privatanleger eine Notwendigkeit wäre. Die entsprechende BaFin-Regelung ist also lebensfremd. Das bestätigt meinen Verdacht, dass die „Absicherungsausnahme“ in der BaFin-Verfügung ein Beispiel für erfolgreiche Lobbyarbeit der Broker ist, um diese Regelung auszuhebeln.

Wie schon erwähnt, brauchen die Broker nur eine Klickbox programmieren und sind dann aus dem Schneider. Viele Trader werden dieses „Angebot“ nur zu gerne annehmen und sich freuen, nur um den Preis eines zusätzlichen Klicks um eine Future-Verbot herumgekommen zu sein. Verständlich, denn nach meiner Erfahrung wissen die meisten Future-Trader ganz genau was sie tun und sind sich des Risikos bewusst.

Für die Unbedarften macht diese Ausnahme den Anlegerschutz, den die BaFin im Auge hatte, jedoch zunichte. Womit wir wieder einmal einen Fall dafür kennengelernt haben, dass „gut gemeint“ und „gut gemacht“ zwei unterschiedliche Dinge sind.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)