Nächster Halt: Schuldenstreit?

Nächster Halt: Schuldenstreit?

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

derzeit konzentrieren sich die Märkte auf die Quartalsberichtssaison. Diese läuft jedoch in nächster Zeit aus. In den darauffolgenden Wochen und Monaten könnte ein anderes Thema die Aufmerksamkeit der Börsianer auf sich ziehen: der Streit um die Schuldenobergrenze in den USA.

Vor knapp zwei Wochen ist Sven Weisenhaus auf diesen Punkt schon kurz eingegangen. Ich werde für Sie im Folgenden die wichtigsten Fragen dazu beantworten – insbesondere welche Chancen und Risiken sich daraus für Ihre Investments ergeben.

Was ist die Schuldenobergrenze?

Die Schuldenobergrenze ist die gesetzlich festgelegte Obergrenze für alle Schulden der US Bundesregierung zu einem bestimmten Zeitpunkt. Sie bezieht sich auf die Bruttoverschuldung der USA.

Was bewirkt die Schuldenobergrenze?

Die Schuldenobergrenze kann das US-Finanzministerium lediglich davon abhalten, Ausgaben zu tätigen und anderen finanziellen Pflichten nachzukommen, die nach Erreichen der Schuldenobergrenze anfallen, aber bereits im Haushalt genehmigt und bewilligt wurden.

Da auch in den USA die Ausgaben durch gesonderte Gesetze genehmigt werden, begrenzt die Schuldenobergrenze nicht direkt die staatlichen Defizite. Sie wird zudem in der Regel angepasst, wenn sie erreicht wird. Meist geschieht das „geräuschlos“ und unbemerkt von der Öffentlichkeit.

Warum und seit wann gibt es eine Schuldenobergrenze?

Bis 1917 musste der Kongress jeder Anleihe einzeln durch ein separates Gesetz bestätigen. Das war während des Ersten Weltkriegs nicht mehr praktikabel, als laufend „Kriegsanleihen“ ausgegeben werden mussten. Daher wurde 1917 die Schuldenobergrenze eingeführt.

Die Gesetzgebung von 1917 legte zwar Grenzen für die Gesamtverschuldung fest, schlüsselte sie aber noch auf einzelne Kreditinstrumente und Schuldenarten auf. 1939 führte der Kongress dann die erste Obergrenze für die Gesamtverschuldung und alle Arten von Instrumenten ein.

Diese Regelung ist trotz einiger Anpassungen in der Zwischenzeit faktisch unverändert in Kraft, so dass sich die meisten Angaben auf die Historie der Schuldenobergrenze ab diesem Zeitpunkt beziehen.

Wie oft und wie stark wurde die Schuldenobergrenze geändert?

Seit dem Ende des Zweiten Weltkriegs haben Kongress und Präsident die Schuldenobergrenze nach Angaben des Congressional Research Service mehr als 100 Mal geändert – in den meisten Fällen angehoben (nur 5 Mal wurde sie gesenkt).

Im Februar 2013 hat der Gesetzgeber die Schuldenobergrenze zum ersten Mal ausgesetzt, anstatt sie anzuheben. Insgesamt geschah dies inzwischen sieben Mal. 2015 gab es zeitweilig sogar einen Automatismus, der der Schuldengrenze anpasste. Diese Sondermaßnahmen wurden ergriffen, um die US-Regierung handlungsfähig zu halten, weil sich der US-Kongress nicht auf eine konkrete Anhebung einigen konnte.

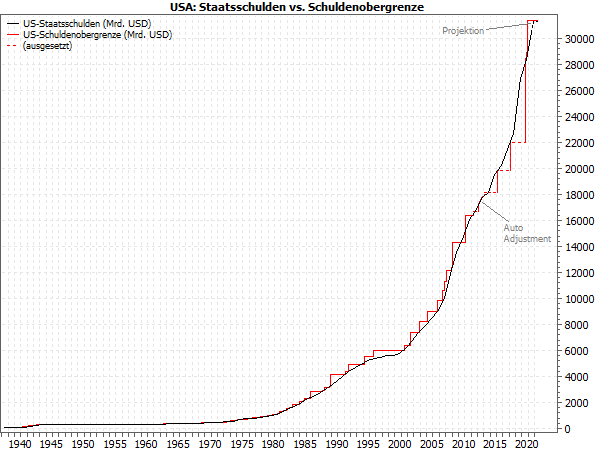

Zum Ende des Zweiten Weltkriegs lag die Schuldenobergrenze bei 300 Mrd. US-Dollar. Es dauerte 36 Jahre, bis sie auf eine Billion Dollar stieg, aber nur 27 Jahre, bis sie 10 Billionen Dollar erreichte. Seit Dezember 2021 beträgt die Schuldenobergrenze der USA 31,381 Billionen Dollar. Sie dürfte laut Informationen des US-Finanzministeriums inzwischen wohl erreicht sein (siehe Chart).

Quellen: Market Maker mit Daten von US. Department of Treasury, CRFB

Was geschieht, wenn die Schuldenobergrenze erreicht wird?

Sofern absehbar ist, dass die Schuldenobergrenze erreicht wird, informiert das US-Finanzministerium die beiden Kammern des US-Kongresses, um ihnen Gelegenheit zu einem Beschluss zur Anhebung des Limits zu geben.

Solange dieser Beschluss ausbleibt, darf die Regierung keine neuen Schulden mehr ausgeben, wenn die Obergrenze erreicht wurde. Da sie aber weiterhin Ausgaben hat, die jedoch – im Normal eines jährlichen Haushaltsdefizits – nicht vollständig durch die (Steuer- und Gebühren-)Einnahmen gedeckt sind, muss sie sogenannte „außerordentliche Maßnahmen“ ergreifen, um die Ausgaben zu strecken.

So können bestimmte Projekte bzw. Zahlungen vorübergehend ausgesetzt werden, z.B. Zahlungen an Pensionsfonds für Bundesbeschäftigte.

Je nach den konkreten Gegebenheiten kann dadurch ein Aufschub von einigen Wochen oder Monaten erreicht werden. So wurde aktuell die Schuldenobergrenze zwar schon Ende Januar erreicht, aber eine massive Zahlungsunfähigkeit erwartet das Finanzministerium erst Anfang Juni.

Wenn die Schuldenobergrenze erreicht ist und die außerordentlichen Maßnahmen ausgeschöpft sind, werden die USA eingeschränkt zahlungsunfähig. Sofern die Schuldenobergrenze dann immer noch nicht angehoben ist, gehen die meisten Bundesbehörden in den sogenannten Government Shutdown.

Was ist ein Government Shutdown?

Bei einem Government Shutdown schränkt die US-Bundesregierung alle Aktivitäten, Tätigkeiten und Dienstleistungen ihrer Behörden ein, die nicht unbedingt erforderlich sind. Die jeweiligen Beschäftigten werden unbezahlt freigestellt oder entlassen, Auftragnehmern, die staatliche Dienstleistungen erbringen, wird gekündigt.

Nur in Bereichen, die sich mit der Sicherheit von Menschenleben oder dem Schutz von Eigentum befassen, wird das absolute Minimum an Arbeitskräften weiterbeschäftigt. Auch freiwillige Dienstleistungen im Staatsauftrag dürfen nur ausgeführt werden, wenn sie für die Sicherheit von Menschen oder Eigentum erforderlich sind.

Durch einen Government Shutdown begrenzt die US-Regierung ihre Ausgaben auf ein Minimum. Ziel ist es, die notwendigsten Ausgaben mit den (weiterhin fließenden) Einnahmen aus Steuern und Gebühren zu bestreiten.

Was ist der Unterschied zu einem Zahlungsausfall?

In den Medien wird das Erreichen der Schuldenobergrenze bzw. ein Government Shutdown stets äußerst dramatisiert. Meist wird dann behauptet, die USA seien pleite oder seien zahlungsunfähig. Dies ist jedoch falsch!

Wie schon mehrfach erwähnt, darf die US-Regierung bei Erreichen der Schuldenobergrenze keine neuen Schulden mehr aufnehmen, verfügt aber weiterhin über Einnahmen aus Steuern und Gebühren (die weitgehend unverändert fließen; abgesehen von Ausfällen, die auf diese Ereignisse selbst zurückgehen, z.B. den Ausfall der Lohnsteuer der freigestellten Bundesbeschäftigten.)

Diese Einnahmen kann die Regierung weiterhin für Ausgaben verwende. Oberste Priorität haben dabei aufgrund verfassungsrechtlicher Regeln die Zins- und Rückzahlungen für Staatsschulden. Solange also die Einnahmen über den Verpflichtungen aus dem Schuldendienst in einem bestimmten Zeitraum liegen, liegt kein Zahlungsausfall vor. (Selbst auslaufende Anleihen kann die Regierung zurückzahlen bzw. 1:1 ersetzen, solange es dabei nicht zu einer Verletzung der Schuldenobergrenze kommt.)

Der Schuldendienst sollte aber gewährleistet sein, den nach Daten des US-Finanzministeriums betrugen 2022 die monatlichen Zinsverpflichtungen der USA stets weniger als 30 %, zum Teil sogar weniger als 10 % der monatlichen Steuereinnahmen. Daran dürfte sich auch 2023 wenig ändern.

Warum kam es dann trotzdem 2011 zum Downgrade der USA durch Standard & Poor’s?

2011 kam es zum ersten großen politischen Schlagabtausch um die Schuldenobergrenze der USA seit Langem. Schuld war unter anderem die Pattsituation zwischen Republikanern und Demokraten im US-Kongress. Hinzu kamen die Nachwehen der Finanzkrise, die zur Euro-Schuldenkrise führten, sowie ein genereller Streit zwischen den US-Parteien um die Ausgabenpolitik der Regierung (Stichwort: Obama Care), der die Fronten verhärtete.

Zudem kamen Ratingagenturen wie Standard & Poos‘ in der Finanzkrise in die Kritik, weil sie „Schrottanleihen“ auf US-Immobilien, welche die Krise auslösten, mit Bestnoten durchgewunken haben. Es gibt daher Stimmen, wonach das Downgrade durch Standard & Poor’s ein Zeichen der Ratingagentur sei, „Unabhängigkeit“ zu demonstrieren und sich nicht der allgemeinen politischen Linie zu beugen.

Die offizielle Begründung lautete, dass das Problem nicht gelöst, sondern nur vertagt wurde. Das ist korrekt, denn die „Einigung“ von 2011 führte später zur Fiskalklippe von 2013, die weitere Probleme schuf (z.B. das erstmalige Aussetzen der Schuldenobergrenze; siehe oben) und schließlich im Oktober 2013 den ersten Government Shutdown seit 1996 auslöste.

Was sind die wirtschaftlichen Folgen des Erreichens der Schuldenobergrenze bzw. eines Shutdowns?

Das Erreichen der Schuldenobergrenze selbst hat eher geringe Folgen, die durch die „außergewöhnlichen Maßnahmen“, z.B. verzögerte Projekt und Zahlungen, bedingt sind.

Gravierender können die Folgen eines Government Shutdowns sein. Konkrete Schätzungen können nur anhand der bisherigen Shutdowns vorgenommen werden, deren längster von Dezember 2018 bis Januar 2019 35 Tage dauerte.

Die Zahlen externer Beobachter, z.B. Großbanken, von 0,1 % oder gar mehr des Bruttoinlandsprodukts (BIP) dürften eher übertreiben sein, während die offiziellen Zahlen des Kongresses (ca. 5 Mrd. US-Dollar = 0,02 % des BIPs für den gesamten Zeitraum) wohl zu konservativ sind. Tendenziell dürften mit der Dauer eines Shutdowns die wirtschaftlichen Kosten überproportional zunehmen.

Welche Folgen sind für die Finanzmärkte zu erwarten?

Die Effekte von Schuldenstreit, Erreichen der Schuldenobergrenze, Government Shutdown und Zahlungsausfall auf die Finanzmärkte sind sehr unterschiedlich.

Wie wir sehen, haben weder die Ankündigung, dass die Schuldenobergrenze erreicht wird, noch das Erreichen der Schuldenobergrenze selbst die Märkte bisher sonderlich beeindruckt. Der politische Streit darum ist noch gar nicht voll entbrannt.

Generell ist es so, dass ein politisches Patt insbesondere von den Aktienmärkten positiv gesehen wird. Wenn die Politik mit sich selbst beschäftigt oder handlungsunfähig ist, haben Wirtschaft und Börsen keine Querschläge zu erwarten.

Auch die Anleihemärkte haben es in den vergangenen Jahrzehnten honoriert, wenn ein politisches Patt im Kongress, die Bereitschaft bzw. Möglichkeit zu höheren Staatsausgaben gezügelt hat. In diesen Phasen fielen die Anleiherenditen tendenziell. Ob dies allerdings auch nach der Zinswende noch gilt, bleibt abzuwarten.

Die Eskalation des Schuldenstreits im Parlament und ein Government Shutdown führten dagegen an den Märkten zu Unsicherheit und Rückschlägen. Allerdings blieben diese geringer, als man meinen würde.

Der Schuldenstreit von 2011

So konnte der S&P 500 im Frühjahr nach der Fukushima-Katastrophe im März seine Verluste wieder wettmachen und ein neues Hoch erreichen – obwohl der Schuldenstreit bereits absehbar war:

Erst als der Streit im weiteres Jahresverlauf eskalierte und mehrere Lösungsvorschläge abgelehnt wurden, kamen die Kurse unter Druck und gingen in eine Seitwärtsbewegung über. Anfang August, nach dem endgültigen Scheitern der Verhandlungen und der Ratingabstufung durch Standard & Poor‘s, gab es dann den Einbruch, dem eine volatile Bodenbildung folgte – bevor es dann wieder aufwärts ging.

Der Government Shutdown von 2013

2013 startete der S&P 500 zunächst sehr stark ins neue Jahr – obwohl damals die Fiskalklippe drohte, eine automatische Haushaltsänderung, die Jahre zuvor veranlasst wurde (auch durch den Schuldenstreit 2011).

Diese Fiskalklippe ging mit Steuererhöhungen und Ausgabenkürzungen einher und sollte daher eine Rezession auslösen. Diese blieb aber aus, was auch die (starken) Aktienmärkte so sahen. Noch im April konnte der Kurs daher das alte Allzeithoch von 2007 und damit die Finanzkrise abhaken.

Der Schuldenstreit eskalierte dann im Sommer 2013, was aber den Aufwärtstrend des S&P 500 nicht nachhaltig beeinträchtigen konnte. Nur die Volatilität nahm zu. Der Shutdown im Oktober hatte ebenfalls nur wenig Effekt auf die Rally. Er bot mit seinem zyklischen Tief sogar eine sehr gute Einstiegsgelegenheit!

Der Government Shutdown von 2018/19

2018 ging dem Shutdown im Dezember zwar eine größere Abwärtsbewegung voraus, aber diese war mehr der Straffung der Geldpolitik ab Mai geschuldet als dem Schuldenstreit, der damals eskalierte.

Und auch hier bot das Tief, das unmittelbar nach Beginn des Shutdowns gebildet wurde, eine perfekte Einstiegsgelegenheit für die folgenden Rally.

Fazit

Als Fazit lässt sich daher festhalten, dass für Aktienanleger Schuldenstreit, Shutdown und Co. bisher eher harmlose Störungen waren, deren Effekte auf die Kurse begrenzt blieben. Den generellen Trends konnten sie nichts anhaben. Im Gegenteil: Meist boten die Rücksetzer, mit denen sie einhergingen, gute langfristige Einstiegsgelegenheiten.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)