Drohende Stagflation – darum bleiben die Aktienmärkte stabil

An den Finanzmärkten ist nun immer mehr von einer möglichen Stagflation die Rede, also von einer Phase hoher Inflation bei gleichzeitig stagnierender Konjunkturentwicklung. Passend dazu wurden gestern entsprechende Wirtschaftsdaten veröffentlicht:

Starker Preisanstieg bei sich eintrübenden Konjunkturaussichten

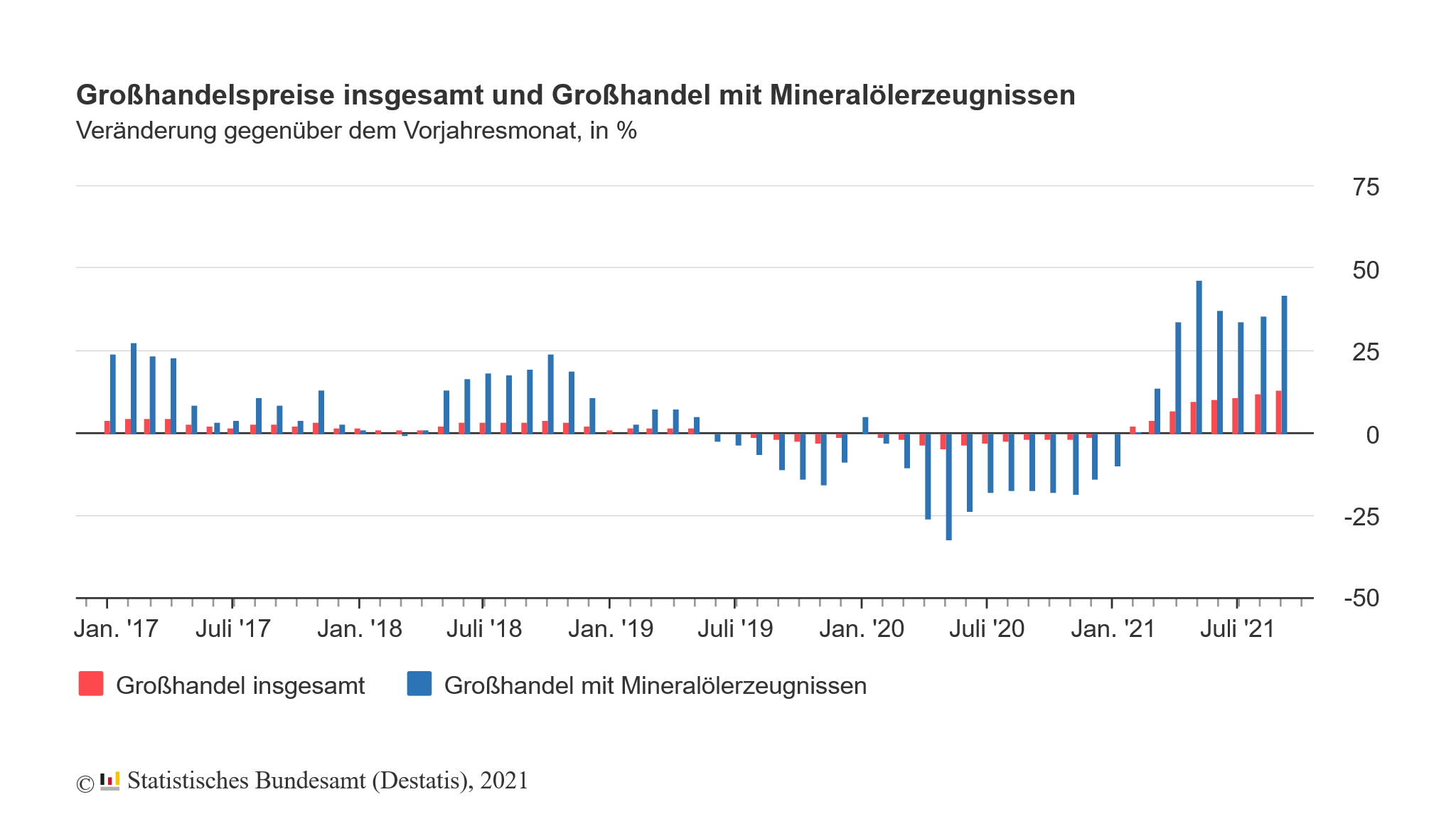

So sind die Verkaufspreise im deutschen Großhandel im September 2021 um 13,2 % gegenüber dem Vorjahresmonat gestiegen.

Wie das Statistische Bundesamt dazu gestern früh mitteilte, hatte es letztmalig im Juni 1974 einen höheren Anstieg gegeben, als die Großhandelspreise im Zuge der ersten Ölkrise um 13,3 % gestiegen waren.

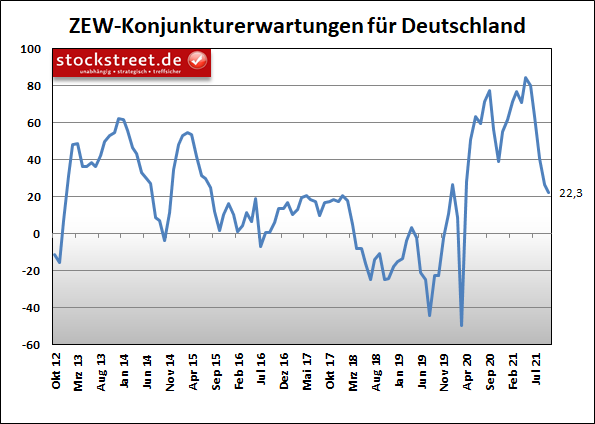

Dann kam vom Zentrum für Europäische Wirtschaftsforschung (ZEW) die Meldung, dass der Index der ZEW-Konjunkturerwartungen für Deutschland in der aktuellen Umfrage vom Oktober 2021 um 4,2 Zähler auf einen neuen Wert von 22,3 Punkten zurückgegangen ist, was nun bereits der fünfte Rückgang in Folge ist.

Und erst am Freitag hatte ich berichtet, dass die Materialknappheit laut IHS Markit inzwischen nicht mehr allein ein Problem der Hersteller ist. Stattdessen besteht die Gefahr eines Übergreifens auf andere Wirtschaftsbereiche. Gestern ging aus einer Umfrage des Ifo-Instituts hervor, dass die Lieferprobleme bereits nicht mehr nur die Industrie plagen, sondern auch den deutschen Einzelhandel. 74 % der Händler klagten im September über entsprechende Probleme. Als Konsequenz nehmen jetzt auch viele Einzelhändler Preiserhöhungen ins Visier.

Ein globales Problem

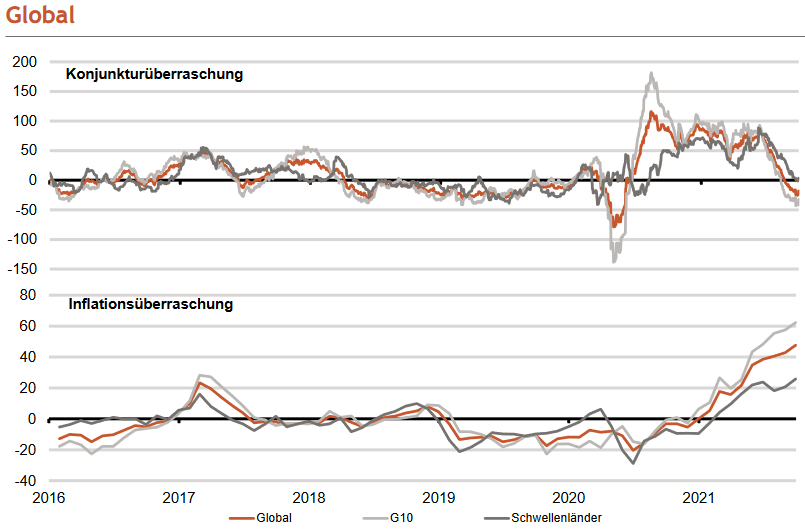

Wir sehen also einen deutlichen Anstieg der Preise bei sich eintrübenden Konjunkturaussichten. In der Tat nimmt also die Gefahr einer Stagflation zu. Und dabei sind die gestern genannten Daten nur weitere Beispiele aus Deutschland (siehe auch Börse-Intern vom vergangenen Freitag). Die folgende Grafik der Bank Berenberg zeigt aber, dass global die Inflationsdaten durch höhere Werte überraschen, während die Konjunkturdaten geringer ausfallen als allgemein erwartet.

(Quelle: Bank Berenberg)

Doch warum kam es dann jüngst nicht zu weiter fallenden Kursen an den Aktienmärkten?

Probleme am chinesischen Immobilienmarkt ziehen weitere Kreise

Zumal aus China auch zu hören ist, dass die Probleme auf dem Immobilienmarkt inzwischen größere Kreise ziehen. Nachdem mit China Evergrande der zweitgrößte Wohnungsbaukonzern des Landes in Zahlungsverzug geraten ist, haben nun weitere Firmen Fristen für Zinszahlungen verstreichen lassen. Der Immobilienentwickler Modern Land teilte vorgestern mit, er wolle Investoren um die Verschiebung einer Rückzahlung für ausstehende Anleiheschulden bitten. Sinic Holdings erklärte, wegen fehlender finanzieller Ressourcen in der kommenden Woche voraussichtlich nicht in der Lage zu sein, 250 Millionen Dollar an Anleihegläubiger zu bezahlen. Und der Immobilienkonzern Fantasia schränkte den Handel seiner Anleihen an der Börse in Shanghai nach einer Bonitätsherabstufung ein.

Gewinnerwartungen auf Wochensicht dennoch leicht gestiegen

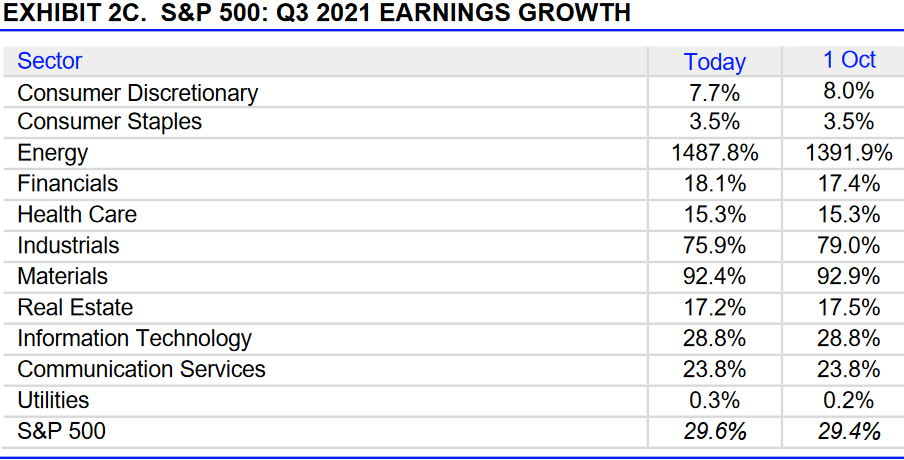

Die Antwort auf diese Frage ist eigentlich wieder relativ simpel: Die Gewinnerwartungen sind nicht weiter gesunken. Hatte ich am 5. Oktober noch auf den recht eindeutigen Zusammenhang zwischen sinkenden Gewinnerwartungen und sinkenden Aktienkursen hingewiesen, so lässt sich nun feststellen, dass das erwartete Gewinnwachstum für die anlaufende Berichtssaison zum 3. Quartal 2021 im S&P 500 laut Daten von Refinitiv am 1. Oktober bei +29,4 % lag und eine Woche später auf +29,6 % geschätzt wird.

(Quelle: Refinitiv)

Die Gewinnerwartungen sind also jüngst sogar leicht gestiegen. Ein Grund dafür dürfte sein, dass die ersten 21 bereits veröffentlichten Geschäftsergebnisse im Durchschnitt über den Erwartungen lagen – um genau zu sein 16 davon. Und dabei wurden die Gewinnerwartungen um 4,2 % und die Umsatzerwartungen um 2,3 % übertroffen.

Darum zeigt sich der S&P 500 stabil

Und damit erklärt es sich sehr gut, dass sich der S&P 500 nach seiner (möglichen ABC-)Korrektur, die den Index bislang 5,87 % gekostet hat, erholen und stabilisieren konnte.

Sicherlich ist noch keine Entwarnung angesagt. Denn der Index ist immer noch fundamental relativ hoch bewertet und charttechnisch deutlich überkauft. Zudem ist der Aufwärtstrend (grüner Trendkanal im Chart) gebrochen, es liegt eine Tendenz von tieferen Hochs und Tiefs vor und die 50-Tage-Durchschnittslinie (blau) wurde nicht zurückerobert, sondern drückt aktuell auf die Kurse. Aber dennoch sieht es derzeit einfach nicht nach einer größeren Korrektur, sondern eher nach einer (Seitwärts-)Konsolidierung auf hohem Niveau aus.

Wird die Bilanzsaison die Erwartungen erfüllen?

Die weitere Kursentwicklung dürfte davon abhängen, ob die Bilanzsaison die Erwartungen des Marktes erfüllen kann. Aktuell liegt das durchschnittliche Gewinnwachstum gegenüber dem Vorjahr bei 29,3 %. Die eintrudelnden Bilanzen müssen also weiterhin über den Erwartungen ausfallen, um die erhofften +29,6 % beim Gewinn noch zu erreichen. Ist dies nicht der Fall, wird die Korrektur am Aktienmarkt mit hoher Wahrscheinlichkeit wieder aufgenommen. Gelingt dem S&P 500 aber ein Anstieg über seinen 50-Tage-Durchschnitt, bleiben die Bären vorerst chancenlos. Ich gehe aber davon aus, dass sie sich früher oder später noch einmal gegenüber den Bullen durchsetzen werden können.

Ich wünsche Ihnen jedenfalls viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)