Die Tücken der Marktbreite

Sehr verehrte Leserinnen und Leser,

Sven Weisenhaus hat in den vergangenen Wochen mehrfach darauf hingewiesen, dass die relative Stärke der US-Indizes in der jüngsten Korrektur nur wenigen Aktien zu verdanken war. Die Fragen, die auch einige Leser bewegt, sind nun natürlich: Wie viele Aktien sind „wenige“? Und kann man das messen? Wenn ja, wie?

Die Marktbreite und wie man sie messen kann

Ich beginne mit den Antworten auf die letzten beiden Fragen: Ja, das kann man „messen“, und zwar mit der sogenannten Marktbreite. Dieser Begriff beschreibt sehr anschaulich, worum es dabei geht: Ein Kursanstieg, der von möglichst vielen Aktien getragen wird, ist nach allgemeiner Ansicht gesünder als einer, der nur von wenigen Aktien getrieben wird. Nach dem Motto: „Die Flut hebt alle Boote.“

Schwieriger ist es schon, passende Kriterien zu finden, wie man diese Marktbreite bestimmen kann. Die klassische Methode, die in den USA schon seit den 1940er Jahren betrieben wird (so lange gibt es jedenfalls schon die entsprechenden Daten), ist es, täglich die Zahl der Aktien zu zählen, die zusammen mit dem Index gefallen bzw. gestiegen sind.

Der Indikator, der daraus berechnet wird, ist die sogenannte A/D-Linie, genauer die Advance/Decline-Linie (Anstieg/Rückgang-Linie). Für sie wird täglich der sogenannte Netto-Anstieg ermittelt. Das ist die Anzahl der Aktien (eines Index, einer Börse usw.), die an einem Tag gestiegen sind, minus der Anzahl der Aktien, die am selben Tag gefallen sind. Diese Differenz wird fortlaufend aufsummiert und als Kurve dargestellt. Diese Kurve steigt also, wenn diese Differenz positiv ist, und fällt, wenn sie negativ ist.

Welchen Nutzen soll ein „Kursfolgeindikator“ haben?

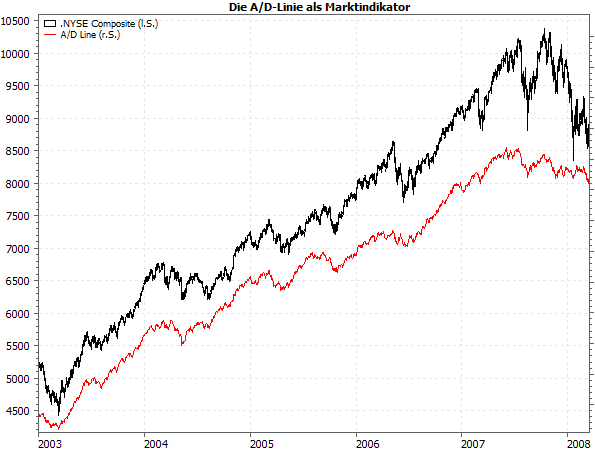

Im Allgemeinen ist es so, dass bei einem steigenden Index mehr Aktien steigen als fallen. Also steigt nicht nur der Kurs, sondern auch die A/D-Linie. Bei fallenden Kursen ist es umgekehrt. Die AD-Linie sollte also den Kursen folgen. Und das tut sie, wie gesagt, in der Regel auch, wie der folgende Chart zeigt:

Quelle: MarketMaker mit Daten von VWD und Barron‘s

Hier ist die A/D-Linie gezeigt, die sich auf alle Aktien der New Yorker Börse NYSE bezieht. Daher im Vergleich dazu der hierzulande relativ unbekannte NYSE Composite Index, der alle Aktien der NYSE umfasst. Es gibt auch A/D-Linien für die NASDAQ und andere US-Börsen, und prinzipiell kann man diese Kurven auch für jeden beliebigen Index ermitteln. Aber die NYSE-A/D-Linie ist am verbreitetsten, daher bleibe auch ich hier dabei.

Die konkreten Werte der A/D-Linie sind bedeutungslos, daher habe ich die entsprechenden Skalenwerte gar nicht erst angegeben. Es geht nur um den qualitativen Verlauf der Kurve. Und sie entspricht weitgehend dem Kursverlauf, wie in diesem Ausschnitt gut zu sehen ist.

Wann es spannend wird

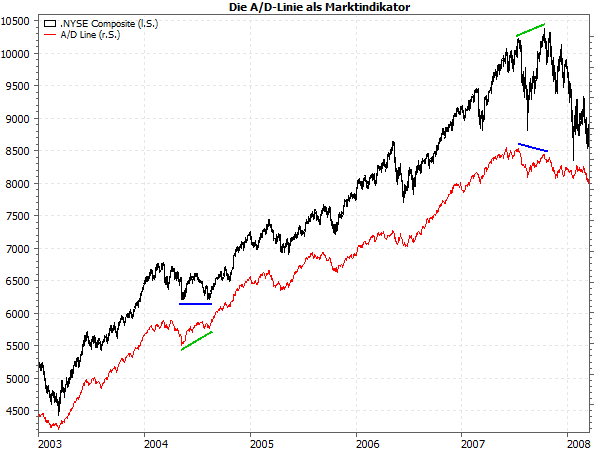

Aber wenn der Indikator dem Kurs folgt, welchen Nutzen hat er dann? Nun, er tut es eben nicht immer – und genau dann wird es spannend! Dazu der gleiche Chart wie oben mit zwei typischen Beispielen:

Quelle: MarketMaker mit Daten von VWD und Barron‘s

2004 kam es bekanntlich zu einer längeren Konsolidierung, nach welcher der Aufwärtstrend fortgesetzt wurde. Während der Index zwei Tiefs auf nahezu gleichem Niveau bildete (siehe linke blaue Linie), stieg die A/D-Linie schon an und erzeugte so eine (bullishe) Divergenz zum Kursverlauf (siehe linke grüne Linie). Das war das Zeichen für das bevorstehende Ende dieser Konsolidierung.

Das Gegenteil sah man 2007: Im Oktober stieg der Kurs noch einmal auf ein neues Hoch (siehe rechte grüne Linie), aber die A/D-Linie schon nicht mehr (siehe rechte blaue Linie). Diese bearishe Divergenz war das Zeichen für den bevorstehenden Trendwechsel. Der Ausgang ist bekannt.

Auf die Divergenzen kommt es an

Es gibt auch andere, ähnlich eindrucksvolle Beispiele. So gab es z.B. auch vor dem Crash 1987 eine bearishe Divergenz – ein Fall der oft und gern angeführt wird, wenn es um die vermeintliche Bedeutung dieses Indikators geht.

Die Divergenzen zeigen an, dass sich die Marktbreite ändert. Bei einer bearishen Divergenz sinkt die Marktbreite – also immer mehr Aktien fallen schon, während der Index noch steigt (weil er nur noch durch die Schwergewichte angetrieben wird). Das gilt allgemein als Vorzeichen für eine Korrektur oder gar einen Trendwechsel. Bei einer bullishen Divergenz ist es umgekehrt. Es gibt noch weitere Varianten und Interpretationen, die ich aber hier nicht betrachte.

Ein untrüglicher Indikator?

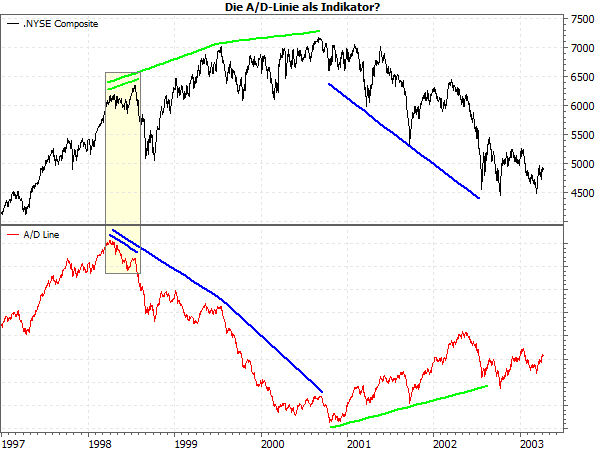

Oft stößt man im Internet auf Artikel, welche den Eindruck erwecken, dass die A/D-Linie ein untrüglicher Indikator ist. Das ist aber keinesfalls so, denn nicht jede bearishe Divergenz führt zu einem Kursrückgang. Das markanteste Beispiel ist die Tech-Blase zur Jahrtausendwende. Dazu der folgende Chart:

Quelle: MarketMaker mit Daten von VWD und Barron‘s

Zunächst funktionierte die A/D-Linie noch hervorragend: Den Einbruch durch die Russlandkrise ab Juli 1998 zeigte sie zunächst korrekt an (siehe gelbes Rechteck). Doch danach fiel sie weiter, während die Kurse wieder stiegen und neue Hochs erreichten. Ab Mitte 1999 schwächte sich die Rally zwar ab, aber es gab letztlich doch noch ein neues Hoch Anfang September 2000.

Die A/D-Linie fiel zwar weiter und signalisierte damit weiterhin Gefahr. Doch diesen „Alarmzustand“ hielt sie damit fast 29 Monate aufrecht. Und ab Anfang 1999 hätten Anleger, die der der A/D-Linie folgten, verkaufen müssen. Mehr als eineinhalb Jahre hätten sie danach Zweifel gequält, ob ihre Entscheidung richtig war. Vermutlich hätten viele ihre Entscheidung revidiert und wären wieder eingestiegen.

Markt-Timing und Crash-Erkennung mit der A/D-Linie?

Das gleiche Spiel dann auch in der Baisse: Kurz nach dem Hoch erreichte die A/D-Linie ihr Tief und stieg bei weiter fallenden Kursen. Beginnend mit dem Rückfall vom März 2001 bis zum Tief hätten Anleger (wären sie den Signalen der A/D-Linie gefolgt) bei jeder Zwischenerholung gekauft – nur um dann zu erleben, dass die Kurse noch tiefer fallen.

Dabei sind das noch nicht einmal Extremsituationen! Die A/D-Linie für die US-Tech-Börse NASDAQ fiel von 1983 bis 2009, ging dann in eine Bodenbildung auf ihrem niedrigen Niveau über und stieg erst ab 2016 wieder. Anleger, die sich an diesem Indikator orientiert hätten, konnten zwar sowohl den 1987er Crash und die beiden stärksten Baissen der vergangenen Jahrzehnte vermeiden, hätten aber auch einen der stärksten Bullenmärkte der Börsengeschichte verpasst!

Erstes Fazit: Die A/D-Linie ist also weder ein Indikator für das Markt-Timing noch ein Anzeiger für eine bevorstehende Korrektur oder gar einen Crash!

Der Unterschied zwischen großen und kleinen Aktien in den Indizes

Aber vielleicht ist die A/D-Linie ja längst überholt. Schließlich wurde sie schon 1940 erstmals angewandt, als noch der Dow Jones das Maß aller Dinge war – ein Index, bei dem einfach die Kurswerte aller seiner Mitglieder addiert werden. Bei den heutigen modernen Indizes gehen die Kurse der Einzelaktien dagegen entsprechend ihrer Marktkapitalisierung ein. Der Kurs ist dagegen nur eine Rechengröße von vielen.

Und genau diese Gewichtung führt dazu, dass die „Dickschiffe“ eines Index diesen nach oben oder unten ziehen können – je nachdem, wie sich die Kurse dieser maßgeblichen Aktien bewegen. Zuletzt war es offensichtlich so, dass die Aktien mit höherer Marktkapitalisierung sich besser hielten als der Rest.

Dies kann man mit sogenannten Equal-Weigth-Indizes sichtbar machen. Das sind Varianten der bekannten Indizes, in denen die gleichen Aktien nicht nach Marktkapitalisierung, sondern gleichgewichtet enthalten sind.

Equal Weight vs. Standard-Index

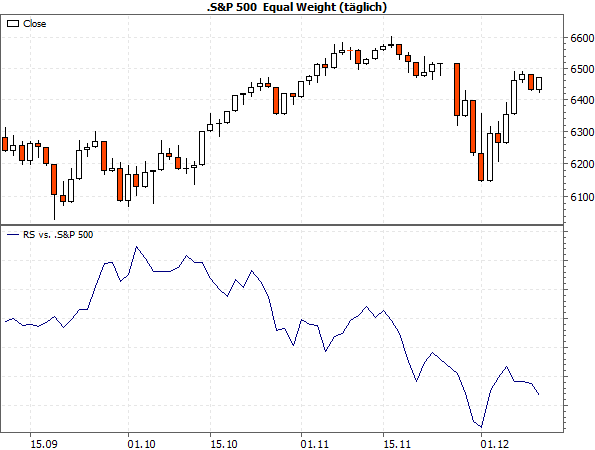

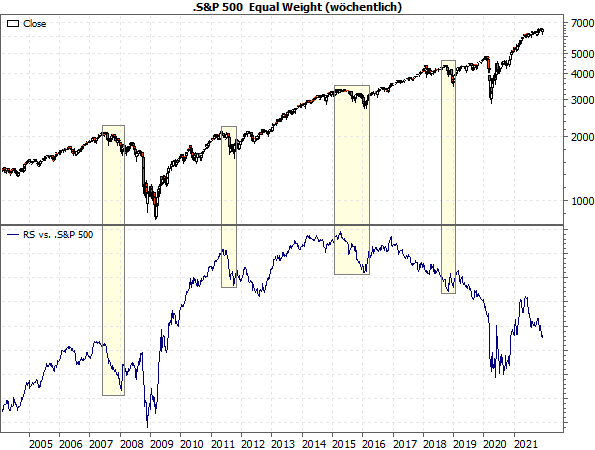

Für den S&P 500 Equal Weight ergibt sich dabei folgendes aktuelle Bild:

Quelle: MarketMaker mit Daten von VWD und eigenen Berechnungen

Im oberen Chartteil sehen Sie den Kursverlauf, der sehr stark dem Verlauf des bekannten S&P 500 gleicht. Im Detail gibt es jedoch Unterschiede, die der untere Chartteil zeigt. Hier habe ich die Relative Stärke (RS) bzw. Schwäche des Equal-Weight-Index gegenüber dem S&P 500 dargestellt. Dazu habe ich den Kurs des Equal-Weigth-Index einfach durch den Kurs des S&P 500 geteilt.

Die Kurve, die daraus entsteht, steigt, wenn der Equal-Weight-Index besser läuft als der S&P 500 selbst, und fällt, wenn er schwächer läuft. (Wie bei der A/D-Linie sind die konkreten Zahlen unbedeutend und daher hier weggelassen.)

Und tatsächlich lief der Equal-Weight-Index zuletzt deutlich schlechter als der S&P 500, wie die fallende Kurve im unteren Chartteil zeigt. Und das bedeutet im Vergleich zum S&P 500, dass die Masse der Aktien schwächelte, also nur noch „wenige“ Aktien den US-Markt (relativ) oben hielten.

Ein typisches Muster

Aber das war nicht nur in der jüngsten kleinen Korrektur der Fall, sondern auch schon zuvor. De facto machten viele Aktien den jüngsten Anstieg also nicht mehr mit.

Nun könnte man diese Divergenz der RS-Kurve zum Kursverlauf genauso wie bei der A/D-Linie als Indikator für bevorstehendes Unheil an der Börse ansehen. Doch das Problem bleibt, dass auch dieser Indikator weder den Zeitpunkt noch die Stärke eines möglichen Einbruchs anzeigt.

Mehr noch: Der Equal-Weight-Index tendiert dazu, in Schwächephasen der Märkte dem S&P 500 generell hinterherzuhinken, wie der folgende Chart zeigt (siehe gelbe Rechtecke).

Quelle: MarketMaker mit Daten von VWD und eigenen Berechnungen

Es ist also offenbar nichts Besonderes, dass die Blue Chips bei Marktkorrekturen relativ stark bleiben. Das gilt zumindest seit 2004 (so lange habe ich die Daten für den Equal-Weight-Index). Über die Gründe dafür kann man nur spekulieren. Wichtiger ist jedoch die Erkenntnis daraus: Allein die Tatsache, dass in Schwächephasen „wenige“ Aktien die Indizes stützen, ist kein außergewöhnliches Gefahrensignal und sollte daher nicht überbewertet werden.

Die wichtigste Frage blieb bisher offen

Nun haben die bisherigen Betrachtungen die wichtigste Frage immer noch nicht beantwortet: Wie viele Aktien sind „wenige“, wenn es um die Marktbreite geht? Sowohl die A/D-Linie als auch die Relative-Stärke kranken daran, dass es nur qualitative Indikatoren sind, bei denen es um die Divergenz bzw. relative Veränderung im Zeitverlauf geht.

Sven Weisenhaus hat aber noch auf ein anderes Kriterium verwiesen: die Zahl der Aktien eines Index, die über ihrem gleitenden 200-Tage-Durchschnitt (GD200) notieren. Auch das ist ein Marktbreite-Kriterium, das zudem konkrete Zahlen liefert, z.B. die Anzahl der betreffenden Aktien als Verhältnis zur Gesamtzahl der Aktien des Index (in Prozent). Vielleicht lassen sich ja daraus Ergebnisse ableiten, die man für die Markteinschätzung sinnvoll nutzen kann?

Der GD200 gilt als klassischer Trendindikator, den man oft so interpretiert, dass Werte, die über ihrem GD200 notieren in einem Aufwärtstrend sind. Bei Kursen unterhalb des GD200 wird ein Abwärtstrend angenommen. Nach diesem Kriterium liefert die Erkenntnis, wie viele Aktien eines Marktes über ihrem GD 200 stehen, eine wichtige Aussage zum aktuellen Status dieses Marktes.

Wie viele Aktien laufen im Aufwärtstrend?

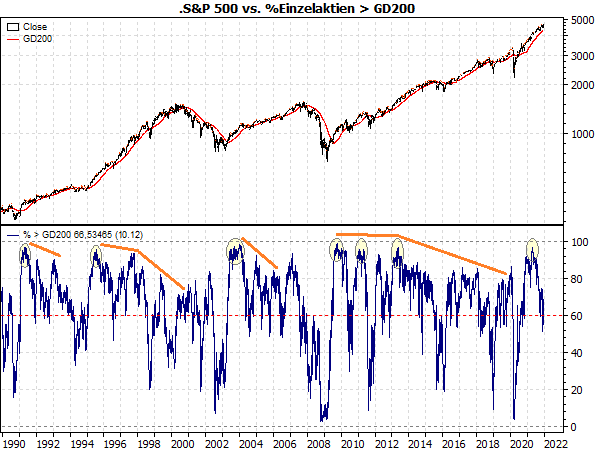

Schauen wir dazu zunächst auf den längerfristigen Verlauf dieses Prozentanteils für den Aktienmarkt; im folgenden Chart für den S&P 500 seit 1990:

Quelle: MarketMaker mit Daten von VWD und eigenen Berechnungen

In diesem Chart ist das generelle Problem aller Marktbreite-Indikatoren sehr gut zu erkennen: Wenn nach einer markanten Korrektur oder gar einer Baisse die Kurse wieder zu steigen beginnen, werden anfangs tatsächlich nahezu alle Aktien nach oben katapultiert. Nach einiger Zeit notieren daher fast alle oberhalb ihres 200-Tage-Durchschnitts (siehe gelbe Ellipsen).

Mit der Zeit differenziert der Markt jedoch zwischen Werten, die im jeweiligen Umfeld besonders gut laufen und anderen, die weniger gute Chancen haben. Dadurch fallen die Hochs des Prozentanteils mit der Zeit immer niedriger aus (siehe orange Linien).

Diesen „natürlichen“ Vorgang anhand der Divergenz als bearishes Signal zu werten, ist höchst heikel, wie wir in den vorherigen Beispielen gesehen haben. Denn letztlich geht diese Divergenz so lange weiter, bis die Rally vorbei ist. Aber diese Zeitdauer ist stets unbekannt und daher die Divergenz unzuverlässig.

Ein paar Zahlen

Aber können wir irgendeinen Vorteil aus den Zahlenwerten dieses Indikators ziehen? Auf den ersten Blick scheint es, dass Werte unter 60 % (rot gestrichelte Linie) tendenziell auf (größere) Korrekturen hinweisen. Zumindest wird diese Marke in intakten Aufwärtstrends nur selten unterschritten.

Wirklich überzeugend ist die Statistik allerdings nicht: So sind in 37 % aller Fälle eher fallende Kurse in den kommenden 3 Monaten zu erwarten, wenn weniger als 60 % der Aktien des S&P 500 oberhalb ihres GD200 liegen. Für alle Daten insgesamt seit 1990 liegt dieser Wert jedoch sogar noch etwas höher, bei 39 %.

Allerdings ist die Wahrscheinlichkeit etwas höher, dass es zu größeren Rücksetzern von mehr als 5 % kommt, wenn die 60%-Marke der blauen Kurve unterschritten wird (25 % vs. 20 % in allen Fällen). Dafür werden knapp 1 % der stärksten Kurseinbrüche von der 60 %-Regel überhaupt nicht erfasst.

Das Fazit ist also ernüchternd: Marktbreite-Indikatoren sind weder qualitativ noch quantitativ verlässliche Anzeiger für ein Top oder eine bevorstehende (größere) Korrektur. (Das gilt übrigens auch für alle Indikatoren, die von der Marktbreite abgeleitet wurden.)

Die Marktbreite kann jedoch ein Hinweisgeber sein, um wichtige charttechnische Marken zu definieren oder zu bestätigen.

Die aktuelle Marktbreite an der NASDAQ

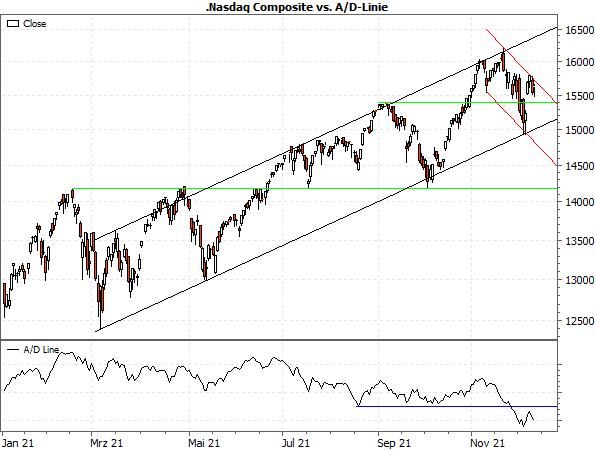

Aktuell ist z.B. die Marktbreite an der NASDAQ wieder einmal sehr schwach. Die Divergenz der A/D-Linie besteht allerdings schon seit Jahresanfang, ohne dass es deshalb zu nennenswerten Korrekturen gekommen wäre (siehe folgender Chart des NASDAQ Composite, also der Gesamtheit aller NASDAQ-Aktien).

Quelle: MarketMaker mit Daten von VWD und Barron‘s

In der jüngsten Schwäche seit Ende November ist die A/D-Linie nochmals deutlich gefallen. Sie hat dabei das Tief vom August (blaue Linie) deutlich unterschritten, obwohl der Kurs weit über seinem Niveau von damals steht. Und die Erholung der Vorwoche hat es kaum geschafft, die A/D-Linie wieder in die Nähe der blauen Linie zu bringen.

Die Marktbreite an der NASDAQ ist also derzeit besonders schwach. Daher ist es sinnvoll, nun charttechnische Marken zu suchen, die man als Bestätigung dieser Schwäche nutzen kann. Erfreulicherweise ist die Charttechnik des NASDAQ Composite derzeit geradezu lehrbuchhaft:

Worauf es jetzt ankommt

Es gibt einen klar definierten Aufwärtstrend, in dem der Kurs immer noch in dem kleinen Korrekturkanal (rot) läuft, der im November begonnen hat. Und es gibt zwei markante Unterstützungen (grüne Linien) – eine kurzfristige (oben) und eine mittelfristige (unten).

Entspannung würde jetzt ein baldiger Ausbruch nach oben aus dem roten Kanal bringen. Wenn der Kurs aber in diesem Kanal weiter nach unten läuft, wäre das erste charttechnische Warnsignal der Bruch der oberen grünen Linie. Weitere Warnsignale bzw. eine Bestätigung der Schwäche, die von der Marktbreite angezeigt wird, wären der Bruch des Aufwärtstrends und ein Rückfall unter das jüngste Zwischentief bei 15.000 Punkten.

Die Möglichkeit einer größeren Korrektur oder gar einer längerfristigen Trendwende müsste man einkalkulieren, wenn auch die untere grüne Linie gebrochen wird. Falls dagegen die A/D-Linie wieder zu steigen beginnt (also die Marktbreite zunimmt), würde das wiederum ein Entspannungssignal sein.

Wir dürfen also gespannt sein, wie es an der NASDAQ weitergeht.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)