Die Fed könnte die Märkte zur Entscheidung zwingen

Die Fed könnte die Märkte zur Entscheidung zwingen

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

wir melden uns aus der Sommerpause zurück. Und falls Sie in den vergangenen zwei Wochen die Börse links liegen gelassen haben, dann dürften Sie erstaunt sein, dass Sie nichts verpasst haben. Aber freuen Sie sich nicht zu früh – das dicke Ende kann noch kommen.

In unserer Sommerpause ist „nichts“ passiert

Unsere Urlaubsnachlese kann daher kurz ausfallen: Die Aktienmärkte haben sich entscheidungsschwach gezeigt und den Ausbruch in die eine oder andere Richtung vertagt. Das gilt sogar für fast alle großen Indizes, mit Ausnahme von ein paar „Exoten“: Japans Topix stieg bis Freitag um 4,13 %, der britische FTSE 100 um 3,66 %. Und das war’s dann auch schon mit nennenswerten Kursgewinnen – die Aktienbörsen Kanadas, Koreas und Singapurs gewannen zwischen 1 und 2 Prozent, der Rest lag unter 1 %.

Am Ende rangierten die Tech-Werte: Nasdaq 100 -1,93 %, TecDAX -2,06 %, und der Nasdaq Composite trägt mit -2,33 % die rote Laterne. Doch das alles waren vergleichsweise harmlose Schwankungen innerhalb von maximal 11 Handelstagen. Exemplarisch für die Unentschlossenheit und Entscheidungsschwäche stehen drei große Indizes, die sich in dieser Zeit kaum bewegten: DAX -0,31 %, Dow Jones -0,30 und der Euro STOXX 50 gar mit nur -0,05 %.

Die Fortsetzung der im August gestarteten Korrektur, die viele Beobachter – auch ich – erwartet hatten, fiel also aus. Was nicht bedeutet, dass es nicht zum Teil kräftige Kursausschläge gab. Schauen wir dazu auf den DAX:

Der deutsche Leitindex bildete just mit Erscheinen der letzten Ausgabe vor der Sommerpause ein Hoch (siehe schwarzer Pfeil) und stürzte danach direkt um 2,9 % ab. Doch am selben Tag, als er das Tief dieser Bewegung erreichte, drehte er dynamisch nach oben – bewegte sich danach aber seitwärts. Zu diesem Zeitpunkt rechnete ich damit, dass auch noch die grüne Unterstützung unterhalb von 15.500 Punkten erreicht würde.

Dann kam die EZB – und das Verfallstagsziel wurde erreicht

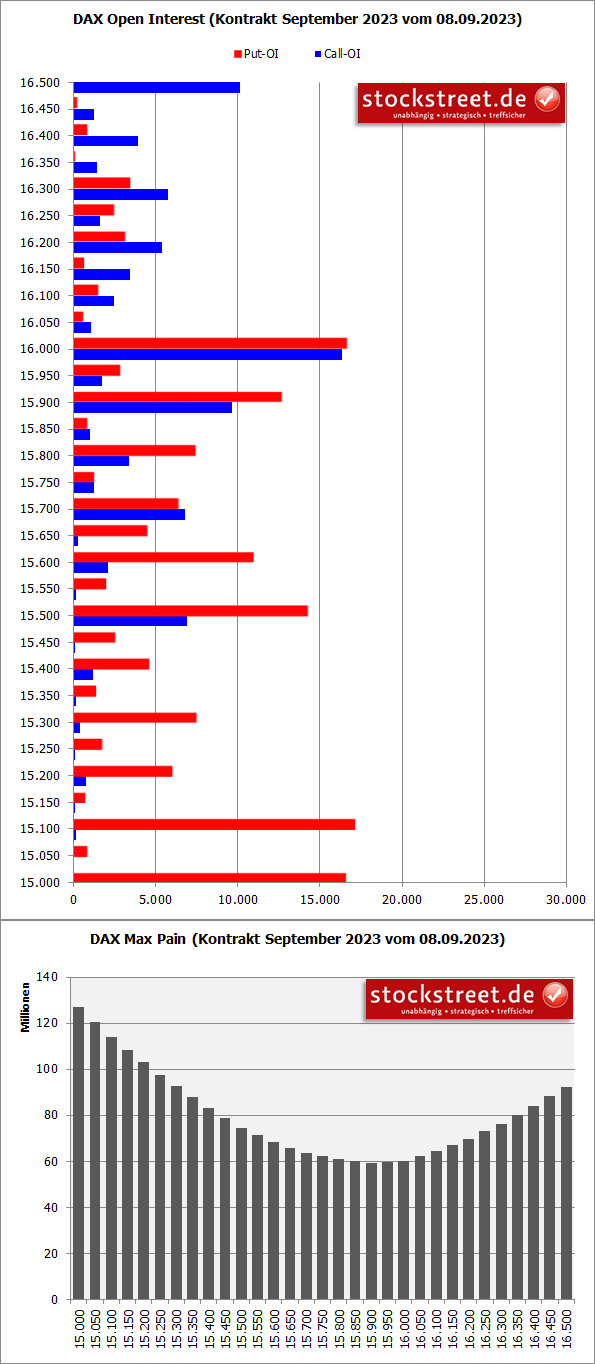

Zwar sprach das Verfallstagsdiagramm dagegen, das als optimales Kursziel für die Stillhalter 15.900 Punkte auswies, aber wir wissen, dass der Verfallstag nur ein Einflussfaktor auf die Kurse ist. Zumal auf dem Weg zu diesem Kursziel mehrere große Call-Positionen (blaue Balken im folgenden Diagramm) ins Geld laufen würden, was stets mit mehr Widerstand der Stillhalter verbunden ist.

Quellen: Eurex, eigene Berechnungen

Doch dann kam die EZB – und bewegte ausnahmsweise mal die Märkte. Auslöser war jedoch nicht die Zinserhöhung um weitere 0,25 Prozentpunkte auf nun 4,5 %. Freudensprünge machten die Märkte, weil sich die EZB nach ihrem 10. Zinsschritt in Folge am Ende ihres Erhöhungszyklus wähnt und eine (längere) Zinspause in Aussicht stellte. (Etliche Ratsmitglieder wollten diese offenbar jetzt schon.)

Das schürte kurzfristig die Hoffnung, dass auch die Fed endlich den Zinsgipfel erreicht hat. Die Wahrscheinlichkeit für eine Zinspause beim Fed-Meeting am Mittwoch sprang an den Märkten prompt von 93 auf 97 %. Und der Verfallstagseffekt tat im DAX ein Übriges und trieb die Kurse weiter an.

Denn am Donnerstag stiegen die Kurse bereits kräftig und brachten die (Call-)Stillhalter im letzten Moment in die Bredouille. Da sich am Donnerstag auch die US-Märkte stark zeigten, stieg der DAX-Future – nicht zuletzt dank der Stillhalter, die sich absichern mussten – über Nacht ebenfalls weiter, so dass der DAX am Freitag mit einer großen Aufwärtskurslücke eröffnete.

Der Kurs stieg dann weiter bis an die runde 16.000-Punkte-Marke, wurde zum Verfallstermin am Freitagmittag bei 15.984,95 Punkten abgerechnet, also fast exakt am idealen Kursziel – doch danach fiel er wieder. Der Grund: Die Absicherungen wurden hinfällig, verfielen oder wurden aufgelöst, so dass der Aufwärtsdruck im DAX schlagartig verschwand.

Der S&P 500 nimmt ein Kursziel zweifach ins Visier

Und sofern die jüngste relative Stärke – oder besser gesagt: die Schwäche der Bären – tatsächlich nur dem Verfallstagseffekt geschuldet war, sollten die Kurse weiter fallen.

Zumal auch die US-Märkte am Freitag kräftig nachgaben. So brach der S&P 500 eine kurzfristige Aufwärtstendenz (schwarze Linie) und sendete damit ein bearishes Signal. Die Aufwärtsbewegung seit Ende August, die an dem roten Widerstand scheiterte, könnte damit nur eine Gegenbewegung gewesen sein (wenn auch eine recht kräftige), der nun eine weitere Abwärtswelle folgt.

Das Kursziel dieser neuen Welle liegt bei rund 4.270 Punkten, was sich sowohl aus der klassischen abc-Korrektur-Projektion mit c=a ergibt (rote Rechtecke) als auch aus dem bisherigen Verlauf dieser möglichen Welle c. Wenn jedoch die Bullen wieder zu ähnlicher Form auflaufen wie von März bis Juli, könnte der laufende Abwärts-Move auch schon an der grünen Unterstützung oder gar der Unterkante des übergeordneten Aufwärtstrends enden.

Fundamentale Gründe für weitere Kursrückgänge

Es gibt allerdings einige fundamentale Punkte, die für einen weiteren Kursrückgang sprechen. Da sind z.B. die bekannten Übertreibungen (vor allem bei Tech-Aktien) und die mageren Gewinnaussichten, was beides zu einer entsprechenden Überbewertung geführt hat. Über beides berichtet Sven Weisenhaus hier bereits seit Monaten.

Aber es gibt auch einen neuen Aspekt und dieser hat mit der Geldpolitik zu tun. Seit Längerem haben die Börsianer den Grundsatz „Never fight the Fed“ ignoriert, obwohl die Fed stets umsetzte, was sie zuvor angekündigt hat. Bei ihrer Zinspause im Juni hat sie indirekt noch zwei weitere Zinserhöhungen für dieses Jahr angekündigt. Die erste gab es im Juli, die zweite steht noch aus. Da offenbar im September keine erfolgt, kommen dafür nur die Meeting-Termine im November und Dezember infrage.

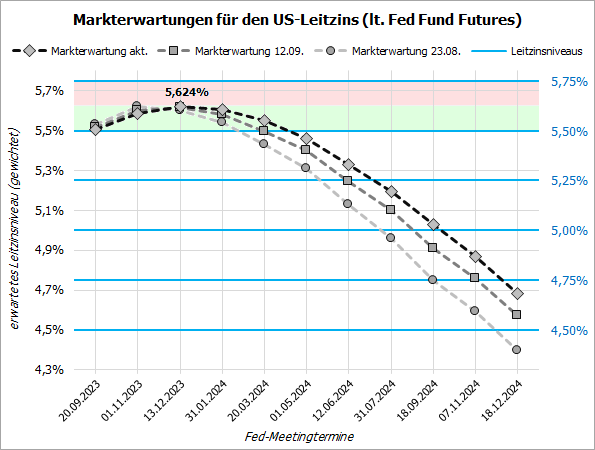

Und dabei zeigt sich nun Bemerkenswertes: Während die Anleger bisher keinen weiteren Zinsschritt erwartet haben, sind sie sich nun nicht mehr so sicher. Das zeigen die Leitzinsniveaus, die sich rechnerisch aus den Fed Fund Futures ergeben:

Quellen: CME Fed Watch Tool, eigene Berechnungen

Bemerkenswerter Sinneswandel der Anleger

Bis vor Kurzem lagen die Werte für November und Dezember mehr oder weniger komfortabel „im grünen Bereich“, der signalisiert, dass es die Anleger für wahrscheinlicher halten, dass die Zinsen nicht mehr erhöht werden. Doch trotz der starken Kursreaktion an den Aktienmärkten vom Donnerstag stieg der Erwartungswert nun fast auf die rechnerische Grenze (6,25 %) zwischen den beiden Leitzinsniveaus. Das bedeutet, dass sich immer mehr Anleger doch eine weitere Zinserhöhung vorstellen können. Es steht also 50:50.

Aber nicht nur das! Die Kurve hat sich in den vergangenen Wochen und Tagen immer weiter nach rechts verschoben. Damit räumen die Anleger ein, dass die Fed doch länger im restriktiven Modus bleibt, als sie bisher gehofft hatten.

Nun kann zwar „jeder“ Anleger die Fed Fund Futures handeln, aber zum einen tummeln sich auf diesem Markt nur Großanleger und zum zweiten vorrangig Anleiheinvestoren. Diese sind risikobewusster als Aktienkäufer, die vor allem auf die Chancen achten.

Der September ist noch nicht vorbei!

Und da die Aktienkurse bis vor Kurzem noch Stärke zeigten und diese Verschiebung in den Zinserwartungen damit ignorierten, argwöhne ich, dass dieser Sinneswandel in den Aktienkursen noch nicht angemessen eingepreist ist. Die Fed könnte aber die Märkte nun zu einer Entscheidung zwingen.

So rechne ich damit, dass die Fed am Mittwoch erneut klare Ansagen bezüglich einer weiteren Zinserhöhung macht. Das dürfte die begonnene Abwärtswelle beschleunigen, wenn dann auch Aktienbörsen den nächsten Zinsschritt einpreisen.

Denken Sie auch daran, dass wir uns nach wie vor in der saisonal schwachen Phase und im statistisch schlechtesten Börsenmonat befinden. Dieser gibt sich noch harmlos, aber er ist noch nicht vorbei. Und mit derart geringen Schwankungen und Kursausschlägen (siehe oben) dürfte es kaum weitergehen…

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)