Die Fed hat es vorgemacht, die EZB macht es nach

Aus Sicht von Christine Lagarde, Präsidentin der Europäischen Zentralbank (EZB), benötigt die Euro-Zone angesichts der fortschreitenden Konjunkturerholung voraussichtlich nur noch zielgerichtete Unterstützung. „Wir kommen aus dieser Pandemie mit Volkswirtschaften heraus, die stabilisiert sind, mit gewissermaßen wenig anhaltender Störung“, sagte Lagarde in einem Interview mit der Zeitschrift "Time", das die Notenbank vorgestern auf ihrer Internetseite veröffentlichte. Die Pandemie habe nicht viele Schäden in den Industriegesellschaften hinterlassen, wenn man die Arbeitslosen-Niveaus betrachte. Das Bruttoinlandsprodukt werde zum Jahresende wieder das Vorkrisenniveau erreichen.

Laut Lagarde habe die Notenbank „wirklich hart gekämpft und richtig geantwortet“. Und man sei dadurch nun in eine Situation gekommen, die immer noch viel Aufmerksamkeit verlange, aber jetzt eher chirurgisch genaue Maßnahmen erfordere. „Es ist nicht länger eine Frage der massiven Unterstützung, es wird eine Frage der fokussierten, zielgerichteten Unterstützung in denjenigen Sektoren sein, die schwer getroffen worden sind“ so Lagarde.

Nach der Fed bereitet nun die EZB die Märkte vor

Für mich persönlich klingt dies nach einer klaren Absage an noch länger anhaltende Anleihekäufe im Rahmen des PEPP-Programms. Zumal sich kurz zuvor bereits weitere Führungsmitglieder der EZB in diese Richtung geäußert haben.

Erst vorgestern merkte Lagardes Stellvertreter, Luis de Guindos, in einem Interview an, dass sich die europäische Wirtschaft aus seiner Sicht schneller als bisher gedacht von der Corona-Krise erhole. Die Erholung sei im zweiten Quartal sehr stark gewesen, und auch im dritten und vierten Jahresviertel werde sie voraussichtlich ziemlich stark sein, sagte er der Online-Zeitung „El Confidencial“.

Ähnliche Töne kamen von Österreichs Notenbank-Chef Robert Holzmann und dem niederländischen Notenbank-Gouverneur Klaas Knot. Letzterer erwartet auf der anstehenden EZB-Zinssitzung kommende Woche (am 8. und 9. September) einen Beschluss über die Verringerung des Tempos der Notfall-Anleihekäufe. Er rechne mit einer Entscheidung, die mit der Sicht kompatibel sei, dass die Käufe dann im März 2022 enden, sagte Knot in einem am Dienstag veröffentlichten Interview mit der Agentur Bloomberg.

Die PEPP-Käufe sollten nicht ruckartig enden

Bundesbank-Präsident Jens Weidmann war sogar der Meinung, dass man nun vermehrt auch auf die Risiken beim Preisausblick achten müsse, weil aus seiner Sicht inzwischen die Aufwärtsrisiken überwiegen würden. So könnten neben Angebotsengpässen, die Preisschübe auslösen, auch die in der Pandemie angehäuften Ersparnisse eine Rolle spielen. „Die privaten Haushalte könnten sie stärker für Konsum verausgaben als wir erwarten“, sagte Weidmann.

Und wenn vorübergehende Faktoren zu höheren Inflationserwartungen und beschleunigtem Lohnwachstum führten, könne die Inflationsrate auch längerfristig stärker steigen, sagte der Bundesbank-Präsident. Und weiter: „Damit die PEPP-Nettokäufe nicht ruckartig enden müssen, sollten wir sie meines Erachtens schon vorher schrittweise zurückfahren, wenn es die Situation erlaubt.“

Es gab also sehr klare Worte dahingehend, dass der EZB-Rat auf der Sitzung in der kommenden Woche über das Tempo der Anleihekäufe diskutieren werde. Und es ist sehr gut möglich, dass die EZB die Anleihekäufe im vierten Quartal zurückfährt und dann Ende März 2020, wie von vornherein geplant, enden lässt.

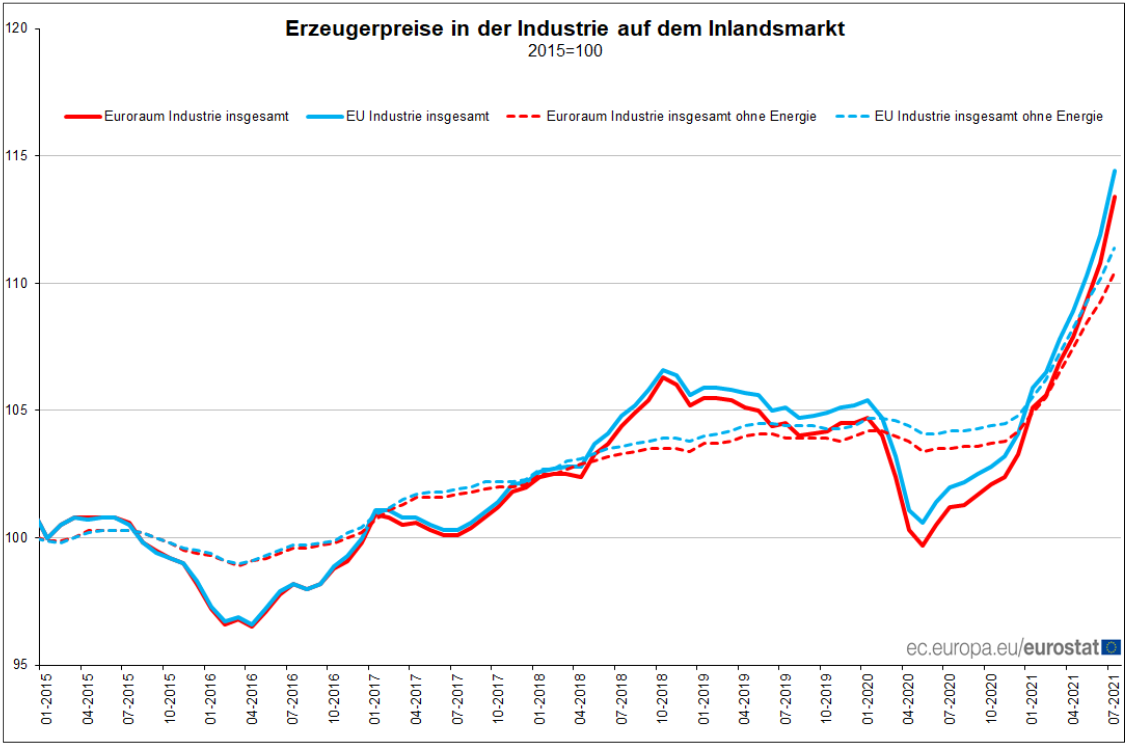

Erzeugerpreise liefern der EZB einen weiteren Grund

Einen weiteren Grund dafür erhielte die Notenbank gestern mit den Erzeugerpreisen der Euro-Zone. Denn diese stiegen im Juli im Rekordtempo. Sie legten zum Vorjahresmonat um 12,1 % zu. Das ist der höchste Wert seit Beginn der Erhebung im Jahr 1996.

Die Preise der Produzenten gelten als Frühindikator für die Entwicklung der Inflation auf Verbraucherpreisebene. Daher scheinen Letztere ihr Hoch noch nicht erreicht zu haben. Davon ist aktuell auch kaum jemand ausgegangen, aber die hohe Aufwärtsdynamik der vorgelagerten Preise hat erneut überrascht. Experten hatten im Durchschnitt mit einem Anstieg der Erzeugerpreise um „nur“ 11 % gerechnet. Und so scheint sich nun die Notenbank vermehrt unter Handlungsdruck zu sehen.

Bund-Future: Erneute Trendwende am Anleihemarkt

Dies hat auch bereits Auswirkungen auf den Anleihemarkt. Denn die jüngste Kurserholung scheint nun ein Ende gefunden zu haben – und zwar im Bund-Future genau dort, wo der Aufwärtstrend auch Ende 2020 / Anfang 2021 endete (siehe rote Bögen im folgenden Chart). Damit nimmt die mögliche Seitwärtsrange hier weiter Form an (gelbes Rechteck).

Am 21. Juli hatte ich noch über einen Bruch der Abwärtstrendlinie berichtet, welche die erste Umkehr mit dem Hoch vom 9. März 2020 verbindet (dick rot). Nun hat der Kurs von oben bis fast an diese Linie zurückgesetzt. Und fällt der Bund-Future darunter, ist dies das nächste Signal für die erneute Trendwende und eine Fortsetzung der Seitwärtsrange.

Im Target-Trend-Spezial ist schon seit einiger Zeit regelmäßig zu lesen, dass angesichts der Geldpolitik der Notenbanken eine (größere) Seitwärtskonsolidierung das wahrscheinlichste Szenario für den Bund-Future ist. „Und angesichts der fortschreitenden Erholung der Wirtschaft sollte der Bund-Future bald wieder abwärts tendieren. Über kurz oder lang wird die Geldpolitik einen moderaten Renditeanstieg zulassen.“

Im Target-Trend-CFD haben wir daher einen Short-Trade laufen. Und zu der aktuellen Trendwende des Bund-Future ließen wir unsere Leser Folgendes wissen: „Grundsätzlich rechnen wir auf längere Sicht nach wie vor mit noch stärker fallenden Anleihekursen, so dass sich die übergeordnete Seitwärtsbewegung im Bund-Future fortsetzt und auch wieder Notierungen von 172 Punkten oder niedriger erreicht werden.“ Aktuell liegt der Trade ordentlich im Gewinn. Und bis zum unteren Ende der Seitwärtsrange – unser Kursziel liegt bei 172 – ist noch deutlich mehr drin.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)