Die Aussichten des DAX bis zum Verfallstag

Die Aussichten des DAX bis zum Verfallstag

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

obwohl der Oktober-Verfallstag ein kleiner Verfallstag und erst in fast zwei Wochen ist, gebe ich aus aktuellem Anlass bereits heute einen Ausblick darauf. Der Grund: Für Trader, die (auch) die Verfallstagskonstellation in ihre Taktik einbeziehen, könnten sich bereits in den nächsten Tagen attraktive Chancen im DAX ergeben.

Die Finanzmärkte im Bann des neuen Nahost-Kriegs

Anlass dafür ist der neue Krieg im Nahen Osten, der am Samstag begonnen wurde. Er hat die erwartbaren Effekte auf die Finanzmärkte: Der Ölpreis steigt, die Aktienkurse fallen – und die Anleger flüchten in „sichere Häfen“ wie Anleihen und Schweizer Franken.

Allerdings scheinen diese Effekte begrenzt zu bleiben. Nach ersten (leichten) Panikreaktionen in Asien bzw. im frühen europäischen Handel stabilisieren sich die Kurse bereits wieder. Das sehen wir auch im DAX:

Nach der starken Gegenreaktion vom Freitag fiel der Kurs zunächst nur um moderate 1 % – erholte sich danach jedoch rasch. Zuvor hatte er am vergangenen Mittwoch ein Tief markiert, das ein Ende der jüngsten steilen Abwärtsbewegung sein könnte. Darauf deutet zumindest die charttechnische Konstellation hin.

Denn mit diesem Tief ist der DAX nicht nur an der Unterkante zweier Abwärtstrends (rot, schwarz) angekommen, sondern auch an der runden 15.000-Punkte-Marke sowie an der Unterkante eines breiten Aufwärts- bzw. Konsolidierungskanals (schwarze Linien). Er hat also eine massive Unterstützungszone erreicht und dort bereits in der Vorwoche wieder nach oben gedreht.

Der Blick auf das aktuelle DAX-Verfallstagsdiagramm

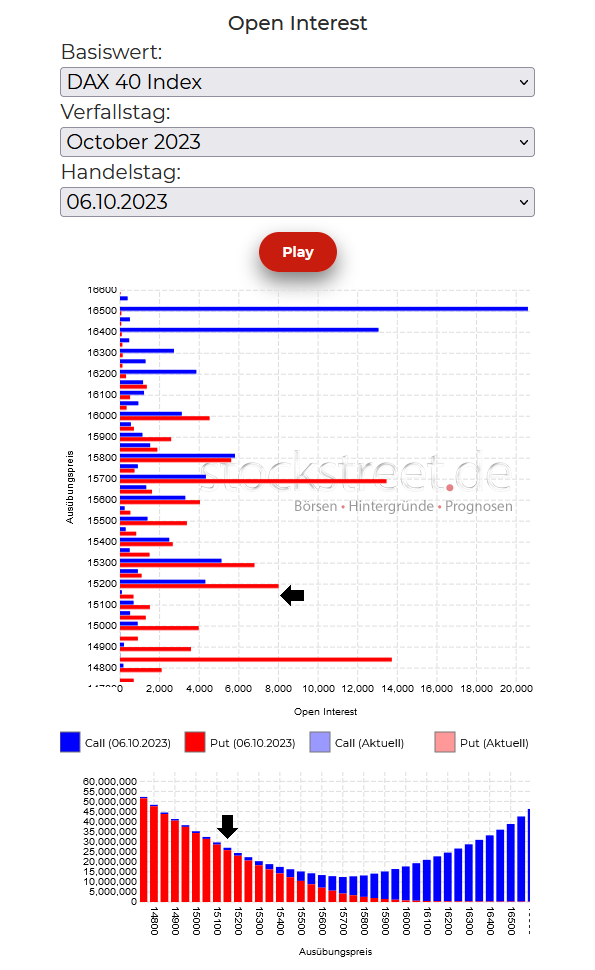

Sofern der neue Nahost-Krieg nicht doch noch die Kurse stärker drückt, sollte die begonnene Gegenreaktion weitergehen. Und dabei könnte dem DAX eben die Konstellation zum Oktober-Verfallstag helfen. Dazu der Blick auf das aktuelle Verfallstagsdiagramm:

Quelle: https://www.stockstreet.de/boersen-tools/verfallstag-diagramm#/

Aktuell steht der DAX bei gut 15.100 Punkten (siehe Pfeile) und damit knapp im bearishen Bereich der Verfallstagspositionierungen, also dort, wo sich nahezu keine Call-Positionen (blaue Balken) mehr befinden.

Wie die Verfallstagspositionierung den DAX antreiben könnte

Bei einem weiteren Kursanstieg liefen bei 15.200 bzw. 15.300 Punkten erste größere Call-Positionen bereits ins Geld, während größere Put-Positionen (rote Balken) aus dem Geld gerieten. Die entsprechenden Call-Stillhalter dürften daraufhin diese Positionen absichern, während die Put-Stillhalter eventuelle Absicherungen gegebenenfalls auflösen würden.

Und da bekanntlich Call-Absicherungen, die eingegangen werden bzw. Put-Absicherungen, die aufgelöst werden, einen Kursanstieg verstärken, könnte im Kursbereich von 15.200 bis 15.300 Punkten eine gewisse Aufwärtsdynamik aufkommen. Diese könnte zudem dadurch verstärkt werden, da dann auch der steile graue Abwärtstrend gebrochen würde, was ein bullishes charttechnisches Signal wäre.

Die beiden wahrscheinlichsten Szenarien zum Oktober-Verfallstag

Es ist also recht wahrscheinlich, dass der Kurs danach rasch bis zur blauen Linie bei knapp 15.450 Punkten läuft, wenn es zu diesem Szenario kommt. Dort dürfte der DAX konsolidieren, denn diese Linie war bis Ende September eine nachhaltige Unterstützung, wurde aber durch den erfolglosen Wiedereroberungsversuch (siehe roter Pfeil) zu einem markanten Widerstand.

Sollte dieser jedoch gebrochen werden, könnte der DAX bis zum Verfallstag auch bis 15.600 Punkte (die Oberkante des roten Kanals) oder sogar bis 15.700 Punkte (das theoretisch optimale Abrechnungsniveau laut MaxPain-Kurve im unteren Teil des Verfallstagsdiagramms) steigen.

Das alternative (bearishe) Szenario wäre ein nachhaltiger Bruch der 15.000-Punkte-Marke, wonach die grünen Unterstützungen der (Zwischen-)Tiefs vom März von 14.800 bis 14.460 Punkten die nächsten charttechnischen Zielmarken sind. Aus Sicht der Verfallstagspositionierung wäre aber erst ein Rückfall unter 14.800 Punkte kritisch, da dann die aktuell größte Put-Position ins Geld liefe.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)