Devisenmarkt: Japan zeigt sich zunehmend besorgt

Am US-Anleihemarkt wurde vorgestern wieder ein Signal für eine bevorstehende Rezession der US-Wirtschaft gesendet. 2-jährige Staatsanleihen warfen zum Handelsschluss mit 3,3667 % so viel ab wie zuletzt im Dezember 2007 und mehr als ihre 10-jährigen Pendants. Diese rentieren bei 3,362 % (der höchste Stand seit April 2011).

Zuletzt war dieses Phänomen, inverse Zinskurve genannt, vor etwa zwei Monaten aufgetreten. Es gilt als Vorbote für eine Rezession. Offenbar befürchten Investoren, dass die US-Notenbank (Fed) mit drastischen Zinserhöhungen die Konjunktur abwürgt. Denkbar ist auch, dass die Verbraucher angesichts der hohen Inflation in einen Käuferstreik gehen.

Lassen die Verbraucher die US-Wirtschaft in eine Rezession fallen?

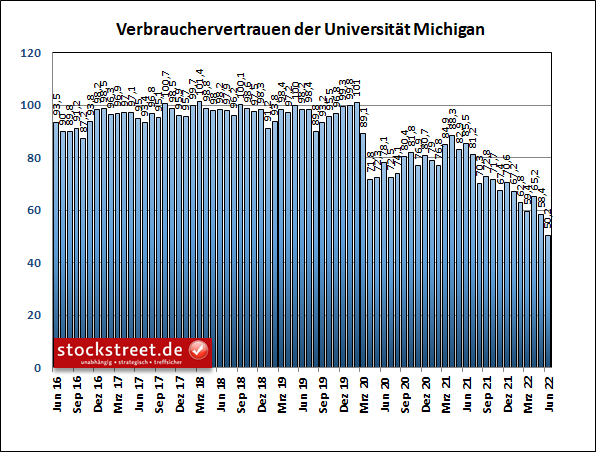

Die Verbraucherstimmung ist jedenfalls bereits auf das niedrigste Niveau seit 1980 gesunken. Wie die Universität Michigan am Freitag zu ihrer monatlichen Umfrage mitteilte, sank das Barometer für die Konsumlaune im Juni auf 50,2 Zähler, von 58,4 Punkten im Mai.

Die Aussichten für die kommenden Monate schätzten die Konsumenten dabei so schlecht ein wie seit Mai 1980 nicht mehr. Das Teil-Barometer zur Bewertung der aktuellen Lage fiel sogar auf ein Rekordtief. Schuld daran dürften auch die in den USA zuletzt massiv gestiegenen Benzinpreise sein, welche die Kauflaune dämpfen.

Notenbanken wollen entschieden handeln

Die Notenbanken stecken daher in einer Zwickmühle. Bekämpfen sie die hohe Inflation nicht, kann ein Konsumeinbruch zu einer Rezession führen. Nehmen sie den Kampf gegen die Inflation durch stark steigende Zinsen auf, bremst dies Investitionen, was womöglich ebenfalls in einer Rezession endet.

Die Europäische Zentralbank (EZB) muss aus Sicht eines ihrer führenden Vertreter bei dem in Aussicht gestellten zweiten Zinsschritt im September einen Gang hochschalten. „Im Herbst, konkret im September, werden wir die Zinssätze weiter erhöhen, und hier sehe ich eindeutig die Notwendigkeit, das Tempo zu beschleunigen“, sagte der slowakische Notenbankchef Peter Kazimir am Montag dieser Woche. Dann solle eine Anhebung um 0,50 Prozentpunkte erfolgen.

Ähnlich äußerte sich gestern sein niederländischer Amtskollege Klaas Knot. Wenn sich die wirtschaftliche Lage im Vergleich zu heute nicht ändere, müsse die Anhebung stärker ausfallen als um 0,25 Prozentpunkte, sagte das EZB-Ratsmitglied in einem Interview der französischen Zeitung „Le Monde“. Das nächste Level wäre dann eine Anhebung um 0,5 Prozentpunkte

Da die EZB einen solchen Zinsschritt nach ihrer jüngsten Sitzung bereits angekündigt hatte (siehe auch „EZB hat die Markterwartungen sogar leicht übererfüllt“), werte ich die Aussagen Kazimirs und Knoots dahingehend, dass die Märkte von Seiten der Notenbank weiter auf diesen großen Schritt weiter vorbereitet werden sollen.

Drastische Konsequenzen am Devisenmarkt

Und die Börsen haben bereits entsprechend reagiert. Dabei sind nicht nur die Aktienkurse jüngst massiv eingebrochen. Auch am Devisenmarkt sind deutliche Spuren zu erkennen. So hat der Yen erneut drastisch gegenüber dem US-Dollar abgewertet, weil die Bank von Japan (BoJ) entgegen dem weltweiten Trend unverändert an ihrer lockeren Geldpolitik festhält.

Wie ich gestern früh bereits im Target-Trend-Spezial anhand des folgenden Charts berichtete, hat der USD/JPY im Rahmen eines neuen starken Aufwärtsimpulses seine bisherigen Trendhochs „pulverisiert“ und nahezu ohne Rücksetzer bis über die Rechteckgrenze bei 133,7 Yen zulegen können.

Passend dazu war in den vorangegangenen USD/JPY-Analysen des Target-Trend-Spezial zu lesen, dass auf den zuvor bereits fahnenstangenartigen Anstieg keine ebenso steile Gegenbewegung folgte, sondern im Bereich der Mittellinie bei 128,85 Yen lediglich eine Konsolidierung auf hohem Niveau, „wodurch sich noch eine weitere Aufwärtswelle anschließen könnte“. Diese ist inzwischen eindrucksvoll (an)gelaufen. Und mit ihr erreichte der USD/JPY das Hoch, welches am 31. Januar 2002 und somit vor mehr als 20 Jahren (!) markiert wurde.

Die japanische Regierung hat sich angesichts dieser Wechselkursentwicklung bereits besorgt geäußert (siehe auch „Das hohe Tempo der Fed wird bereits zum Problem“).

Japan zeigt sich besorgt über die Yen-Schwäche

Am vorgestrigen Montag sagte Kabinettschef Hirokazu Matsuno auf einer Pressekonferenz, es sei wichtig, dass sich die Wechselkurse stabil bewegen und die Fundamentaldaten widerspiegeln. „Aber in letzter Zeit gab es starke Yen-Kursrückgänge, worüber wir besorgt sind“, erklärte er. Und: „Wir sind bereit, nötigenfalls angemessen zu reagieren, während wir eng mit den Währungsbehörden eines jedes Landes kommunizieren.“ Matsuno sagte aber nicht, ob die Regierung konkret einschreiten werde. Zuletzt hatte Japan 1998 zu Gunsten des Yen an den Finanzmärkten interveniert.

Auch Zentralbankchef Haruhiko Kuroda warnte am vorgestrigen Montag erneut vor den Nachteilen der aktuellen Yen-Schwäche. „Der jüngste starke Rückgang des Yen ist negativ für Japans Wirtschaft und daher unerwünscht, da er es den Unternehmen erschwert, Geschäftspläne aufzustellen“, so Kuroda laut Medienberichten im japanischen Parlament. Die Bank von Japan werde mit der Regierung in engem Austausch stehen und die Auswirkungen von Wechselkursbewegungen auf die Wirtschaft und die Preise genau untersuchen.

Fast alles spricht für eine weitergehende Yen-Schwäche

Kuroda bekräftigte allerdings, dass die Notenbank ihre Geldpolitik weiter locker halten werde. Damit soll die Konjunktur unterstützt werden, die sich noch nicht vollständig von den Folgen der Corona-Pandemie erholt hat. Und so spricht fundamental und charttechnisch eigentlich alles für eine weitere Abwertung der japanischen Währung. Denn wenn Japans Zentralbank die Zinsen im Unterschied zu anderen großen Notenbanken weiter sehr niedrig hält, werden angesichts der zunehmenden Zinsdifferenz japanische Vermögenswerte für internationale Investoren weniger attraktiv. (Siehe dazu auch „USD/JPY explodiert“ bzw. „Bank of Japan schickt die Landeswährung auf Talfahrt“).

Am Freitag entscheidet die BoJ über die Geldpolitik

Da die japanische Regierung aber bereits am Freitag in einer seltenen gemeinsamen Erklärung mit der japanischen Notenbank (BoJ) ihre Besorgnis über den Wechselkurs zum Ausdruck gebracht hat, achten Marktteilnehmer derzeit sehr genau auf Hinweise bezüglich einer möglichen Änderung der Geldpolitik oder gar Interventionen am Devisenmarkt. Die am Freitag anstehende Zinsentscheidung der BoJ dürfte daher in einem besonderen Fokus stehen.

Der Aufwärtstrend des USD/JPY ist sehr reif

Obwohl fast alles für eine weitergehende Yen-Schwäche spricht, würde ich nicht mehr auf einen steigenden USD/JPY setzen. Schon am 31. März schrieb ich, dass der Aufwärtstrend, der Anfang 2021 begann, zwar klar intakt, nach mehr als einem Jahr aber auch schon sehr reif ist. „Und mit dem aktuellen Übergang in einen fahnenstangenartigen Anstieg dürfte er in die finale Welle der Aufwärtsbewegung gegangen sein“, hieß es. Dass der Wechselkurs wenig später in eine Konsolidierung ging (siehe oben), kam also nicht überraschend.

Wie oben bereits geschrieben, fiel diese Konsolidierung aber moderat aus. Dies ermöglichte noch eine weitere Aufwärtswelle. Aber auch diese hat eine fahnenstangenartige Dynamik an den Tag gelegt. Der Wechselkurs ist daher massiv überkauft und charttechnisch in einer klaren Übertreibung. Solche Übertreibungen können ungewöhnlich lange anhalten. Daher würde ich aktuell auch keinen Short-Trade platzieren. Aber sobald sich Signale für eine erneute Konsolidierung und Gegenbewegung abzeichnen, könnte sich eine kleine Short-Position lohnen. Zumal Interventionen am Devisenmarkt denkbar sind. Und womöglich leitet die am Freitag anstehende Zinsentscheidung der BoJ eine Wende ein.

Über konkrete Einstiegsmöglichkeiten bzw. Order-Platzierungen werde ich im Target-Trend-Spezial oder Target-Trend-CFD sicherlich gegebenenfalls zuerst berichten. Da die USD/JPY-Kursentwicklung spannend ist, werde ich aber sicherlich auch hier in der Börse-Intern gelegentlich darauf eingehen.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)