DAX: Bullensignal oder Bullenfalle im November?

DAX: Bullensignal oder Bullenfalle im November?

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

für langfristige passive Investoren (die also Märkte statt Einzelwerte handeln) gibt es nur wenige sinnvolle Alternativen, die konsistent besser sind als Buy & Hold. Eines dieser Systeme könnte im November ein Kaufsignal geben. Oder wird es doch nur eine Bullenfalle?

Darum ist im November ein markantes Signal wahrscheinlich

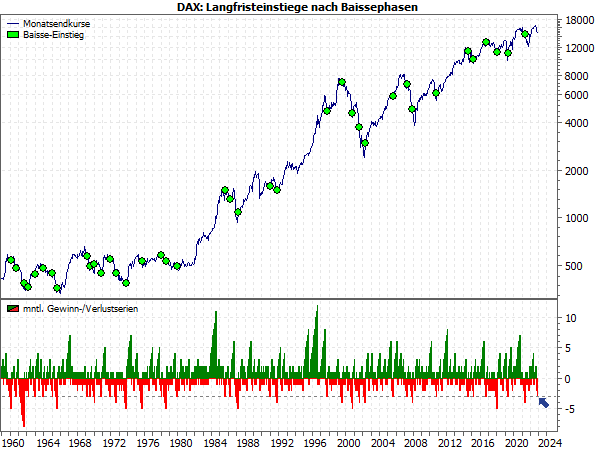

Diesen vielversprechenden Ansatz hatte ich hier am Beispiel des DAX erstmals in zwei Folgen im November 2013 vorgestellt (die nicht mehr im Archiv sind) und 2020 nochmals aufgegriffen. Dieses „System“ arbeitete mit verschiedenen Einstiegspunkten, von denen derzeit nur die sogenannten Baisse-Einstiege relevant sind. Sie entstehen, wenn der DAX (oder ein anderer Index) nach mindestens drei Verlustmonaten in Folge einen Gewinnmonat vollendet.

Der folgende Chart zeigt die bisherigen entsprechenden Einstiegspunkte in der (zurückgerechneten) DAX-Historie (grüne Punkte):

Quellen: MarketMaker mit Daten von VWD, eigene Berechnungen

Der DAX wird im Oktober voraussichtlich den 3. Monat in Folge fallen und damit das Setup für einen möglichen Einstieg im Folgemonat (November) aktivieren; siehe Pfeil. (Nur wenn der DAX heute zum Handelsende über 15.386,58 Punkte – dem Schlusskurs im September – notiert, wäre dieses Setup hinfällig. Das ist jedoch unwahrscheinlich.)

Wenn danach wie erwartet die Jahresendrally startet, dürfte der DAX im November einen Gewinnmonat nach (mindestens) 3 Verlustmonaten in Folge verzeichnen. Nach den Regeln dieses Systems wäre dies ein Kaufsignal.

Was ein solches Signal bisher wert war

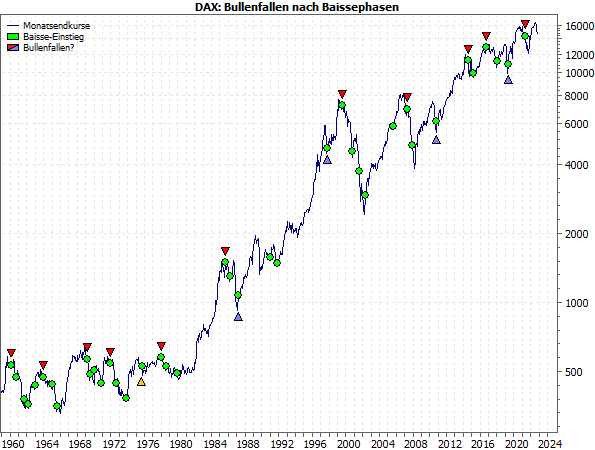

Nun ist kein System an der Börse perfekt, auch dieses nicht. Die Frage ist also, ob dieses Signal tatsächlich ein Bullensignal wäre oder nicht eher eine Bullenfalle. Dazu den obigen Chart noch einmal aus einer anderen Perspektive:

Quellen: MarketMaker mit Daten von VWD, eigene Berechnungen

Hier sehen Sie dieselben Baisse-Einstiege (grüne Punkte). Zusätzlich habe ich diejenigen davon mit roten Dreiecken markiert, die kurz nach markanten Hochs auftraten und sich als Bullenfallen herausstellten, weil die Kurse danach noch weiter fielen. Das sind 11 von insgesamt 16 (vermeintlichen) Einstiegssignalen, die als erste nach einem markanten Hoch auftraten.

Nur nach 5 davon stiegen die Kurse tatsächlich weiter an, wobei eventuelle nachfolgende Kursverluste nur gering waren oder schnell wettgemacht wurden. Vier von diesen fünf Signalen unmittelbar nach wichtigen Hochpunkten traten nach crashartigen Einbrüchen auf: nach dem Crash von 1987, nach dem Crash infolge der Russland-Krise 1998, nach dem Einbruch nach der erstmaligen Bonitätsabstufung der USA 2011 und nach dem Corona-Crash 2020 (siehe blaue Dreiecke).

Der DAX ist noch genug überverkauft …

Es bleibt also genau ein Baisse-Einstiegssignal nach einem Hoch, das keinem Crash folgte, aber trotzdem eine bullishe Umkehr anzeigte: das Signal von 1976 (gelbes Dreieck). Wobei man hier noch diskutieren könnte, ob das vorangegangene Hoch „markant“ war.

Nun geht es mir gar nicht darum, dieses einfache „System“ zu verdammen. Seine Regeln sind sicherlich zu schlicht, um bessere Ergebnisse zu erwarten. Aber es gibt uns dennoch einen wichtigen Hinweis: Da der Kursrückgang seit dem jüngsten Allzeithoch nicht crashartig war, ist die Wahrscheinlichkeit hoch, dass ein eventuelles Signal im November ebenfalls zu einer Bullenfalle wird! Dafür sprechen auch andere Indikatoren und Indizien (siehe folgender Chart).

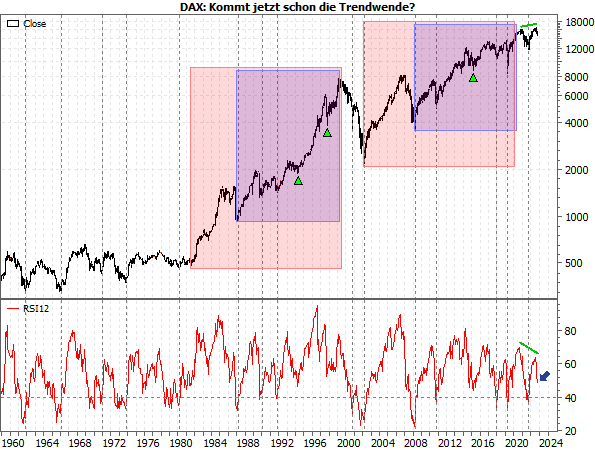

Quellen: MarketMaker mit Daten von VWD, eigene Berechnungen

So gingen die großen Tiefs im DAX bisher mit einem 12-Monats-RSI von 40 Punkten oder weniger einher (siehe unterer Chartteil/senkrechte gestrichelte Linien). Der RSI misst eine überkaufte (hohe Werte) bzw. überverkaufte Lage (niedrige Werte). Dabei gab es nur 3 Ausnahmen: die beiden ausgeprägten Konsolidierungen 1994/95 und 2015/16 sowie der „Russland-Crash“ 1998 (siehe grüne Dreiecke). Aktuell steht der RSI erst knapp unter 50 (siehe Pfeil).

… und die überkaufte Lage wurde noch nicht völlig abgebaut

Auch die Zeitzyklen deuten darauf hin, dass ein neuer Aufwärtstrend eher unwahrscheinlich ist: Die Spanne der beiden auffälligen Haussephasen der 1980er bzw. 1990er Jahre bis zum Hoch von 2000 (linkes rotes und blaues Rechteck) entsprechen den Zeiträumen von den Tiefs von 2003 bzw. 2009 bis Frühjahr/Sommer 2021 (rechtes rotes und blaues Rechteck).

Und tatsächlich gab es Ende 2021 ein markantes Hoch. Aber weder der Bärenmarkt von 2022 noch der Corona-Crash (wenn man das Hoch des jüngsten Bullenmarkts schon Anfang 2020 ansetzt) scheinen aus langfristiger Perspektive von Ausmaß und Dauer angemessen, um die überkaufte Lage nach der vorangegangenen Hausse abzubauen. Darüber hinaus gibt es eine Divergenz zwischen Kursverlauf und RSI zwischen den Hochs von 2021 und 2023 (siehe grüne Markierungen), die bearish zu werten ist.

Damit ist keineswegs gesagt, dass es zu einem ähnlichen Crash wie 2003 oder 2009 kommt. Eine ausgeprägte Konsolidierung ist aber möglich. Sie könnte den DAX nochmals in den Bereich seiner 2022er Tiefs führen.

Einstiegsgelegenheiten werden kommen – aber man muss sie auch nutzen!

Für dieses Szenario spricht auch die relative Unattraktivität von Aktien gegenüber Anleihen: Während Aktien weiterhin überbewertet sind (vor allem in den USA) und daher nur bescheidene Renditen bei relativ hohem Risiko versprechen, sind (US-)Staatsanleihen mit Renditen von rund 5 % deutlich attraktiver bei sehr viel geringerem Risiko (siehe auch Börse-Intern vom 23.10.2023).

Es könnte also sein, dass wir zwar eine Jahresendrally erleben, aber ein neuer langfristiger Aufwärtstrend weiterhin auf sich warten lässt. Die gute Nachricht ist, dass uns in der Zwischenzeit äußerst attraktive Einstiegsgelegenheiten geboten werden. Wir brauchen „nur“ zwei Dinge, um sie zu nutzen: Geduld, bis es so weit ist, und den Mut, sie zu nutzen – denn wenn sie kommen, wird es wieder so scheinen, als ob das Ende der (Börsen-)Welt nahe ist…

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)