Am Ende kam es doch erwartungsgemäß

Vorgestern habe ich es noch als Frage formuliert, ob die Inflationsdaten die Zinsängste neu anheizen. Denn die stärker als erwartet gestiegene US-Inflation steckten die Aktienmärkte vorgestern zunächst relativ gut weg. Nach einem Rücksetzer kam es zu starken Kurserholungen.

Und wie Sie der vorgestrigen Börse-Intern entnehmen können, hat mich dieses Verhalten der Anleger etwas verwundert. Auch die vorangegangene starke Kurserholung der Aktienmärkte konnte ich nicht so recht nachvollziehen. Doch dann drehten die Aktienindizes vorgestern doch noch nach unten und verloren am Ende des Tages deutlich. Damit ist die Börsenwelt für mich erst einmal wieder in Ordnung. Und die oben genannte Frage kann man aktuell mit einem klaren „Ja“ beantworten.

Ein Wink mit dem Zaunpfahl war noch nötig

Allerdings verwundert es mich noch, dass es für diese Einsicht der Anleger erst die Wortmeldung eines Währungshüters der Fed bedurfte. Denn die Aktienmärkte erlitten erst wieder Kursverluste, als sich der Präsident der Notenbank von St. Louis, James Bullard, dafür aussprach, dass der Leitzins angesichts der unerwartet hohen Teuerungsrate bis zum 1. Juli bereits bei 1,00 % liegen sollte.

Da bis Anfang Juli drei Zinssitzungen der US-Notenbank stattfinden, läge der Leitzins „nur“ bei 0,75 %, wenn bei jeder Sitzung eine Anhebung von üblichen 25 Basispunkten beschlossen würde. Insofern müsste bei einer Sitzung ein Zinsschritt von 0,5 Prozentpunkten verkündet werden, um das Zinsziel von 1,00 % zu erreichen. Und so erhöhte Bullards Aussage natürlich die Markterwartungen, dass es im März dazu kommen wird. Zumal er auch sagte, dass er nun „dramatisch“ mehr als vorher für steigende Zinsen plädiere.

Realitätsverweigerung

Allerdings zeigte das von der CME Group entwickelte FedWatch-Tool bereits vor dieser Wortmeldung eine sehr hohe Wahrscheinlichkeit für eine solche Leitzinserhöhung im März an (siehe auch vorgestrige Börse-Intern). Warum also neigten die Aktienmärkte erst mit nach dem Wink mit dem Zaunpfahl wieder zur Schwäche? Herrschte zuvor eine gewisse Art der Realitätsverweigerung? Ich bin jedenfalls verwundert, dass so viele Anleger vorgestern noch auf dem falschen Fuß erwischt wurden und plötzlich zu Verkäufen neigten. Mich stört es aber nicht, weil ich das Geschehen nicht nur von der Seitenlinie aus beobachtet habe, sondern am Mittwoch kleine Short-Trades auf den Dow Jones eingegangen bin.

Beim „Target-Trend-CFD“ wurde diese Position bei der zwischenzeitlichen Kurserholung zwar aus aktueller Sicht unglücklich ausgestoppt, da ich nach dem ersten Kursrutsch bereits einen Stop-Loss auf Einstiegskurs gelegt habe, doch es ist immerhin kein Verlust entstanden. Und das Depot war zuvor schon überwiegend short positioniert, so dass es letztlich trotzdem von den fallenden Kursen profitiert hat. Beim „Börse-Intern Premium“ läuft der Short-Trade noch und liegt bereits im Gewinn.

Erneuter Richtungswechsel am Aktienmarkt?

Da sich die US-Indizes aber zuvor von ihren prozentual zweistelligen Kursverlusten mit beeindruckender Stärke erholt hatten, muss man nun noch abwarten, ob sich an die vorgestrigen Rücksetzer weitere Anzeichen für Schwäche anschließen. Denn sonst könnte es sich auch nur um Korrekturen bzw. Gegenbewegungen in den Kurserholungen gehandelt haben.

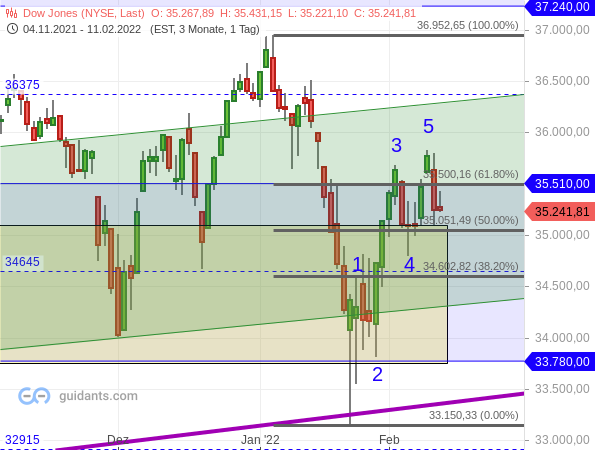

Schließlich hat der Dow Jones bereits mit dem Zwischenhoch vom 2. Februar mehr als 61,80 % der dynamischen Abwärtswelle aufgeholt, womit diese Korrekturbewegung aus Sicht der Fibonacci-Marken (dicke graue Linien im folgenden Chart) als beendet gilt.

Allerdings hat die Kurserholung mit dem jüngsten Hoch einen möglichen 5-gliedrigen Verlauf angenommen (blaue Ziffern), der durch die vorgestrigen Kursverluste ein Ende gefunden haben kann, so dass trotz des bullishen Signals durchaus ein neuerlicher Rücksetzer droht. Denn aus Sicht der Elliott-Wellen-Theorie sollte im Grundmuster nach einer 5-gliedrigen Trendbewegung eine Gegenbewegung in Form einer ABC-Korrektur folgen.

Und der S&P 500 ist auch im zweiten Anlauf an seiner 61,80er Marke abgeprallt (siehe rote Pfeile im Chart aus der gestrigen Ausgabe des „Target-Trend-Spezial“), nachdem Torsten Ewert am Montag bereits beim ersten Anlauf auf diese Hürde hinwies.

So war auch hier zwar Stärke zu sehen, aber eine erneute Schwäche ist nicht auszuschließen. Und deshalb warne ich weiterhin vor plötzlichen Richtungswechseln. Zumal auch die Zinserwartungen aktuell sprunghaft sind und der große Zinsschritt im März gestern zwischenzeitlich nur noch mit weniger als 60 % Wahrscheinlichkeit eingepreist wurde.

Konsumlaune der US-Verbraucher trübt sich weiter ein

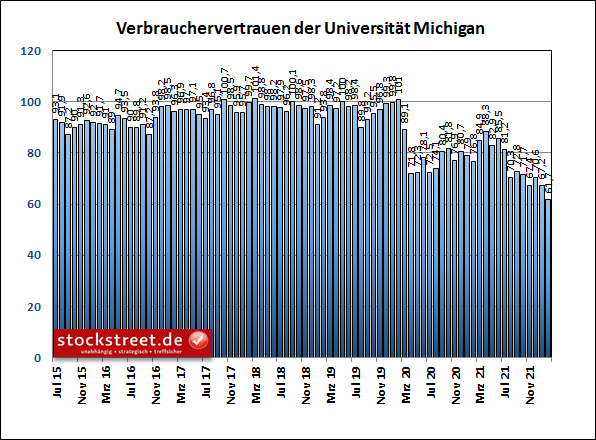

Die einzige Konstante scheint derzeit die Stimmung der US-Verbraucher zu sein. Denn diese ist auch im Februar deutlich eingetrübt geblieben bzw. setzte ihren Abwärtstrend fort. Das Stimmungsbarometer der Uni Michigan sank auf 61,7 Punkte, von 67,2 im Vormonat. Und es erreichte damit ein neues mehrjähriges Tief. Zuletzt wurde ein solch niedriger Wert im Oktober 2011 gemeldet.

Die scheinbar immer weiter steigende Teuerung schlägt auf die Konsumlaune. Und dabei schätzen die Verbraucher sowohl ihre aktuelle Lage als auch die Perspektiven der kommenden sechs Monate schlechter ein. Dies könnte bei einer Kaufzurückhaltung den Wirtschaftsaufschwung abwürgen, den die Notenbanken mit ihren Anleihekäufen und Niedrigzinsen eigentlich am Leben erhalten bzw. befeuern wollte.

Gleiches hatte ich bereits am 20. Januar geschrieben, auch damals mit Blick auf das rückläufige Verbrauchervertrauen der Uni Michigan (siehe „Hohe Inflation wird immer mehr zum Problem für Aktien“). Und auch die US-Einkaufsmanagerdaten hatte ich bereits als deutliches Warnsignal genannt (siehe „US-Wirtschaft auf einem absteigenden Ast?“).

Ich bleibe daher vorsichtig. Und bezüglich möglicher konkreter Szenarien für den weiteren Kursverlauf verweise ich auf besagte Analyse von Torsten Ewert vom vergangenen Montag.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)