Trifft die Saisonalität nun auch die US-Indizes?

Schon am 10. August kam es bei den US-Indizes zu einem starken Kursrutsch. Aber bereits am Dienstag hatten die US-Indizes ihre Verluste wieder wettgemacht. Deshalb machte es bis Mittwoch den Anschein, als könnte sich die (Herbst-)Schwäche in den US-Indizes erneut verschieben. Donnerstag rutschten die Kurse in den USA wieder stark ab. Dabei erreichten der Dow Jones und S&P 500 ein neues Korrekturtief. Nur der Nasdaq100 konnte dies bislang vermeiden. Auch der DAX gab etwas nach. Tat dies aber im deutlich geringeren Umfang.

Bearishe Kurskerzen geben das Signal

Die Bullen sind damit bislang nur angezählt, aber noch nicht K.O. Ob sie sich noch einmal weiter aufrappeln können, wird davon abhängen, ob sich die Verluste in dieser Woche fortsetzten werden und die Abwärtsbewegung damit Schwung aufnimmt bzw. beibehält. Schließlich sind Konsolidierungen mit zwischenzeitig scharfen Rücksetzern in der Vergangenheit keine Seltenheit gewesen. Was aber fehlte waren eine Reihe von langen bearishen Kerzen. Diese sind auch dieses Mal das Signal für eine nachhaltig angelaufene (Herbst-)Korrektur. Trifft das Gegenteil ein und die Kurse erholen sich rasch, dürfte es sich bei diesem Rücksetzer nur um eine kleinere Konsolidierung mit vergleichsweise geringen Verlusten in den US-Indizes handeln.

Warnsignale nehmen zu

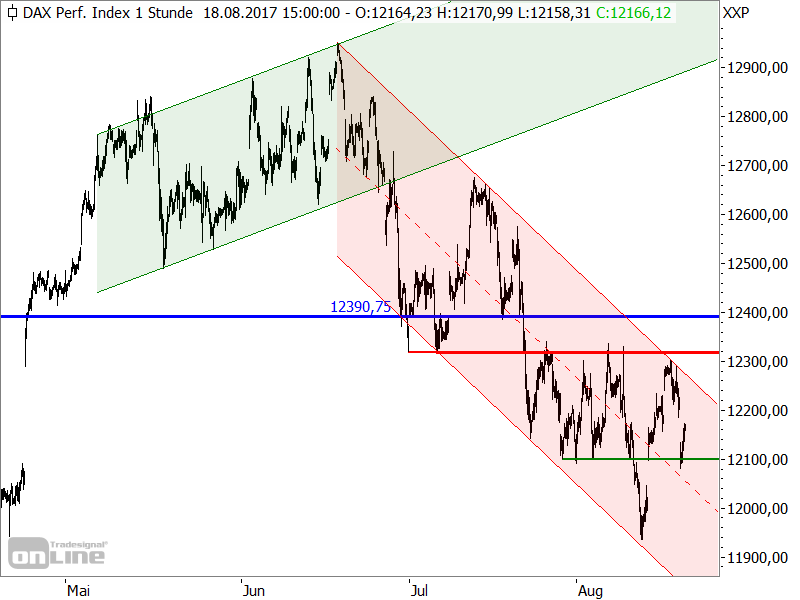

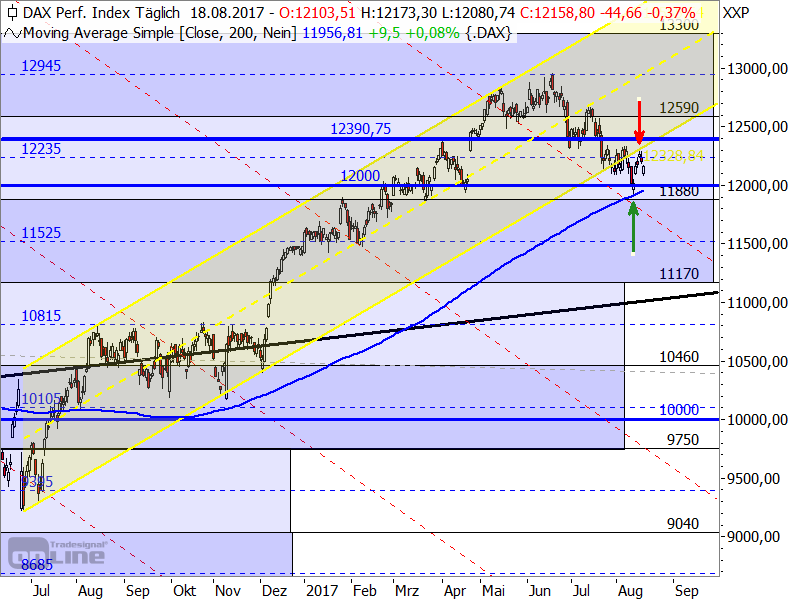

Das Problem ist aber, dass sich die bearishen Signale in letzter Zeit häufen. Dass der Aufwärtstrend an den Aktienmärkten bald zu Ende sein könnte, wurde schon seit einigen Wochen immer deutlicher. Seit seinem Hoch vom 20. Juni befindet sich der DAX eindeutig in einem Abwärtstrend.

Während der DAX schon fiel, steigen die US-Indizes jedoch noch bis Ende Juli. Daraus resultierte, dass die Indizes um ca. 7 bis 9 % auseinanderliefen. Da der Euro zu dieser Zeit um 7% aufwertete, konnte die Divergenz bis dahin noch mit der Wechselkursentwicklung erklärt werden.

Sicherheit vor Risiko

Zumal sich auch eine Änderung innerhalb der US-Indizes vollzog. So erreichte der Nasdaq100 sein Hoch bereits am 27. Juli. Der S&P 500 und Dow Jones macht es ihm am 8. August nach. Anschließend stieg der Dow Jones noch zehn Tage weiter, während der S&P 500 schon in eine Seitwärtsbewegung überging. Dies ist insoweit interessant, da dies ein Zeichen für die schwindende Risikoneigung der Anleger ist. Sie zogen ihr Geld langsam aus den spekulativen Technologieaktien ab und schichteten es in die eher defensiven Schwergewichte aus dem Dow Jones um.

Schon im Vorfeld dazu stiegen die Kurse bei sicheren Häfen wie Anleihen und Edelmetallen. So stieg der Bund-Future als Beispiel für die Anleihenmärkte seit dem 7. Juli wieder kontinuierlich. Zumal der Goldpreis am 10. Juli sein letztes markantes Tief erreichte. Danach kam es wiederholt zu breiten und teilweise sehr dynamischen Rücksetzern an den Aktienmärkten.

Es bildet sich ein Muster

Natürlich ist hinterher immer alles ganz klar und logisch. Wir warnten Sie aber bereits rechtzeitig in der vorletzten Woche. So schrieb ich direkt nach der Sommerpause der Börse-Intern, „dass die US-Indizes S&P 500 und Nasdaq100 ausgerechnet seit Ende Juli keinen Schwung mehr haben und zuletzt nur noch die eher defensiven Schwergewichte aus dem Dow Jones zulegen konnten.“

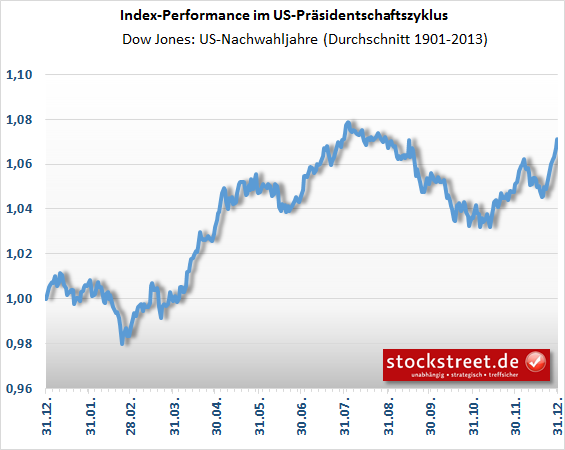

Wenn jetzt also auch die US-Märkte im Sommerloch angekommen sind, muss sich nun nur noch zeigen wie tief dieses Loch ist. Was die Länge angeht, geben die historischen Werte einen Anhaltspunkt. Üblicherweise fallen die Kurse in US-Nachwahljahren bis in den November. Hier dazu noch einmal der durchschnittliche Verlauf des Dow Jones in US-Nachwahljahren:

Gebrochener Aufwärtstrend im DAX wurde bestätigt

von Sven Weisenhaus

Als hätte der DAX diesen Artikel gelesen, bestätigte er inzwischen seinem Ausbruch aus dem übergeordneten Aufwärtstrendkanal:

Nachdem er aus dem Trendkanal ausgebrochen war, fiel der DAX zunächst bis an die Rechteckgrenze bei 11.880 Punkten. Hier bot ihm die 200-Tage-Linie (blau) Unterstützung (siehe grüner Pfeil). So kam es zu einer Gegenbewegung, die genau an der unteren Trendkanallinie endete (roter Pfeil). An dieser scheiterte der DAX aber und hat damit den Ausbruch aus dem Aufwärtstrendkanal getestet und bestätigt.

Auch mittelfristig könnte es bearish werden

Anschließend könnte es sogar noch schlimmer kommen. Sollte der Kurs als nächstes die Rechteckgrenze bei 11.880 Punkten durchbrechen, hätten wir ein neues Korrekturtief. Dann wären nicht nur die kurzfristigen Signale klar bearish. Auch mittelfristig würde alles auf weiter fallende Kurse hindeuten. Die einzige Möglichkeit dem zu entgehen wäre es, wenn der DAX es schafft, nach oben aus dem Abwärtstrendkanal (siehe Chart im oberen Artikel) auszubrechen. Und sich dann in den Aufwärtstrendkanal zurückkämpft.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)