So händeln Sie die aktuelle Euphoriephase!

Sehr verehrte Leserinnen und Leser,

Bekanntermaßen kann man Hunde und einige andere Tiere dressieren. Die Verhaltenspsychologie hat in diesem Zusammenhang den Begriff „konditionieren“ aufgebracht und ähnliche Funktionsweisen auch beim Menschen beschrieben. Und die aktuelle Situation lässt eine solche Konditionierung auch bei den Börsianern erkennen.

Das Stockstreet-Sentiment auf den Weg in Extrembereiche

Inzwischen erreicht das Stockstreet-Sentiment für den DAX einen Wert von mehr als 60 % Damit ergibt sich ein Anstieg von fast fünf Prozentpunkten gegenüber der Vorwoche. Ähnlich sieht es auch bei anderen, vergleichbaren Stimmungsindikatoren aus, wie z.B. von sentix. Dadurch nähert sich das Stockstreet-Sentiment zudem seit längerem wieder an die Extrembereiche an.

Und das, obwohl der DAX in der Vorwoche eigentlich keine allzu gute Performance zu verzeichnen hatte. Nichtsdestotrotz rechnen die Anleger unvermindert mit wieder steigenden Kursen. Der Grund dafür ist eigentlich sehr simpel: Es gab seit mehr als einem Jahr z.B. im S&P 500 keinen Rückschlag von über 5 % mehr. Inzwischen sind seit der letzten ernstzunehmenden Korrektur bereits 357 sorglose Tage vergangenen. Passenderweise kletterte das Stockstreet-Sentiment wenige Tage nach dem Ende der damaligen Korrektur am 10.07.2016 auch über die 60%-Marke. Davor erreichte der S&P 500 wieder ein neues Allzeithoch und der DAX machte bereits den Eindruck einer Bodenbildung.

Konditionierung auf „Buy on Dips“

Das Gleiche sehen wir nun auch. Und wie schon zuvor zeigt sich, dass jeder Rückschlag eher eine Kaufgelegenheit darstellt, als ein Anlass zur Sorge („Buy on Dips“). Und so sind viele Anleger bereits auf dieses Verhalten „konditioniert“. Es dürfte deshalb auch nicht überraschen, dass Anleger selbst dann optimistisch bleiben, wenn die Kurse schon nicht mehr sinken. Schließlich setzen sie einfach automatisch darauf, dass die Märkte bald zu alter Stärke zurückfinden.

Aus charttechnischer Sicht kann man ihnen dies nicht einmal verübeln. Mit Recht verweist Sven Weisenhaus darauf, dass der DAX bis dato nicht viel mehr als 50 % der Korrektur von Anfang November aufgeholt hat (siehe Börse-Intern vom 21.11.2017 und violette Fibonacci-Linien im folgenden Chart). Da die aktuelle (vermeintliche) Bodenbildung in Form eines Dreiecks verläuft (siehe rote Linien und graue Markierung) könnten wir es tatsächlich nur mit einer kurzen Pause vor der nächsten, gleich großen Abwärtswelle zu tun haben (siehe gelbe Rechtecke). Diese zweite Abwärtswelle visiert übrigens die Marke von 12.521 Punkten an.

Die jüngste Korrektur aus Sicht der Bullen

Etwas anders sieht das natürlich ein Bulle, der auf „Buy on Dips“ konditioniert ist. Er glaubt, dass den Bären einfach die Kraft gefehlt hat an der 13.000er Marke bzw. am Juni-Hoch und den dortigen Unterstützungen (grüne Linien/Zone) vorbeizukommen. Zumal auch der seit Juni 2016 laufende übergeordnete Aufwärtstrend zuletzt mehrfach erfolgreich getestet wurde (siehe grüne Pfeile).

38,2% des Anstiegs seit Ende August wurden erst durch den Rücksetzer vom November korrigiert (siehe blaue Fibonacci-Linien). Selbst im Falle einer zweiten Abwärtswelle würde der Kurs oberhalb der blauen 61,8%-Linie zum Halt kommen. Somit wäre die Korrektur weiterhin nur eine kurzfristige Unterbrechung eines auf allen anderen Ebenen intakten Aufwärtstrends.

Auch mein Kollege Sven Weisenhaus lässt daran keinen Zweifel. Seine differenzierte Sichtweise auf die Märkte ist es aber, was ihn von vielen anderen Börsenkommentatoren unterscheidet. So sind die Meisten bereits bullish bis euphorisch aufgelegt. Vor allem in den USA, wo die Kurse seit dem vergangenen Sommer quasi Non-Stop steigen, ist dies der Fall.

Stimmungswerte überschlagen sich

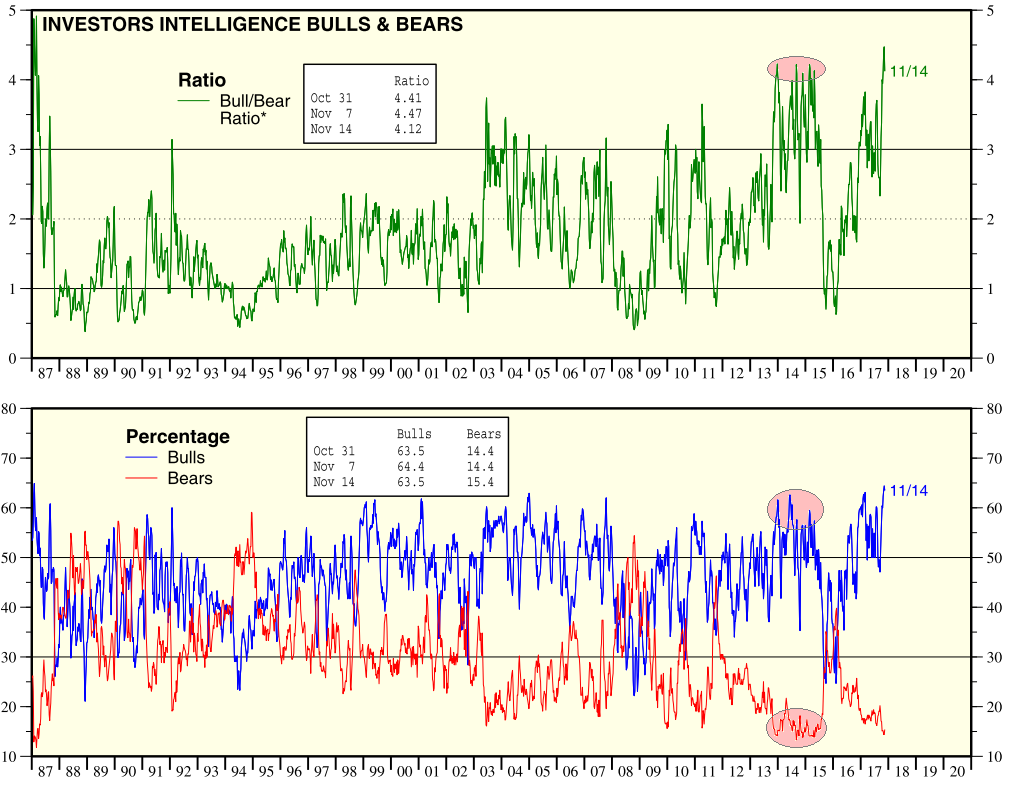

Deshalb ist es auch kaum verwunderlich, dass die Stimmung unter der US-Börsenbriefschreibern bereits Ende November auf den höchsten Wert seit 1987 kletterte. Bis dato zeigte sich dieser Optimismus „nur“ im Verhältnis von Bullen zu Bären (grüne Kurve im oberen der beiden folgenden Charts). Im Oktober stieg dieser Wert erstmals seit 2015 auf 4 und erreichte dann Anfang November den bisher höchsten Wert seit 30 Jahren (4,47). Tatsächlich werden aber schon Werte über 3 als überoptimistisch betrachtet.

(Quelle: Yardeni Research mit Daten von Investors Intelligence)

Nun bricht aber sogar der Anteil der Bullen (siehe blaue Kurve) den Rekordwert von 1987 und steht bei 64,5 %. Gleichzeitig bleibt die Zahl der Bären (rote Kurve) auf dem selben Niveau wie 2014/2015. Damit werden unangenehme Erinnerungen wach: Denn 2015 erlebten wir die bisher letzte größere Korrektur im laufenden Aufwärtstrend seit 2009. Am Ende stellte sie sich zwar als gute Kaufgelegenheit heraus, aber generell bleibt die Möglichkeit bestehen, dass der nächste Einbruch das Ende dieses historisch einmaligen Aufwärtstrends bedeutet.

Es gibt immer einen Haken

Bei der unter den Börsenbriefschreibern in den USA herrschenden Euphorie handelt es sich aus antizyklischer sentimenttechnischer Sicht eindeutig um ein Alarmsignal. Erschwerend kommt noch die nach wie vor niedrige Volatilität hinzu, die trotz der recht kräftigen jüngsten Korrektur im DAX wieder zum Niveau vom Frühjahr und Sommer zurückgekehrt ist – als noch keine Sommer- und Herbstkorrekturen zu erwarten waren.

Diese stimmungstechnischen Werte haben aber leider eine Crux. Sie können zum Teil sehr lange auf derartigen Extremwerten bleiben bzw. sie immer wieder erreichen, bevor sich der Markttrend umkehrt. Dies war auch schon 2015 zu beobachten: Die Stimmungswerte unter den US-Börsenbriefschreibern markierten bereits Ende 2013 erstmals ihre damaligen Extremwerte. Aber erst Ende September 2014 kam ein größerer Rückschlag an den US-Börsen. Dieser wurde allerdings schnell wieder ausradiert. Und so sahen wir erst ab Juli 2015 die nächsten stärkeren und längeren Korrekturen. Auf dem Weg gab es aber immer wieder neue Extremwerte bei den Stimmungswerten (siehe rote Ellipsen).

Das gleiche kann auch diesmal passieren. Die Wirtschaft wächst, und die Unternehmensgewinne gleich mit (siehe Börse-Intern vom 8.11.2017) und dadurch sieht auch die Stimmung in den Chefetagen äußerst positiv aus (siehe Börse-Intern vom 24.11.2017). Weil derzeit nichts den Anschein erweckt, dass sich daran in nächster Zeit etwas ändern wird, haben auch die Aktienmärkte prinzipiell noch weiteres Potenzial.

Meine Handlungsempfehlungen

Wie sollte ein Anleger sich in so einer Situation verhalten? Eigentlich das, was Sie immer tun sollten: den Trends folgen und Gewinne laufen lassen. Das bedeutet genauer: starke Aktien halten und schwächelnde Werte ausmustern oder durch Stopps absichern. Dadurch können Sie automatisch Ihre Investitionsquote bei weiter steigenden Kursen reduzieren, während sie trotzdem noch bei der Rally dabei bleiben.

Mehr Vorsicht ist bei Neuinvestments angeraten. Die Suche nach unterbewerteten Aktien ist nun gelinde gesagt, etwas heikel geworden. Falls eine Aktie jetzt noch keinen Aufstieg hingelegt hat, wird es dafür spezielle (negative) Gründe geben. Alle „guten“ Werte sind inzwischen mehr oder weniger überbewertet. Wenn Sie sich trauen, können Sie aber natürlich auch auf diese Trends setzen. Teure Aktien zu kaufen und drauf zu setzen, dass diese noch weiter steigen, ist nicht jedermanns Sache.

Auf der anderen Seite stehen wir womöglich erst am Anfang der euphorischen Phase und auch die positive saisonale Börsenphase startete erst vor kurzem. Nach dem erfolgreichen Thanksgiving-Wochenende in den USA (für die Online- und Einzelhändler) könnte nun die Jahresendrally richtig losgehen. In diesem Fall könnten wir steigende Kurse bis weit ins neue Jahr hinein erleben.

Nutzen Sie deshalb die nächsten Wochen als Zünglein an der Waage: Laut den Sentimentwerten rechnen viele Anleger offenbar mit einer Jahresendrally. Tritt diese ein, bleibt die Rally weiterhin intakt und Sie können in den nächsten Wochen laufende Trends immer noch ausreizen. Ansonsten sollten Sie auch ihr Positionen verstärkt absichern und so Liquidität auf und Risiko abbauen.

Viel Erfolg wünscht Ihnen dabei

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)