Salami-Crash und Bärenmarkt?

In einigen Medien kursierte gestern der Begriff „Salami-Crash“. Und angeblich befinde sich die Wall Street bereits in einem Bärenmarkt. Bei mir stoßen derartige Aussagen auf Verwunderung. Denn die Kursmuster in den US-Indizes erinnern an vieles, aber ganz sicher noch nicht an einen Salami-Crash. S&P 500 und Dow Jones haben gerade erst ihre Korrekturtiefs vom Februar erreicht. Der Nasdaq 100 notiert sogar noch deutlich oberhalb dieses Niveaus. Warum man also ausgerechnet jetzt von einem Bärenmarkt statt wieder nur von einer normalen Korrektur spricht, ist mir etwas schleierhaft.

Es geht von hohen Niveaus aus abwärts

Es zeigt mir aber, dass die Stimmung aktuell schlechter ist als im Februar. Aus Sicht der Sentiment-Theorie ist das allerdings eher ein Signal dafür, dass die Kurse erst einmal nicht viel weiter fallen. Ich kann aber durchaus verstehen, dass die Stimmung so schlecht ist. Denn erstens kommen die Aktienkurse in den USA aktuell von einem höheren Niveau als noch im Februar. Und zweitens fallen die Konjunkturdaten sowohl hierzulande als auch in den USA inzwischen schwächer aus, wobei sie in den USA ebenfalls von einem höheren Niveau kommen als noch im Februar. Eine konjunkturelle Wende ist somit wahrscheinlicher als im Frühjahr – und damit auch eine charttechnische Trendwende.

Frühindikatoren trüben sich weiter ein

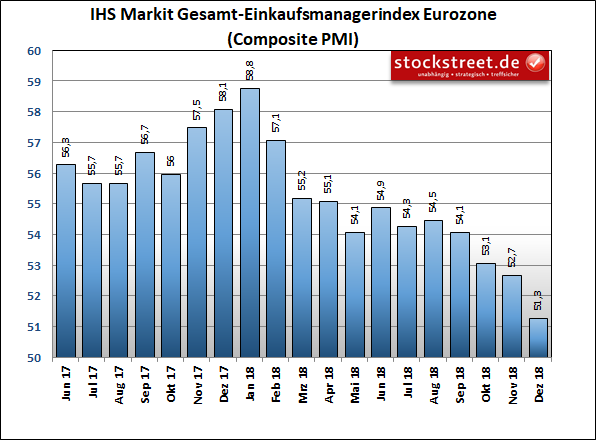

Zumal sich die aktuellen Frühindikatoren noch einmal verschlechtert haben. So zeigt der Einkaufsmanagerindex von IHS Markit für die Eurozone in einer Vorabschätzung mit einem Rückgang um 1,4 auf 51,3 Punkte das schwächste Wachstum seit vier Jahren an.

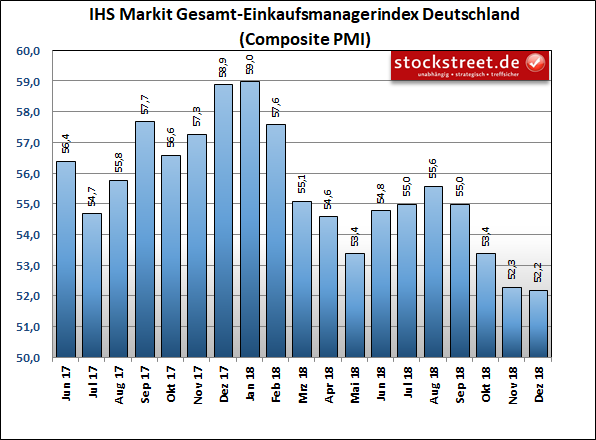

Auch der Wert für Deutschland fiel auf ein 4-Jahres-Tief, notiert mit 52,2 Punkten aber immerhin nur moderat unter dem Vormonatswert (52,3).

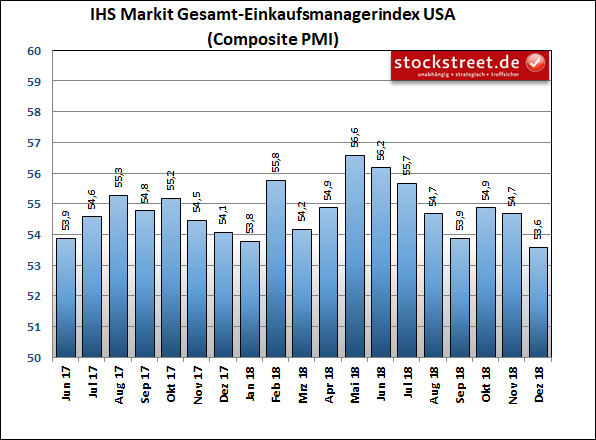

Und der entsprechende Index für die US-Wirtschaft ist mit 53,6 Punkten auf ein 19-Monats-Tief gefallen (Vormonat: 54,7).

Die Bremsspuren sind damit kaum zu leugnen. Und sie fallen insbesondere mit Blick auf die Eurozone sehr deutlich aus. Doch selbst dort weist der Einkaufsmanagerindex mit einem Wert von über 50 Punkten noch auf Wachstum hin. Und bei der Entwicklung des US-Wachstums kann man sogar von einer sehr stabilen Tendenz und einer Normalisierung im positiven Sinne sprechen.

Langsameres Wachstum ist auch Wachstum

Zudem weisen fast alle Daten auch außerhalb der Einkaufsmanagerindizes noch auf grundsätzliches Wachstum hin, auch wenn das Tempo insgesamt (weiter) nachlässt. Letzteres war allerdings schon vor Monaten so zu erwarten. Denn die Wirtschaft wuchs – insbesondere in den USA – in einer Geschwindigkeit, die so einfach nicht über längere Zeit haltbar war. Und ein schwächeres Wachstum hatte sich anhand der Frühindikatoren recht kontinuierlich abgezeichnet.

Eine längst vorhersehbare Entwicklung

Werfen Sie dazu einfach auch noch einmal einen Blick auf die Börse-Intern vom 23. November. Schon damals war anhand der Detaildaten zu den Einkaufsmanagerindizes auszumachen, dass sich die Verlangsamung des Wachstumstempos fortsetzen werde. Bei den deutschen Unternehmen stagnierte der Auftragseingang und der Auftragsbestand war sogar schon gesunken. In der Eurozone wurde beim Auftragseingang der zweite Rückgang in Folge und das niedrigste Plus seit Anfang 2015 verzeichnete. Und die Auftragsbestände nahmen nur noch mit der niedrigsten Rate seit zwei Jahren zu. Die Auftragsbücher der US-Unternehmen hatten sich im November mit dem niedrigsten Tempo seit Dezember 2017 gefüllt.

Verfrühtes Ausrufen eines Bärenmarktes

Niemand, vor allem kein Experte, sollte sich vor diesem Hintergrund also von den aktuellen Entwicklungen überrascht zeigen. Aber es gibt auch keinen Grund, nun plötzlich den Teufel an die Wand zu malen. Denn selbst ein sinkendes Wachstumstempo bedeutet letztlich immer noch Wachstum. Und daher ist ein längerfristiger Bärenmarkt, also ein Markt mit anhaltend fallenden Kursen, nach dem aktuellen Stand der Daten insbesondere in den USA noch eher unwahrscheinlich. Die Wertung, der US-Aktienmarkt befände sich bereits in einem Bärenmarkt, kommt also sowohl charttechnisch als auch fundamental betrachtet deutlich zu früh.

Bislang wurden lediglich die Korrekturziele erreicht

Stattdessen nähern sich die Bewertungskennzahlen, wie von uns längst erwartet und beschrieben, durch die sinkenden Kurse einfach nur wieder einem Niveau an, welches bei sinkenden Wachstumsraten der Gewinne (siehe u.a. Börse-Intern vom 6. November) fair ist. Wir sehen also aus meiner Sicht bislang lediglich eine Korrektur, deren mögliches Ausmaß ich aus bewertungstechnischer Sicht schon vor Monaten mit locker 10 % bis 15 % beziffert hatte.

In der Börse-Intern vom 8. August war zum Beispiel zu lesen: „Würde der S&P 500 quasi von heute auf morgen um 12,7 % korrigieren, hätte sein 12-Monats-KGV den 10-Jahres-Durchschnitt erreicht. Und der S&P 500 […] würde mit einem Punktestand von rund 2.500 Zählern ziemlich genau auf den Wachstumstrend der Gewinne je Aktie (dunkle Linie) zurückfallen.“ Gestern hat der S&P 500 dieses Niveau mit im Tief 2.530 Punkten ziemlich genau erreicht. Vom Hoch bei 2.940,91 Punkten hat er damit um rund 14 % korrigiert.

Und er ist damit lediglich an das untere Ende einer möglichen Seitwärtsrange (gelbes Rechteck) gefallen. Statt eines „Salami-Crashs“ oder eines „Bärenmarktes“ sehe ich also aktuell lediglich meine favorisierte Seitwärtstendenz auf hohem Niveau entstehen.

Der Aktienmarkt als Frühindikator

Alles, was bisher geschehen ist, spielte daher mir und meinem privaten Depot in die Hände. Daher muss ich quasi auch erst jetzt vorsichtiger werden. Denn der Aktienmarkt ist der beste Frühindikator. Und wenn dieser nun in den kommenden Tagen einfach weiter fällt, dann muss man damit rechnen, dass die bisherigen Gewinnprognosen für das Jahr 2019 (siehe Börse-Intern vom 6. November) zu optimistisch waren. Und dann muss ich natürlich auch meine bisherige Erwartung einer Seitwärtstendenz auf hohem Niveau überdenken.

Eine Aufgabe für 2019

Doch diese Entscheidung wird sehr wahrscheinlich nicht mehr in diesem Jahr fallen. Dafür sind zu wenige Handelstage übrig. Denn man muss nun erst einmal abwarten, ob die Kurse überhaupt deutlich unter das aktuelle Niveau fallen. Und wenn es so kommt, dann muss man beobachten, wie sich die Kurse bei einem eventuellen Test dieses Niveaus von unten verhalten. Erst wenn sich dabei anhaltende Schwäche abzeichnet, muss ich meine Überlegung einer großen Seitwärtstendenz gegebenenfalls zu Gunsten einer größeren Korrektur überdenken. Und erst wenn dann die Konjunkturdaten kein Wachstum mehr anzeigen, muss ich auch einen Bärenmarkt einkalkulieren.

Und in diesem Prozess, der sich noch über Wochen hinziehen kann, gilt es das Depot zu steuern. Wie das genau funktioniert, zeigen wir in den diversen Musterdepots unserer Stockstreet-Börsendienste.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)