Kommt endlich die Korrektur?

Sehr verehrte Leserinnen und Leser,

die Rally an den Aktienmärkten läuft nun seit geraumer Zeit, wobei immer wieder neue Allzeithochs erreicht werden. Gleichzeitig und noch wichtiger ist dabei, dass auch die Fehlausbrüche nicht durch starke Kursrückschläge bestraft werden. Dieser bullishe Verlauf könnte also für unbestimmte Zeit weitergehen. Es zeigen sich jedoch Anzeichen, dass sich die Lage bald ändern könnte.

Den Bullenmarkt im S&P 500 scheint nichts zu erschüttern

Schaut man sich den Verlauf des S&P 500 an, scheint diese These zunächst fragwürdig.

Seit Anfang 2016 befindet sich der Kurs komfortabel in seinem nach wie vor gültigen Aufwärtstrend (dicke schwarze Linien). Auch wenn er den im Herbst begonnenen kurzfristig, steileren Trend (grün schattiert) wieder verlassen hat, ändert dies noch nichts am bullishen Gesamtverlauf. Zumal es zweimal zu einer dynamischen Umkehr nach oben kam– erst an der Mittellinie des übergeordneten Trends und dann nach dem jüngsten Ausbruch nach oben (siehe grüne Pfeile).

Der Kurs hat zurzeit zwar Schwierigkeiten zu seinem steileren Aufwärtstrend zurückzukehren (siehe roter Pfeil). Ein Trendwechsel zeichnet sich dadurch aber nicht ab. Aufgrund der anhaltenden relativen Stärke ist ganz klar eine Trendabschwächung zu favorisieren.

Das erste Anzeichen für schwächelnde US-Märkte

Nichtsdestotrotz gibt es erste Anzeichen der Schwäche, wenn man den Blickwinkel ein wenig ändert. Dazu der gleiche Chart wie oben mit einigen zusätzlichen Chartelementen:

Zuallererst springt dabei der flachere rote Trend ins Auge, an dessen Oberkante der Kurs mehrfach scheiterte und ihn so bestätigt hatte. Zudem produzierte er erst in der Vorwoche an ihm einen Fehlausbruch ( siehe roter Pfeil).

Im Falle eines Rückfalles bis auf die Unterkante des roten Trends, würde allerdings ein Fehlsignal am bei rund 2.400 Punkten produziert werden. Das Durchstoßen des alten Hochs vom März wäre natürlich auch aus übergeordneter Sicht bearish.

Das zweite Anzeichen für schwächelnde US-Märkte

Falls man den Kursverlauf von März bis Mai sogar als Seitwärtsbewegung auffasst( unteres gelbes Rechteck), sollte der Kurs laut klassischer Charttechnik nach dem Ausbruch nach oben bis an die Oberkante des nächsten, gleichgroßen Rechtecks laufen. Diese wird einfach auf das Ursprungsrechteck gesetzt wird (oberes Rechteck).

An dieser Stelle lahmt der S&P 500 zurzeit ebenfalls. Es existiert dabei nicht nur die Gefahr eines Rückfalls oder Fehlausbruches. Es besteht sogar die Gefahr, dass der Kurs bis an die Unterkante des unteren Rechtecks zufällt. Je nach der Geschwindigkeit des Kursfalls könnte auch die Unterkante des übergeordneten Aufwärtstrends (untere dicke schwarze Linie) erreicht werden – beispielsweise im Bereich des untersten roten Targets.

Was zuvor geschehen muss

Sollte dieses Szenario tatsächlich eintreten, gäbe es eine erhöhte Wahrscheinlichkeit dafür, dass auch dieser Trend gebrochen wird. Der S&P 500 hätte in diesem Fall dessen Oberkante nicht mehr erreicht, sondern bereits Schwäche gezeigt. Kurrückgänge bis 2.225 oder auch 2.220 Punkten würden für den Bullenmarkt zwar nicht das Ende bedeuten. Die überfällige und schon lang erwartete „größere“ Korrektur könnte uns dann jedoch bevorstehen.

Wenn es so kommt, bestünde eine erhöhte Wahrscheinlichkeit dafür, dass auch dieser Trend gebrochen wird – denn zuvor hätte der S&P 500 ja nicht mehr dessen Oberkante erreicht, sondern bereits Schwäche gezeigt. Kursrückgänge bis 2.225 o der auch 2.200 Punkten (ca. -10 % vom jüngsten Hoch) wären danach völlig normal. Sie würden den Bullenmarkt zwar nicht beenden, aber die längst erwartete und überfällige „größere“ Korrektur könnte es werden.

Voraussetzung dafür bleibt aber, dass der Kurs einige neuralgische Punkte durchbrecht (siehe obere rote Kreise im Chart): die Zwischentiefs vom Juni sowie die Mittellinie des übergeordneten Trends bzw. vor allem das alte Allzeithoch bei 2.401 Punkten.

Sommerkorrektur im saisonalen Zyklus

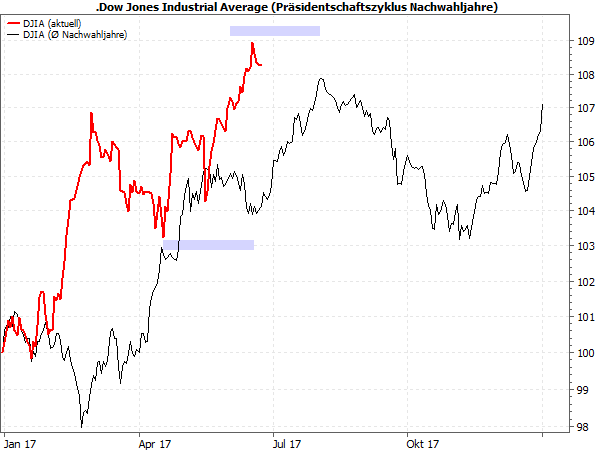

Es stellt sich weiterhin noch die Frage, wie der Kursverlauf zu der noch immer positiven Saisonalität im aktuellen Nachwahljahr passt. Laut der Börse-Intern vom 23.06.2017 soll der bullishe Trend noch bis Ende Juli weitergehen. Und auch in den US-Märkten zeigt sich ein ähnliches Bild im durchschnittlichen Kursverlauf der Nachwahljahre (siehe dazu die schwarze Kurve im folgenden Chart).

Der aktuelle Verlauf des Dow Jones weicht vom bisherigen Durchschnitt teils gravierend ab. Er hat nicht nur den üblichen Februar-Einbruch einfach ausgelassen, sondern auch die typische Konsolidierung von Mitte Mai bis Mitte Juni eher beendet.

Der Durchschnittsverlauf ist eben dann noch nur ein Durchschnitt

Das Niveau, von der aus normalerweise die ausgedehnte Konsolidierung einsetzt, wurde bereits längst überschritten. Zumal es für den Dow Jones auch zeitlich her längst zu einem Korrekturbeginn kommen sollte, wenn man das Zeitfenster des früheren Beginns des Anstiegs vom durchschnittlichen Jahreshoch Anfang August vorverlegt (siehe blaue Streifen).

Es darf hierbei aber nicht vergessen werden, dass es sich um statistische Durchschnittswerte handelt. Es kann also auch in diesem Fall am Ende alles anders ausgehen. Bis zu diesem Zeitpunkt folgt der Dow Jones sowohl hinsichtlich der Bewegungen als auch der Größenordnung seinem Durchschnittsverlauf recht ordentlich. Dass es zu zeitlichen Abweichungen kommt, ist keine Seltenheit und kann, falls diese vergleichsweise konstant bleiben, sogar eine Bestätigung des typischen Saisonmusters bieten.

Was die fundamentalen Daten dazu sagen

Nicht nur charttechnisch, sondern auch von der Seite der fundamentalen Daten gibt es Hinweise auf eine mögliche Schwäche der Kurse. Viele Anleger dürften sich nämlich bis zur bald beginnenden Quartalsberichtssaison erst einmal zurückhalten. Falls die ohnehin moderaten Erwartungen sogar enttäuscht werden, kann schnell eine Verkaufswelle einsetzen.

Worauf Sie achten und wie Sie reagieren sollten

Ein Grund zur Sorge ist deswegen aber noch nicht unbedingt gegeben. Zu diesem Zeitpunkt bieten uns die Charts zu unserer Freude einige sehr gute Anhaltspunkte: Sollte der Aufwärtstrend erneut erstarken und die Kurse in Richtung der Oberkante des oberen gelben Rechtecks bei rund 2.480 Punkten treiben, wäre die Gefahr einer größeren Kurskorrektur fürs erste gebannt. Kommt es auf der anderen Seite jedoch zu einem Rückfall durch die roten Kreise und insbesondere unter die 2.400er Linie, wäre die Lage erheblich düsterer. Die Gefahr von größeren Kursverlusten würde geradezu spürbar steigen und sie sollten ihre Gewinne nach und nach sichern, bevor eine mögliche größere Korrektur einsetzt.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)