Inflation: US-Notenbank kann abwarten, EZB wird nachbessern

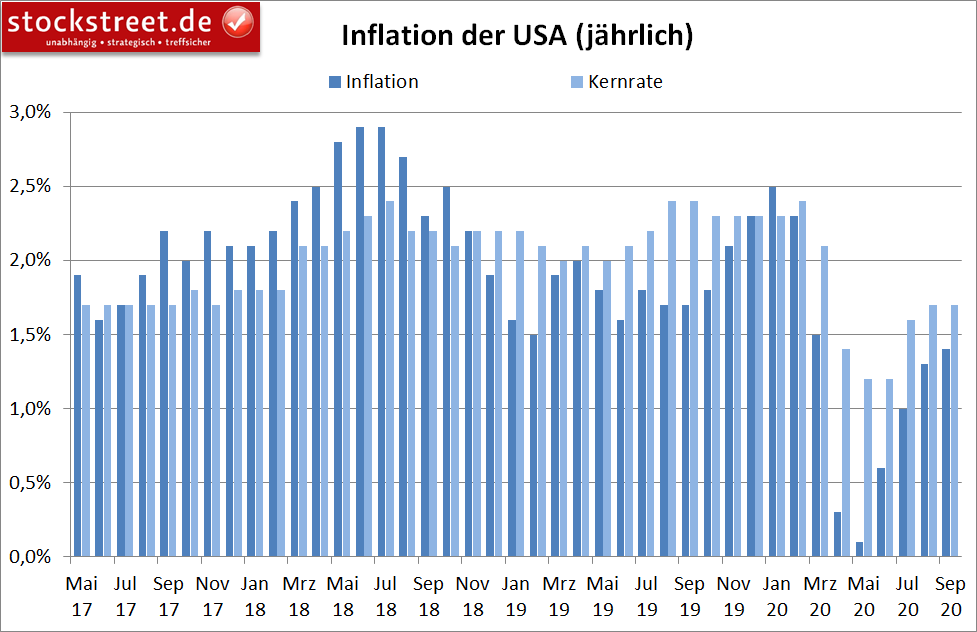

Vorgestern wurden in den USA die Inflationsdaten für den Monat September veröffentlicht. Und wieder ist es zu einem Anstieg der jährlichen Inflationsrate gegenüber dem Vormonat gekommen. So stiegen die Verbraucherpreise gegenüber dem Vorjahr um 1,4 %, nach einem Plus von 1,3 % im August (siehe dunkelblaue Balken in der folgenden Grafik). Die Inflationsrate nähert sich damit weiterhin dem Ziel der US-Notenbank von 2 %.

Allerdings nimmt der Anstieg der Inflationsrate deutlich ab. Hatte es im August noch ein Plus von 0,3 Prozentpunkten gegeben so waren es nun schon nur noch 0,1 Prozentpunkte. Setzt sich diese Tendenz fort, dann wird es noch Monate dauern, bis das Inflationsziel der Fed erreicht ist. Zudem blieb die Kernrate, bei der die volatilen Preise für Energie- und Nahrungsmittel herausgerechnet werden, im September unverändert bei +1,7 %.

Die Fed dürfte sehr zufrieden sein

Über zu stark steigende Preise muss sich die US-Notenbank also derzeit keine Sorgen machen. Genau auf diese Entwicklung hatte ich bereits zur Veröffentlichung der monatlichen US-Arbeitsmarktdaten am 2. Oktober hingewiesen (siehe „Die Märkte laufen wieder in geregelten Bahnen“). Die Arbeitsmarktdaten waren damals an den Börsen spurlos vorbei gegangen, weil „sie sich in Richtung bzw. entlang des vorgezeichneten Pfades der US-Notenbank bewegen“, schrieb ich. Und weiter:

„Ähnliches ist dann auch für die Inflation zu erwarten. Zuletzt näherte sich die Inflationsrate mit großen Schritten dem durchschnittlichen Inflationsziel der Federal Reserve von 2 %. Auch hier dürfte sich diese Tendenz weiter fortsetzen, das Tempo der Entwicklung aber abnehmen. Denn mit einer schnellen Rückkehr der US-Bürger in Arbeit stieg deren Konsum. Das hat die Preise angetrieben. Wenn nun aber immer weniger Arbeitslose zurück in ihren Job kehren, dürfte auch die Konsumnachfrage weniger steil ansteigen und somit auch der Preisdruck weniger stark zunehmen.“

Genau diese Erwartung hat sich nun in den aktuellen Inflationsdaten manifestiert. Und wenn sich die aktuelle Tendenz fortsetzt, dann wird es noch Monate dauern, bis das Inflationsziel der US-Notenbank erreicht wird. Und selbst dann werden die Währungshüter nicht genötigt sein, mit restriktiveren Maßnahmen zu reagieren, weil sie mit dem jüngsten Strategieschwenk eine temporär höhere Inflation als hinnehmbar beschlossen haben. Und so gingen eben auch die vorgestrigen US-Inflationsdaten an den Märkten spurlos vorbei.

Wird die EZB ihre Anleihekäufe ausweiten?

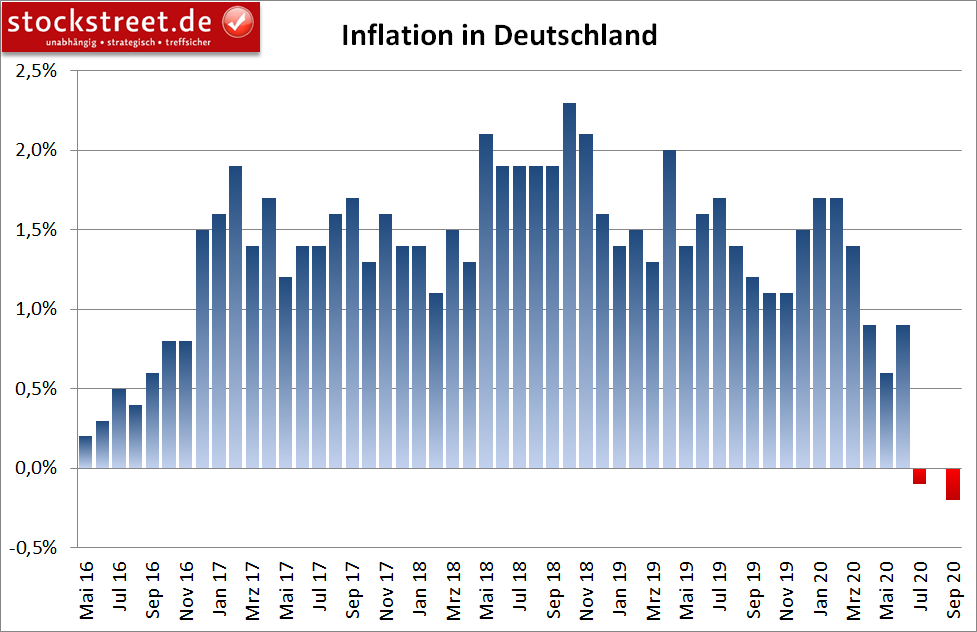

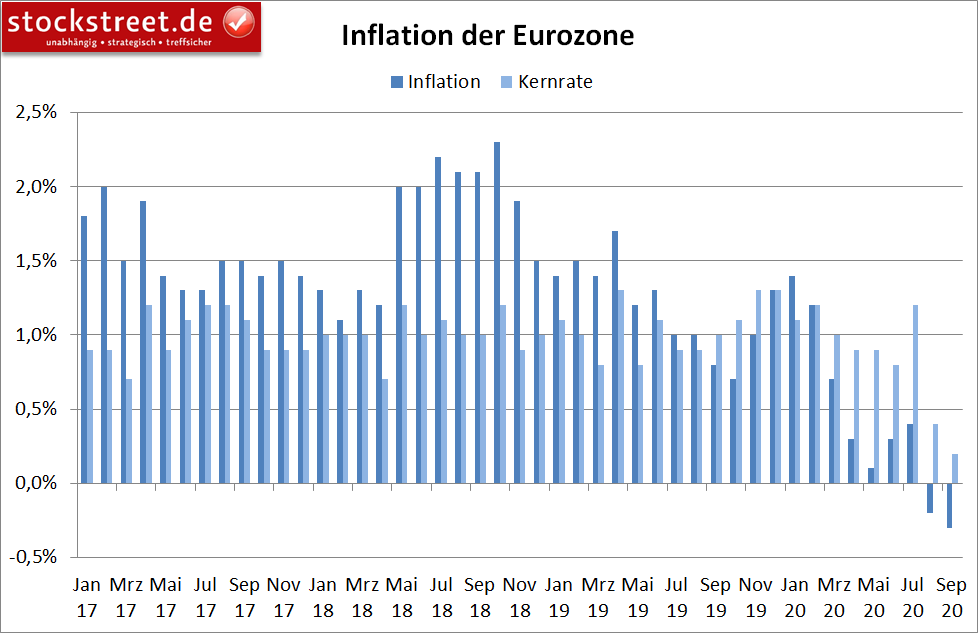

Während die US-Notenbank mit der Preisentwicklung im Dollarraum sehr zufrieden sein kann, dürften die Sorgenfalten der Europäischen Zentralbank (EZB) bislang nicht kleiner geworden sein. Denn im Euroraum will die Inflation einfach nicht anspringen. Vorgestern wurde noch vor den US-Daten gemeldet, dass die Inflationsrate in Deutschland für September final -0,2 % betrug, nach 0,0 % im August und -0,1 % im Juli.

Am kommenden Freitag folgen die endgültigen Daten zur Inflation in der Eurozone. Bei der Schnellschätzung vom 2. Oktober wurde hier ein Wert für September von -0,3 % gemeldet, nach -0,2 % im August.

Und mit Blick auf die Daten aus Deutschland ist nicht zu erwarten, dass die endgültigen Zahlen zur Eurozone eine deutlich höhere Inflationsrate ausweisen werden.

Anleihemarkt preist bereits neue Maßnahmen der EZB ein

An den Märkten wird inzwischen bereits zunehmend eingepreist, dass die EZB ihr Anleihekaufprogramm ausweiten wird, um der Inflation einen zusätzlichen Impuls zu verleihen. Der Bund-Future, der den Anleihemarkt in Deutschland widerspiegelt, ist zum Beispiel jüngst aus einer Art aufsteigenden Dreieck nach oben ausgebrochen und auf ein Niveau geklettert, welches er zuletzt vor mehr als einem halben Jahr gesehen hat.

In den vorangegangenen Analysen zum Bund-Future war ich davon ausgegangen, dass sich das zusätzliche Angebot an Bundesanleihen durch die Schuldenaufnahme der Regierung und die Nachfrage der EZB infolge der Anleihekäufe in etwa die Waage halten werden und sich eine Seitwärtsbewegung etabliert (siehe Börse-Intern vom 17. Juli und 20. Mai). Diese hat es auch gegeben, doch dabei tendieren die Kurse seit dem Corona-Einbruch im März eher aufwärts.

Einige Hochs kann man mit einer horizontalen Linie verbinden (rot) und die drei markanten Tiefs mit einer Aufwärtslinie (grüne Linie). Dadurch bildet sich eine Art aufsteigendes Dreieck, welches nun nach oben aufgelöst wird.

Doch diese Formation ist nicht idealtypisch. Und daher sehe ich nun auch keinen starken Aufwärtsimpuls. Stattdessen gehe ich eher von einer Fortsetzung der Aufwärtstendenz aus.

Doch abhängen wird dies auch von den weiteren Aktivitäten der EZB. Womöglich wird die Notenbank noch etwas beobachten, wie die Verhandlungen der EU zu dem Konjunkturprogramm im Volumen von 750 Milliarden Euro laufen. Spätestens wenn im Dezember die neuen Projektionen der EZB-Volkswirte vorliegen und bis dahin nicht absehbar ist, wie die 750 Milliarden verteilt werden, dürfte sich die EZB aber genötigt sehen nachzulegen, wenn die neuen Projektionen dann reduzierte Inflationserwartungen ausweisen.

Trades im Bund-Future bieten sich aktuell kaum noch an

Bislang hatte ich geschrieben, dass man die mögliche Seitwärtsbewegung im Bund-Future (gelbes Rechteck in den Charts oben) ausnutzen kann, indem man „am oberen Ende der möglichen Range short und am unteren Ende […] long“ geht. Doch da die Volatilität deutlich abgenommen und sich die Handelsspanne in der Aufwärtstendenz eingeengt hat (rote und grüne Aufwärtslinie im letzten Chart), machen solche Trades aktuell nur für sehr kurzfristig ausgerichtete Akteure Sinn. Es gibt bessere Märkte zum Traden.

Ich wünsche Ihnen viel Erfolg beim Trading

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)