Heutige Zinsentscheidung im Schatten der Euro-Stärke

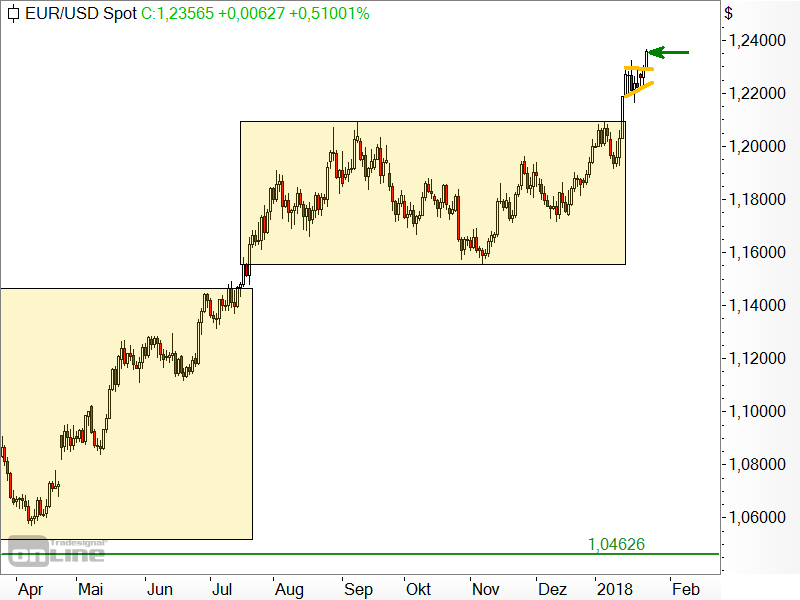

Sowohl in der deutschen Wirtschaft als auch in der Eurozone insgesamt ist die Stimmung nach wie vor sehr optimistisch. Dies zeigen zumindest der ZEW-Index und die gestrigen Einkaufsmanagerindizes (siehe unten). Durch diese starken Konjunkturdaten hat der Euro zum US-Dollar ein neues Trendhoch erreicht (siehe grüner Pfeil im Chart) und markiert damit ein neues Drei-Jahres-Hoch.

Bei der kleinen Seitwärtstendenz der vergangenen Tage (gelbe Linien) hat es sich damit am Ende um eine trendbestätigende Konsolidierung in der intakten Aufwärtsbewegung gehandelt. Durch diesen dynamischen Ausbruch aus der mehrmonatigen Seitwärtsbewegung (oberes gelbes Rechteck) liegt der Ball weiterhin bei den Bullen.

Freude bei den Long-Tradern

Entsprechend freuen dürften sich alle EUR/USD-Long-Trader. So kann der Stopp nun bis unter die heutige Ausbruchskerze eng nachgezogen und die Gewinne weiter laufen gelassen werden. Ärgern dürfte es dagegen die Europäische Zentralbank (EZB). Die derzeitige Euro-Stärke wird wohl auf der heutigen Zinsentscheidung eine wichtige Rolle spielen.

Euro-Stärke macht EZB zu schaffen

Somit ist die Zeit eigentlich reif, die „Forward Guidance“, also den Ausblick auf die zukünftige Geldpolitik der EZB, mit der aktuellen wirtschaftlichen Situation wieder in Einklang zu bringen. Denn bis dato wies die Notenbank noch stets auf die Möglichkeit hin, dass die Anleihekäufe bis Ende September 2018 „oder erforderlichenfalls darüber hinaus“ weiter stattfinden sollen. Da aber eine erneute Verlängerung des Kaufprogramms nicht mehr wirklich zur wirtschaftlichen Entwicklung der Eurozone passt, könnte diese Textpassage eigentlich gestrichen werden.

Die ersten Hinweise darauf interpretierten die Märkte aber bereits als Vorboten für eine schnellere geldpolitische Wende und so stieg der Euro wegen der Aussicht auf höhere Zinsen. Dies führt jedoch einerseits zu einer Belastung der europäischen Exportwirtschaft (wohl nicht ganz zufällig zeigt der exportlastige DAX seit dem Euro-Ausbruch wieder eine relative Schwäche zu den US-Indizes) und drückt andererseits die Inflation. Letzteres, weil zu importierende Waren durch einen steigenden Euro-Kurs günstiger werden. Beispielsweise ist der Ölpreis seit Anfang November in US-Dollar um 9,5 % gestiegen, in Euro aber nur um 3 %. Dadurch wird es für die EZB schwieriger ihr Inflationsziel zu erreichen. Laut aktuellen Prognosen würde eine Euro-Aufwertung auf 1,36 US-Dollar die Inflationsrate um 0,6 Prozentpunkte reduzieren können.

Verhindert die EZB den Trendbruch?

Deshalb ist es möglich, dass die EZB ihren Wortlaut zu den geldpolitischen Beschlüssen („oder erforderlichenfalls darüber hinaus“) unverändert lässt und EZB-Chef Mario Draghi zudem auf der Pressekonferenz alle Spekulationen auf eine rasche Zinserhöhung abschmettert. Dadurch könnte der Kurs noch einmal kurzzeitig fallen.

Im Hintergrund der Charttechnik wäre dies genau der richtige Zeitpunkt dafür. Schließlich befindet sich der EUR/USD derzeit an einer wichtigen Abwärtstrendlinie (dick rot im folgenden Chart), die aktuell bei 1,23013 USD liegt. Also notiert der Euro schon leicht oberhalb dieser Linie und mit der Unterstützung der EZB könnten wir einen Fehlausbruch sehen.

Andernfalls bietet der Wechselkurs noch weiteres Potential bis zur äußeren Abwärtstrendlinie (obere rote Linie). Diese verläuft aktuell bei 1,26854 USD.

Fazit

Offiziell will die EZB den Euro-Wechselkurs nicht beeinflussen. Jedoch schwächt dessen derzeitige Aufwertungstendenz die Wirkung der Geldpolitik und zum anderen deutet die aktuelle Kursentwicklung ganz klar auf weiter steigende Notierungen hin. Es wird also spannend werden zu sehen, wie die Notenbank damit heute umgeht.

Falls die „Forward Guidance“ angepasst wird, dürfte dies die Aufwärtsbewegung weiter anheizen. Sollte der bisherige Wortlaut der Beschlüsse aber beibehalten und stattdessen eine verbale Intervention Draghis durch eine Bekräftigung des bisherigen geldpolitischen Kurses erfolgen, könnte wir einen Rücksetzer im Euro erleben.

Viele Grüße

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)