Gold vor der Entscheidung

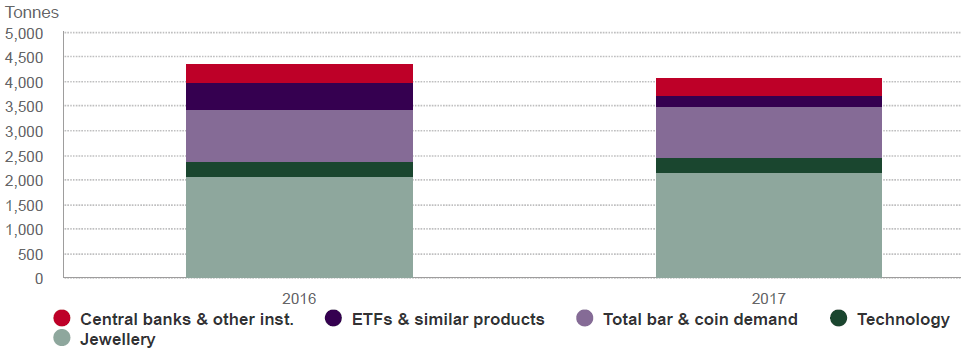

Die Nachfrage am Goldmarkt legte zum Jahresende 2017 hin noch einmal gut zu. So wuchs der Bedarf im 4. Quartal gegenüber dem Vorjahreszeitraum um 6 % auf 1.095,8 Tonnen (t). Jedoch war dies nicht genug, um auch insgesamt ein starkes Gesamtjahr auszuweisen. Denn die Nachfrage sank unter dem Strich 2017 um 7 % auf 4.071,7 t.

(Quelle: World Gold Council)

Dabei halfen 2017 auch nicht die Zuflüsse in Gold-ETFs, da die ETF-Investitionen auch nicht mit der starken Nachfrage des Vorjahres mithalten konnten. Hier fiel die Nachfrage von 547 t in 2016 auf nur noch 203 t in 2017, was einem Rückgang von 63 % entspricht.

Auch die Zentralbanken bauten ihre Bestände weiter aus, wodurch die offiziellen Goldreserven um 371,4 t stiegen. Doch auch hier liegen die Käufe unter dem Niveau des Vorjahres (-5 %), genauso wie die Nachfrage nach Barren- und Münzgeld, die um 2 % auf 1.029,2 t sank.

Als Wermutstropfen kletterte zumindest die Schmucknachfrage um 4 % auf 2.135,5 t nach oben. Doch insgesamt ist der Schmucksektor im historischen Kontext nach wie vor schwach.

Gold verliert an Attraktivität

Der Grund für die schwache physische Goldnachfrage ist hauptsächlich ein starker Rückgang der US-Nachfrage, die auf ein 10-Jahres-Tief von 39,4 t (Vorjahr: 93 t) sank. Und das hängt auch mit den steigenden Zinsen in den USA zusammen. Schließlich bringt Gold weder Zinsen noch Gewinne. Also verliert man die Chance auf Marktzinsen, wenn man in Gold, satt in verzinsliche Anlagen investiert. In diesem Fall sprechen Ökonomen von Opportunitätskosten der Gold-Anleger. Umso höher die Kosten sind, desto höher die Zinsen.

Für Jemanden, der nicht mit einer Krise rechnet und mit seinem Geld (relativ leicht) attraktive Renditen realisieren will, wird Gold bei steigenden Zinsen immer unattraktiver.

Überangebot im Goldpreis bleibt bestehen

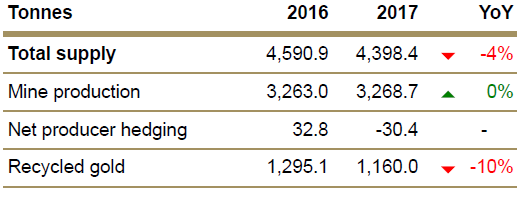

Weiterhin wurde der Goldpreis durch ein neues Rekordhoch von 3.268,7 t bei der Minenproduktion in 2017 belastet. Allerdings wurden 10 % weniger recycelt (von 1.295,1 auf 1.160,0 t), weshalb das Gesamtangebot um 4% fiel. Jedoch lag es mit 4.398,4 t immer noch deutlich über der Gesamtnachfrage (4.071,7 t).

(Quelle: World Gold Council)

Damit ergibt sich ein Überangebot von 326,7 t bzw. 8 %. Unter diesem Gesichtspunkt ist es auch nicht überraschend, dass der Goldpreis schon seit 5 Jahren in einer Seitwärtsbewegung feststeckt (siehe gelbes Rechteck im Chart).

Alle Hoffnung ist aber auch noch nicht verloren. Denn seit dem Tief von Ende 2015 gibt es eine klare Aufwärtstendenz, die immer dynamischer zu werden scheint (grüne Linien im Chart).

Goldpreis profitiert von der Aktienmarktkorrektur

Diese Entwicklung ist höchst interessant. Denn ich schrieb in meiner vorangegangenen Gold-Analyse am 20. Dezember 2017, dass eine Korrektur am Aktienmarkt den Goldpreis kurzzeitig beflügeln“ könnte. Leider kam ich etwas spät mit dieser Aussage. Schließlich startete die Korrektur im Euro STOXX 50 (und im DAX) bereits Anfang November. Und nur 8 Tage vor der damaligen Analyse am 12. Dezember, markierte der Goldpreis ein Tief bei 1.235,9 USD. Als ich die Analyse schrieb, lag er schon knapp über 1.260 USD. Aber bis heute stieg er nochmals um rund 100 USD.

Bislang wurde der horizontale Widerstand bei 1.350 USD noch nicht nachhaltig durchbrochen, aber durch die höheren Tiefs nimmt der Druck auf diese Hürde kontinuierlich zu. Möglicherweise sehen wir in Kürze also einen bullishen Ausbruch, mit dessen Hilfe der Goldpreis seine Gewinne ausbauen würde.

Noch fehlt der Nachfrageauslöser

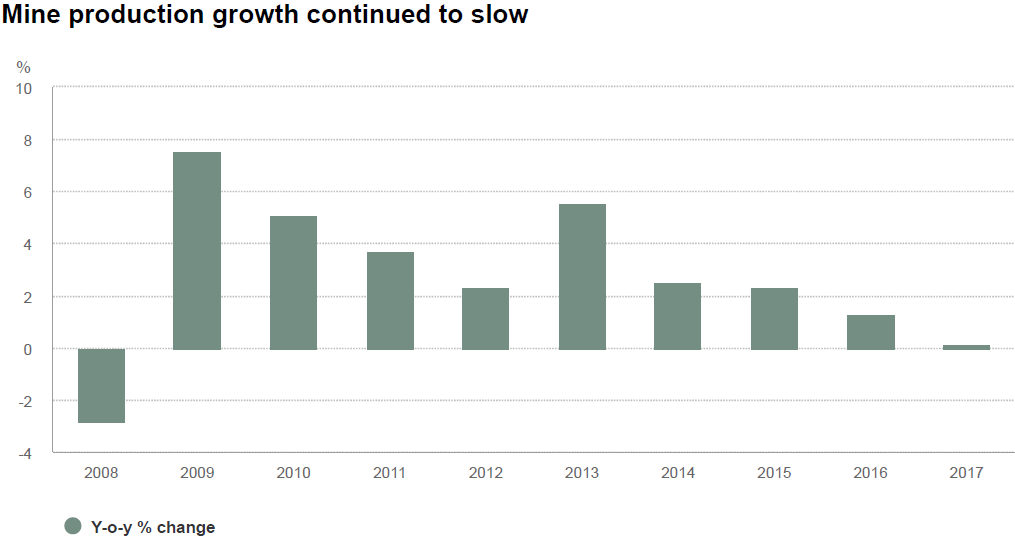

Und auch von fundamentaler Seite aus erhält der Goldpreis Unterstützung. Es sieht so, als würde der Anstieg der Minenproduktion auf ein Ende zusteuern. Denn das Produktionsplus schwindet seit 2009 recht kontinuierlich (siehe Grafik).

(Quelle: World Gold Council)

Sollte dieser Trend weitergehen und die Nachfrage nach Gold gleichzeitig zunehmen, dürfte sich das Überangebot auflösen. Das Resultat dürfte ein kräftiger Satz nach oben im Goldpreis sein.

Stellt sich nur noch die Frage, was den Nachfrageanstieg auslösen soll, wenn die Zinsen nach aktuellem Stand weiter steigen werden. Möglicherweise kommt die nächste Rezession ja schneller, als die meisten Institutionen derzeit noch glauben (siehe gestrige Börse-Intern)? Oder die Anleger setzen verstärkt auf einen stärkeren Anstieg der Inflation, was ja das Ziel der Geldpolitik ist und durch die zusätzlich expansiven Maßnahmen der US-Regierung sogar nach befeuert wird.

Fazit

Insgesamt ist und bleibt Gold ein Kriseninvestment. Sollten sich die Konjunkturaussichten verschlechtern oder ein stärker Inflationsanstieg andeuten, wird dies einen bullishen Ausbruch beim Goldpreis begünstigen. Wie nachhaltig dieser dann wird, wäre dann zu klären. Denn Gold wird von steigenden Zinsen eher belastet. Und falls der Wirtschaftsaufschwung so weiter geht wie bisher und die Zinsen ebenfalls weiter steigen, könnte es einen Fehlausbruch geben - oder statt eines Ausbruchs zu einem Bruch der Aufwärtslinien und einer Weiterführung der Seitwärtsrange.

So oder so steht auch der Goldpreis aktuell vor einer entscheidenden Marke. Dabei ist es durchaus eine Überlegung wert, einen dynamischen Ausbruch nach oben mit einer Long-Position zu begleiten. Ist man hingegen eher von einer Fortsetzung der Seitwärtsbewegung überzeugt, könnte man einen Short-Einstieg auf dem aktuellem Niveau riskieren.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)