Fed hilft dem EUR/USD beim Comeback

Nach der zweitägigen Sitzung des Federal Open Market Committee (FOMC) der US-Notenbank gab es vorgestern keine Überraschungen seitens der Fed. Denn die Währungshüter bestätigten die mehrheitliche Markterwartung, wonach aktuell noch nicht der Zeitpunkt für eine Reduzierung der geldpolitischen Stimulation ist. Und um es schon einmal vorweg zu nehmen: Fed-Chef Jerome Powell lieferte dafür durchaus gute Gründe.

Das Fed-Statement ist etwas optimistischer

Das Statement zu den geldpolitischen Beschlüssen wurde lediglich an die aktuellen wirtschaftlichen Entwicklungen angepasst. So war nun zu lesen, dass sich die Indikatoren für Wirtschaftstätigkeit und Beschäftigung angesichts der Fortschritte bei den Impfungen und der starken politischen Unterstützung verstärkt hätten. Die von der Pandemie am stärksten betroffenen Sektoren seien zwar nach wie vor schwach, es habe allerdings Verbesserungen gegeben. Und die Inflation sei zwar gestiegen, sie spiegele aber weitgehend vorübergehende Faktoren wider. Laut dem Statement belastet die anhaltende Krise der öffentlichen Gesundheit weiterhin die Wirtschaft und die Risiken für die wirtschaftlichen Aussichten bleiben bestehen. Im März hieß es dagegen, „die anhaltende Krise der öffentlichen Gesundheit belastet weiterhin die Wirtschaftstätigkeit, die Beschäftigung und die Inflation und birgt erhebliche Risiken für die wirtschaftlichen Aussichten“. Das aktuelle Statement ist also schon deutlich weniger pessimistisch.

Gute Argumente gegen eine nachhaltig höhere Inflation

Dennoch sagte Fed-Chef Jerome Powell in der Pressekonferenz, dass es trotz der positiven Entwicklungen noch nicht an der Zeit sei, über Tapering nachzudenken. Denn ein nachhaltiger Anstieg der Inflationserwartungen sei aus seiner Sicht wahrscheinlich nur bei gleichzeitig starkem Arbeitsmarkt möglich. Die USA sind allerdings noch weit von Vollbeschäftigung entfernt. Und ein Auslaufen der Arbeitslosenunterstützung werde dazu führen, dass wieder mehr Jobsuchende auf den Arbeitsmarkt drängen, so Powell. Zudem würden sich die temporären Lieferkettenprobleme auflösen.

Weniger Arbeitslosengeld, höheres Angebot, niedrigere Löhne

Damit hat der Notenbank-Chef einige inflationsdämpfende Aspekte angesprochen, die nicht von der Hand zu weisen sind. Denn in der Tat, angesichts der zeitlich begrenzten Erhöhung der Arbeitslosenunterstützung sehen sich viele Arbeitnehmer derzeit nicht unbedingt genötigt, einen Job zu suchen. Und dies begrenzt das Angebot an Arbeitskräften, weshalb Arbeitgeber höhere Löhne bieten müssen, um Profiteure der Staatshilfen in Jobs zu locken. Fallen die zusätzlichen Hilfen aber weg, dürften einige Arbeitnehmer womöglich zu wenig Einkommen haben und daher auf Jobsuche gehen. Dann steigt das Angebot an Arbeitskräften, weshalb es bereits zu sinkenden Löhnen kommen kann. Da Arbeitgeber zudem bei den Gehältern nicht mehr mit den erhöhten Sozialleistungen konkurrieren müssen, dürften auch deshalb die angebotenen Löhne sinken. Das würde eine Lohn-Preis-Spirale verhindern oder zumindest dämpfen.

Und wenn sich zugleich die Lieferkettenprobleme auflösen, kann es in einigen Bereichen wieder zu sinkenden Preisen kommen, insbesondere bei Rohstoffen und Vorleistungsgütern. Zwar werden Verbraucherpreise, die inzwischen angehoben wurden, wahrscheinlich nicht wieder gesenkt, aber es reicht bereits, wenn die Preise nicht weiter steigen. Schon dann gäbe es keine kontinuierlichen Preiserhöhungen und somit auch keinen nachhaltigen Anstieg der Inflation.

Ob es tatsächlich so kommt, bleibt freilich abzuwarten. Bis zur nächsten Sitzung der US-Notenbank im Juni sind wir schon etwas schlauer, weil bis dahin noch zwei weitere Arbeitsmarktberichte und neue Daten zur Inflation verfügbar sind.

EUR/USD: Comeback scheint zu glücken

Jedenfalls hat die aktuelle Entscheidung der US-Notenbank den Dollar belastet und dadurch den EUR/USD auf ein neues Hoch in der neuen Aufwärtsbewegung gehievt.

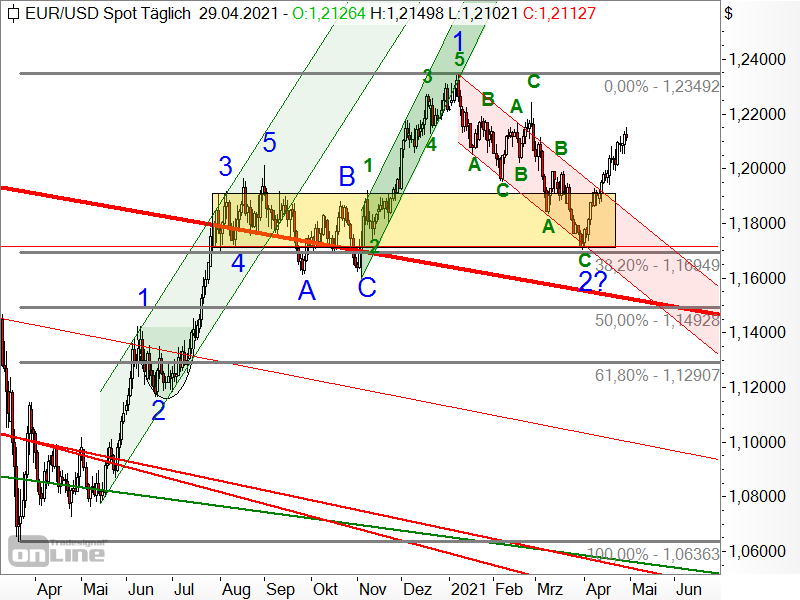

Zuvor konnte der Wechselkurs recht problemlos die ehemalige Seitwärtsrange (gelbes Rechteck im Chart) und den Abwärtstrendkanal (rot) nach oben brechen. Und die hohe Dynamik des aktuellen Anstiegs spricht dafür, dass es sich dabei um den Beginn eines neuen Aufwärtstrends (Welle 3) handelt, der sich an die Korrektur der Welle 2 (blau) anschließt.

Das Comeback des EUR/USD, welches ich in der Börse-Intern vom 9. April ins Spiel gebracht hatte und auf das wir mit einer Long-Position im Target-Trend-CFD gesetzt haben, scheint somit zu glücken.

Da der Kurs seit dem Tief der Welle 2 aber nun schon recht weit gelaufen ist, sollte man einen kleinen Rücksetzer einkalkulieren. Das bullishe Elliott-Wellen-Szenario wird dabei erst hinfällig, wenn der Wechselkurs unter das Tief der Welle 2 am 38,20er Fibonacci-Retracement bei 1,16949 USD zurückfällt. Das nächste bullishe Signal wird dagegen gesendet, wenn der EUR/USD das Zwischenhoch der Welle C (grün) bei 1,2243 USD überwinden kann.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)