Ein mögliches Ende für die Kursrally

Die US-Notenbank Federal Reserve hatte bis vorgestern zwei klare Ziel: einerseits maximale Beschäftigung auf dem Arbeitsmarkt und andererseits stabile Preise. Unter letzteren gilt gemeinhin eine Inflationsrate von 2 %. Seit vorgestern wissen wir, dass die US-Notenbank den Fokus ab sofort stärker auf den US-Arbeitsmarkt legt und zur Erreichung von Vollbeschäftigung auch eine temporär höhere Inflation akzeptiert wird. Dieser Strategiewechsel scheint angesichts der aktuellen wirtschaftlichen Situation auch absolut nachvollziehbar.

Ziel der Vollbeschäftigung vs. Inflationsziel

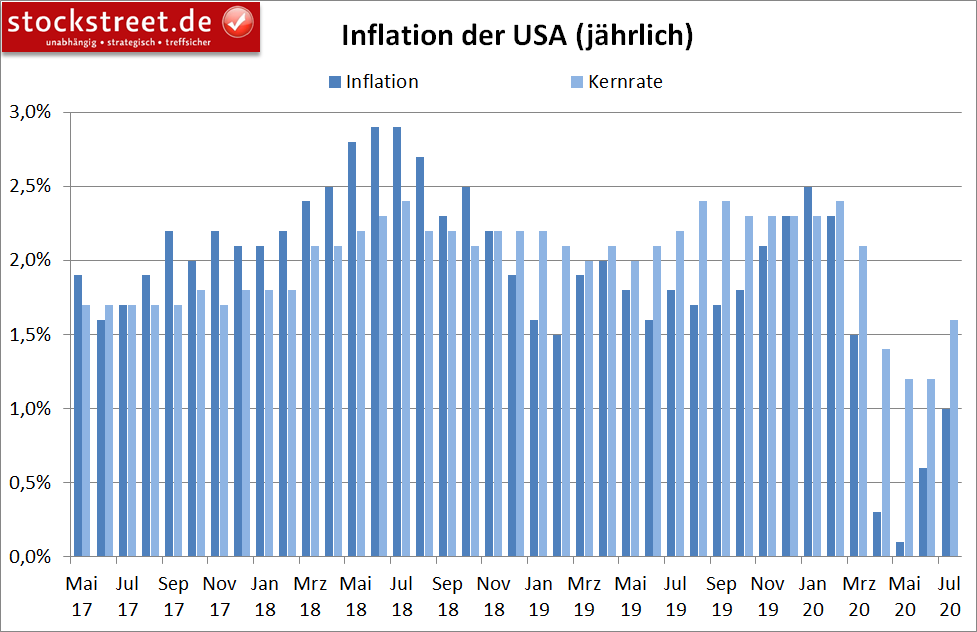

Denn während die Arbeitslosigkeit in den USA derzeit noch zweistellige Prozentwerte aufweist und sich wöchentlich rund 1 Millionen Menschen arbeitslos melden (siehe vorgestrige Börse-Intern), ist die Inflationsrate bereits deutlich angestiegen. Die Kernrate war zuletzt von 1,2 % im Juni auf 1,6 % im Juli gestiegen und näherte sich mit großen Schritten dem Ziel der Federal Reserve von 2 %. Dazu noch einmal die Grafik aus der Börse-Intern vom 13. August:

Ohne eine Anpassung der geldpolitischen Strategie hätten die Währungshüter womöglich schon in einigen Monaten gegensteuern müssen, um ein Überschießen der Inflation zu verhindern. Und das dann wohl zu einer Zeit, in der in den USA noch längst keine Vollbeschäftigung erreicht, sondern die Arbeitslosigkeit vielmehr noch sehr hoch ist. Nun aber kann die Notenbank ihre Geldschleusen weit offen halten, auch wenn die Inflation deutlich über 2 % steigt.

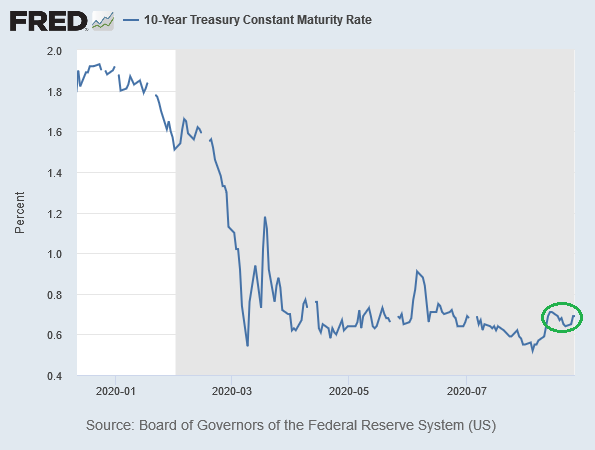

Eine höhere Inflation hält die Realrenditen niedrig

Vorteil dieses Strategiewechsels ist auch, dass die Realrenditen niedrig bleiben werden. Denn neben der Inflation sind die Inflationserwartungen deutlich gestiegen – und damit haben auch die Renditen am Anleihemarkt angezogen. Nach einem kurzen Rücksetzer strebt zum Beispiel die Rendite der 10-jährigen US-Staatsanleihen wieder nach oben (siehe grüne Markierung im folgenden Chart).

Vorgestern wurde mit 0,72 % sogar schon ein neues Bewegungshoch erreicht (was in dem Chart, der die Rendite aktuell nur bis zum 26. August abbildet, noch nicht ersichtlich ist). Wäre die Inflation nun durch die Geldpolitik der Notenbank weiterhin bei 2 % „gedeckelt“, würden die Realrenditen, also die nominalen Renditen abzüglich der Inflation, mit weiter steigenden Renditen weiter anziehen. Und das könnte den Wirtschaftsaufschwung bremsen.

Dazu äußerte sich vorgestern auf dem Online-Notenbanksymposium auch der Chefvolkswirt der Europäischen Zentralbank (EZB), Philip Lane, kritisch. Laut seinen Worten erhöht eine niedrige Inflation die Realzinsen, was nicht gut für die Konjunkturerholung wäre.

Lässt die US-Notenbank aber die Inflation zusammen mit den Renditen steigen, bleibt die Realrendite niedrig und der Wirtschaftsaufschwung kann sich ungebremst fortsetzen – zumindest in der Theorie. Denn natürlich muss sich erst zeigen, wie stark die Renditen und wie stark die Preise tatsächlich steigen und wie sich die Realrenditen dadurch entwickeln.

Jedenfalls verwundert es bei diesen Überlegungen nicht, dass laut Lane auch die EZB bereitsteht, alle ihre Instrumente anzupassen, sollten zu niedrige Inflationserwartungen dies nötig machen.

Fed verschafft sich die nötige Beinfreiheit

Nicht ohne Grund hatte ich bereits in der Börse-Intern vom 13. August geschrieben, dass die Renditen am Anleihemarkt und die Inflation(serwartungen) das große Thema für 2021 werden könnten. Und ich hatte dazu die Frage gestellt, ob die Notenbanken bei steigenden Renditen an ihren bisherigen Plänen festhalten können. Offenbar konnte dies die US-Notenbank nicht. Mit der Verkündung eines flexibleren Inflationsziels („Average Inflation Targeting“, auch „asymmetrisches Inflationsziel“ genannt) hat sie sich daher nun die nötige Beinfreiheit verschafft, um auch in den kommenden Monaten und (leider auch) Jahren an ihrer (irrwitzigen) Liquiditätsflut festhalten zu können. – Ich bin mir recht sicher, dass uns die Blasen, die dadurch entstehen, noch große Probleme bereiten werden.

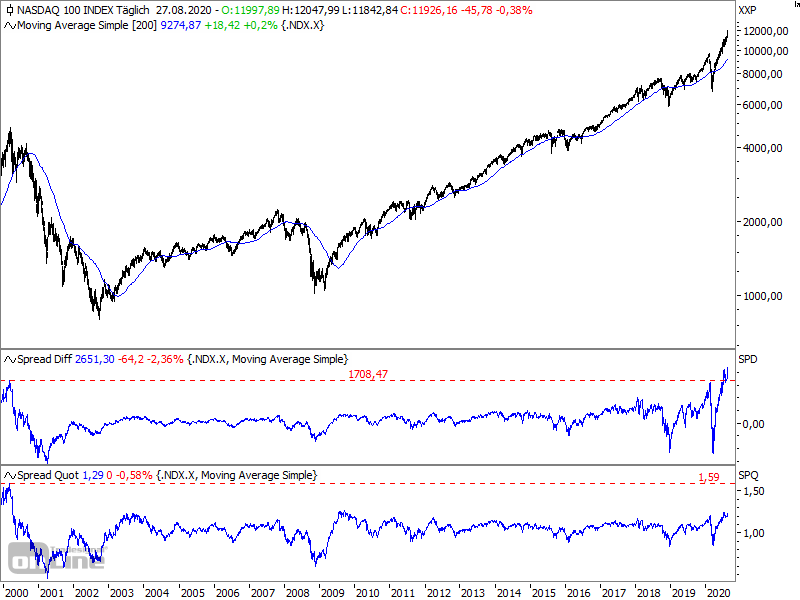

Ein Rekord, der besser nicht eingestellt wird

Und damit komme ich noch einmal zurück auf die vorgestern beschriebenen Übertreibungen, die aktuell bereits zu erkennen sind. Ich hatte geschrieben, dass „der Technologieindex Nasdaq inzwischen so weit von seiner 200-Tage-Linie entfernt wie noch nie in seiner Geschichte“. Dies gilt allerdings nur für die Differenz in Punkten (siehe mittlerer Bereich im folgenden Chart). Prozentual betrachtet liegen wir noch unter dem Rekord, welcher im Rahmen der Neuer Markt-Blase im Jahr 2000 erreicht wurde (unterer Chartbereich).

Ich will allerdings nicht hoffen, dass wir diesen Rekord im Rahmen der aktuellen Blasenbildung auch noch einstellen werden. Denn einigen Marktteilnehmern dürfte noch gut in Erinnerung sein, was nach diesem Rekords im Jahre 2000 geschah.

Wie ein Korken im Wasser

Derzeit ist es jedoch so, dass wie von Zauberhand jeder Ansatz einer Korrektur in den US-Indizes im Keim erstickt wird. Jeder dynamische Rücksetzer wird binnen kürzester Zeit wieder ebenso dynamisch aufgeholt, der Notenbankliquidität sei Dank. Im Premium-Trader hatte ich dieses Kursverhalten mit einem Korken im Wasser verglichen. „Je stärker man ihn nach unten drückt, desto stärker schwappt er auch wieder nach oben“, war dazu in der Wochenausgabe vor zwei Wochen zu lesen. Und ein Ende dieses Marktverhaltens ist bislang nicht in Sicht.

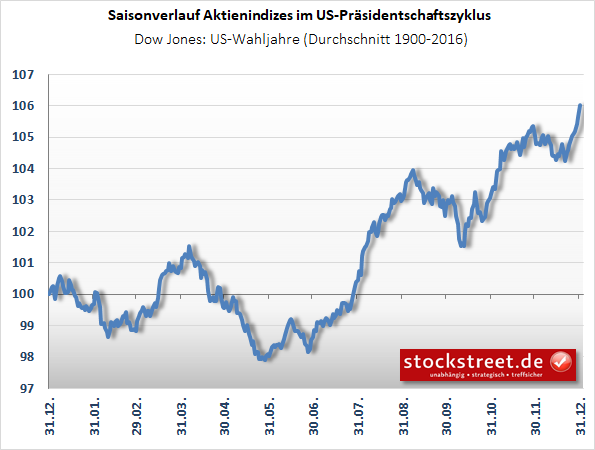

Anfang September startet statistisch die Herbstkorrektur im Dow Jones

Aus saisonaler Sicht sollte man sich allerdings langsam auf ein mögliches Ende einstellen. Denn die Leser des Premium-Traders bekamen vor einer Woche auch schon folgende Grafik zu sehen:

Sie zeigt den saisonalen Kursverlauf des Dow Jones in US-Wahljahren. Und demnach steigt der Dow Jones regelmäßig noch bis Anfang September, bevor es dann bis in den Oktober hinein im Rahmen der Herbstkorrektur abwärts geht. Dazu war allerdings auch zu lesen: „Natürlich sind dies nur Statistiken und wir betrachten hier einen durchschnittlichen Kursverlauf, so dass es in diesem Jahr auch gang anders kommen kann. Zumal im laufenden Jahr ja so einiges anders läuft als normalerweise.“

Das Restpotential im S&P 500 beträgt 1,13 %

Orientiert man sich aber an Wahrscheinlichkeiten – und das sollte man als Trader, weil es an der Börse stets nur um Wahrscheinlichkeiten geht – dann muss man davon ausgehen, dass die Aktienmärkte nur noch ein sehr begrenztes Restpotential haben. Und das gilt nicht nur zeitlich (saisonal) betrachtet, wenn man sich folgenden Chart des S&P 500 anschaut.

Vielleicht erinnern Sie sich noch aus vorangegangenen Ausgaben: die blauen Linien stellten eine mögliche Trompetenformation dar. Doch an diese hält sich der Index offensichtlich nicht. Durch die extremen Kursbewegungen seit Anfang 2020 erscheint mit den roten Linien aber noch eine weitergefasste Trompetenformation möglich. Und deren obere Begrenzungslinie hat der S&P 500 fast wieder erreicht. Aktuell verläuft diese, mit steigender Tendenz, bei ca. 3.524 Punkten. Der Index selbst schloss den Handel vorgestern bei 3.484,55 Zählern ab. Daraus errechnet sich ein Restpotential von aktuell 1,13 %.

Sicherlich wäre es im aktuellen Marktumfeld denkbar, dass der Index auch diese Widerstandslinie noch mühelos überschreitet. Aber ich möchte mir gar nicht ausmalen, was passiert, wenn der Index an der Hürde abprallt und die Saisonalität mit einer Herbstkorrektur die Fortsetzung der Trompete einleitet.

Sie werden daher vielleicht Verständnis dafür haben, wenn ich Ihnen nun erneut schreibe, dass ich nach wie vor keine Neueinstiege wagen würde, (Teil-)Gewinnmitnahmen befürworte und dazu rate, die Stopps bei bestehenden Positionen nachzuziehen.

Ich wünsche Ihnen viel Erfolg beim Trading

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)