Die Wirtschaft der Eurozone in der Boom-Phase

Gegen Ende letzter Woche konnte man vieles tun. Sich über eine zu geringe Volatilität zu ärgern, gehörte aber sicher nicht dazu. Es bleibt aber abzuwarten, ob mit den deutlich dynamischeren Kursverlusten nun eine Korrektur begonnen hat. Denn fallende Kurse sind allein noch kein eindeutiger Hinweis dafür. Bei den US-Indizes kam es nach fallenden Kursen immer wieder zu starken Kurserholungen. Deshalb fielen die Verluste dort geringer aus als im DAX. Aber dieses Spiel kennt man bereits: Wenn die Wall Street hustet, bekommt der DAX eine Grippe.

US-Indizes blieben standhaft

Die Widerstandsfähigkeit der US-Indizes spiegelt dabei die noch anhaltende Stärke der Bullen wieder. So gab es in der Vergangenheit schon häufig kürzere Rücksetzer. Aber am Ende folgten doch wieder neue Allzeithochs. Entsprechend kann man auch diesmal noch nicht wirklich an eine bereits begonnene Korrektur glauben.

Man kann als Trader also nur hoffen, dass uns die Volatilität nicht schon wieder verlassen wird. Es bleibt abzuwarten, in welche Richtung die Notierungen ausbrechen. Dies wird die zukünftige Entwicklung maßgeblich beeinflussen. Geht man dabei allein nach den Wirtschaftsdaten, müsste es nach oben gehen.

18 Quartalen in Folge Wirtschaftswachstum

Ich hatte bereits am vergangenen Mittwoch über die sehr positive Entwicklung der US-Wirtschaft geschrieben („Die schönste aller Börsenwelten“). Doch es gibt auch viel Positives über die konjunkturelle Entwicklung der Eurozone zu berichten. Denn auch diese befindet sich derzeit eindeutig in einer Boom-Phase.

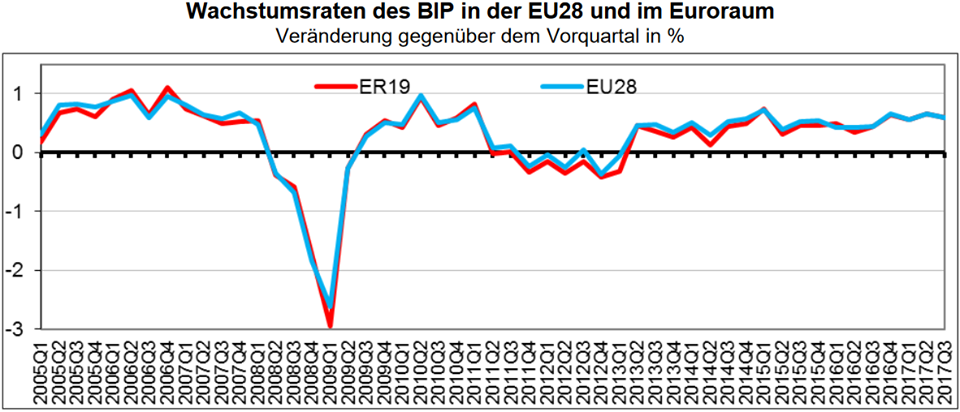

Im 3. Quartal 2017 erhöhte sich das Bruttoinlandsprodukt (BIP) der Eurozone um 0,6 % zum Vorquartal, nach +0,7 % im 2. Quartal.

(Quelle: Eurostat)

Im Vergleich zum entsprechenden Quartal des Vorjahres stieg das saisonbereinigte BIP um 2,5 %, nach +2,3% im Vorquartal. Das sind äußerst vielversprechende Zahlen. Zudem sehen wir damit 18 Quartale in Folge ein Wachstum in der Eurozone.

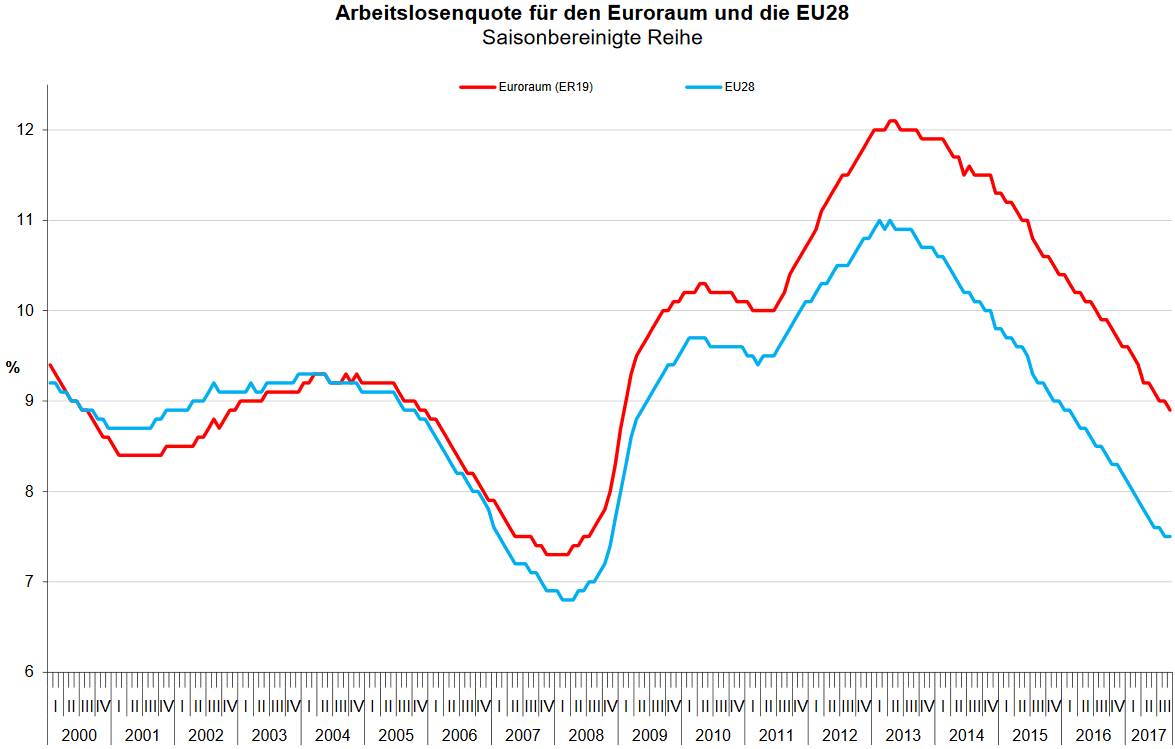

Entsprechend verbessern sich auch die Arbeitslosenzahlen in diesem Zeitraum kontinuierlich weiter (siehe folgende Grafik). Bei nur noch 8,9% lag die saisonbereinigte Arbeitslosenquote des Euroraums im September 2017. Dies ist in erneuter Rückgang im Vergleich zum Vormonat (9,0%) und damit die niedrigste Quote, die seit Januar 2009 im Euroraum gemessen wurde.

(In der EU insgesamt befand sich die Arbeitslosenquote im September 2017 bei 7,5 %. Damit war sie unverändert gegenüber dem Vormonat und weiterhin auf dem niedrigsten Niveau seit November 2008.)

(Quelle: Eurostat)

Da die Arbeitslosigkeit ein nachlaufender Indikator ist, folgt sie brav der positiven Entwicklung beim Wirtschaftswachstum, die sich mit den Frühindikatoren (z.B. Einkaufsmanagerindex) bereits abgezeichnet hatte und demnach auch weiter positiv entwickeln sollte.

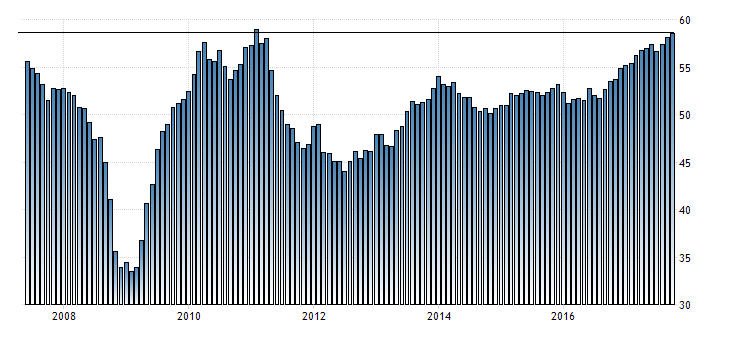

Schließlich erhöhte sich der Markit-Einkaufsmanagerindex für die Eurozone zum Beispiel im Oktober um 0,4 auf 58,5 Punkte und markierte damit den höchsten Wert seit Februar 2011 und den zweithöchsten Stand der vergangenen siebzehn Jahre.

(Quelle: tradingeconomics.com)

Wir erleben also nicht nur in den USA „die schönste aller Börsenwelten“ - womit ein perfektes wirtschaftliches Umfeld gemeint ist. Es ist daher kaum überraschend, dass nach der US-Notenbank auch die Europäische Zentralbank (EZB) jüngst erneut ihre expansive Geldpolitik etwas zurückfährt.

Die Inflation macht was sie will

Nur die Inflation bereitet den Notenbanken noch schlaflose Nächte. Nach vorläufigen Schätzungen im Oktober sank diese im Euroraum auf 1,4%, gegenüber 1,5 % im September. Die Lücke bis zum 2% Ziel der EZB wird nach diesem Rückgang wieder etwas größer. Die Prognose der EZB, wonach die Inflation in diesem Jahr insgesamt 1,5 % erreichen soll, erhärtet sich damit. Zumal dies auch eine weitere Erklärung für die jüngste Entscheidung, das Anleihenkaufprogramm in 2018 fortzuführen, ist.

Etwas besser sieht es da in den USA aus. Hier stieg die Inflation im September auf 2,2 %, von 1,9% im August. Doch die Jahresteuerung blieb in der Kernrate mit 1,7 % weiterhin auf dem Vormonatswert. Einen Grund dafür beschrieb ich am vergangenen Mittwoch: die geringe Lohndynamik.

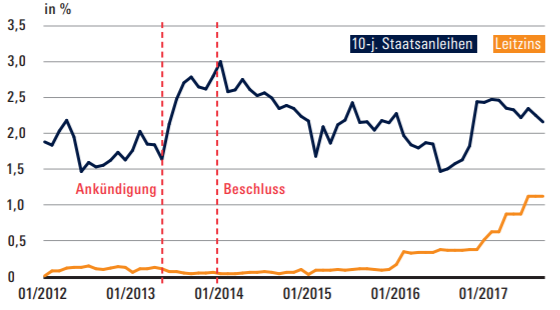

Trotz dessen sollte es bei der Preisentwicklung genügend Raum geben, um eine Zinsanhebung der US-Notenbank im Dezember zu ermöglichen. Vor allem, da man keinen echten Effekt auf die Preise durch die bisherigen Zinsanhebungen sehen konnte. So tendieren die Renditen der 10-jährigen US-Staatsanleihen trotz einiger Leitzinsanhebungen der Fed lediglich seitwärts, wie im Chart vom DWS Investments zusehen ist.

(Grafikquelle: DWSactive)

Die Fed kann daher im Dezember gefahrlos den nächsten Zinsschritt vornehmen.

Bewertung Aktien gegen Anleihen

Diese kontinuierliche und zum Teil vorhersehbare Entwicklung ist für die Aktienmärkte extrem positiv. Und so könnte es bei einem kleinen Rücksetzer vergangene Woche bleiben und die nächsten Allzeithochs schon auf uns warten. Zumal Aktien aufgrund ihren aktuellen Dividendenrenditen und trotz relativ hoher Bewertung immer noch eine attraktive Alternative zu den niedrigeren Anleiherenditen darstellen. So oder so sollte man sich also mit dem Aktienmarkt auseinander setzen.

Allerdings ist in den USA der Bewertungsunterschied zwischen Aktien und Anleihen, gemessen an den (Dividenden-)Renditen, schon relativ gering. Und unter dem schwelenden Risiko einer größeren Gegenbewegung nach den völlig überhitzen Aufwärtstrends, scheint eine leicht geringere Anleiherendite die bessere Option zu sein. - Sie merken schon: Wie ich es auch drehe und wende - für US-Aktien kann ich mich derzeit einfach nicht mehr begeistern.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)