Die Ruhe vor dem Sturm

Sehr verehrte Leserinnen und Leser,

obwohl diese Woche eine feiertagsbedingt verkürzte Woche an den (US-)Märkten ist, könnte es trotzdem spannend werden. Die Stichworte dazu sind: Halbjahresende, Arbeitsmarktbericht und Quartalsberichtssaison. Aber der Reihe nach.

Zwischen Feiertagsruhe und Window Dressing

Am 4. Juli begehen die USA bekanntlich ihren Nationalfeiertag. Dazu erhalten Bürger und Börsen einen freien Tag, auch wenn der eigentliche Feiertag – wie diesmal – auf das Wochenende fällt. In diesem Jahr ist daher der Tag zuvor, also Freitag, 3. Juli, frei. Dann bleiben auch die US-Börsen geschlossen. Und wie immer bei solchen Gelegenheiten kann man an den Börsen mit einer gewissen vorfeiertäglichen Ruhe rechnen.

Allerdings stehen zuvor noch wichtige Termine auf dem Programm, die wiederum für den einen oder anderen Kursausschlag gut sind. Da ist zunächst das Halbjahresende heute am 30.06. Nach jüngsten Umfragen unter institutionellen Investoren haben viele Fondsmanager die Erholungsrally verpasst, weil sie nur mit einer kleinen Bärenmarktrally gerechnet haben. Ein neues Allzeithoch beim NASDAQ 100 oberhalb von 10.000 Punkten hatten jedenfalls die wenigsten auf dem Schirm.

Und so laufen sie nun den Kursen hinterher. Zu bestimmten Stichtagen – und das Halbjahresende ist einer der wichtigsten davon – versuchen sie, durch Window Dressing ihre Bilanz aufzuhübschen, und zwar indem sie die Überflieger der jüngsten Zeit kurz vor dem Stichtag ins Portfolio nehmen. Und genau dieses Verhalten könnte sich zuletzt in den Kursen niedergeschlagen haben (siehe folgender Chart):

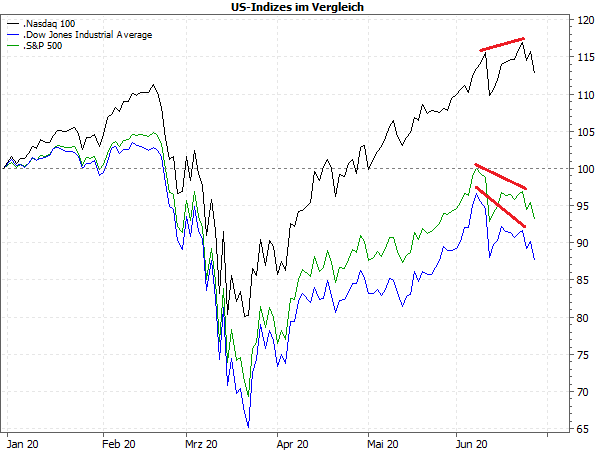

(Quelle: MarketMaker)

Folgt der NASDAQ 100 bald den anderen US-Indizes?

Besonders stark sind bekanntlich die Technologiewerte, z.B. des NASDAQ 100, gestiegen. Und ausgerechnet dieser Index hat in der Vorwoche ein neues Allzeithoch markiert – während S&P 500 (dessen Marktkapitalisierung zu rund 27,5 % von Technologiewerten bestimmt wird) schon ein tieferes Hoch bildete – genauso wie der Dow Jones.

Es besteht also eine Divergenz der Kursverläufe von NASDAQ 100 und den anderen US-Indizes – und diese könnte eben durch das Window Dressing zum Halbjahresende bedingt sein. Wenn dann ab Juli die Wirkung des Window Dressing aufhört, könnte der NASDAQ 100 den anderen beiden Indizes folgen…

Das heißt aber noch nicht, dass dann die Aktienmärkte zwangsläufig den Rückwärtsgang einlegen. Ausschlaggebend dürften die Ergebnisse der bevorstehenden Quartalsberichtssaison werden. Dabei geht es darum, ob die positiven Erwartungen der Anleger und Analysten zumindest halbwegs bestätigt werden oder nicht.

Auf welche Gewinnschätzungen die Anleger schauen

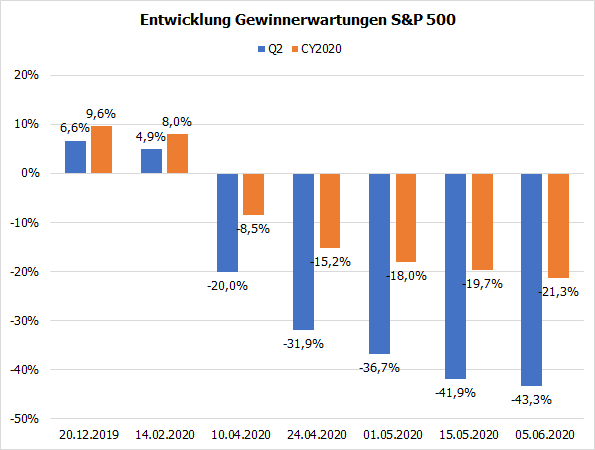

Nun werden Sie fragen: Welche positiven Erwartungen? Sven Weisenhaus hatte doch in den vergangenen Monaten mehrfach berichtet, dass die Gewinnerwartungen reduziert wurden! Richtig, und diese Abwärtskorrekturen habe ich nochmals in folgender Grafik zusammengefasst:

(Quelle: Factset)

Sicherlich, wenn man auf diesen Verlauf schaut, besteht zu Optimismus kein Anlass. Aber die Anleger schauen mit Sicherheit auf folgende Grafik:

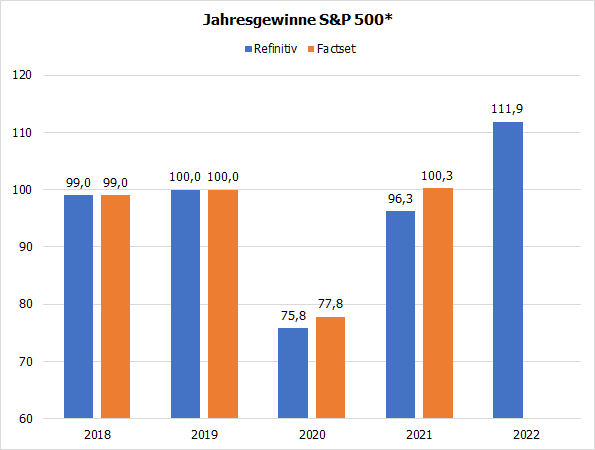

(Quelle: Factset; * normierte Gewinne bzw. Gewinne pro „Aktie“: 2019 = 100; ab 2020 Schätzwerte)

Danach sollen die Gewinne im kommenden Jahr schon wieder auf dem Niveau von 2019 liegen – und danach wieder/weiter steigen. Und in der Quartalsberichtssaison dürfte es vor allen darum gehen, ob die Unternehmen diese Hoffnung vor allem durch ihre Ausblicke stützen. (Die Ergebnisse dürften denkbar schlecht ausfallen, denn das 2. Quartal 2020 gilt als Tiefpunkt des Wirtschaftseinbruchs in der Pandemie.)

Prognosen sind derzeit Mangelware

Das Problem ist nur: Kaum ein Unternehmen traut sich mit Prognosen aus der Deckung. Der Datenanbieter Factset beklagt, dass derzeit weniger als die Hälfte der Unternehmen als sonst üblich überhaupt einen konkreten Ausblick geben. Und tendenziell sind das auch eher Unternehmen, die optimistisch sind (oder sein können). Mit Negativem rücken die Firmen nicht so gern raus. Die Pandemie ist zudem ein guter Anlass, um schlechte Ergebnisse zu entschuldigen…

Die Anleger müssen also in den bevorstehenden Wochen der Berichtssaison noch mehr als bisher zwischen den Zeilen lesen. Das könnte zu einigen turbulenten Kursausschlägen führen – je nachdem, welche Interpretation gerade die Oberhand gewinnt. Und die Investoren könnten versucht sein, in dieser undurchsichtigen Phase und vor der Sommerpause (die in den USA traditionell am 4. Juli beginnt und de facto bis zum Labor Day Anfang September anhält) Gewinne mitzunehmen.

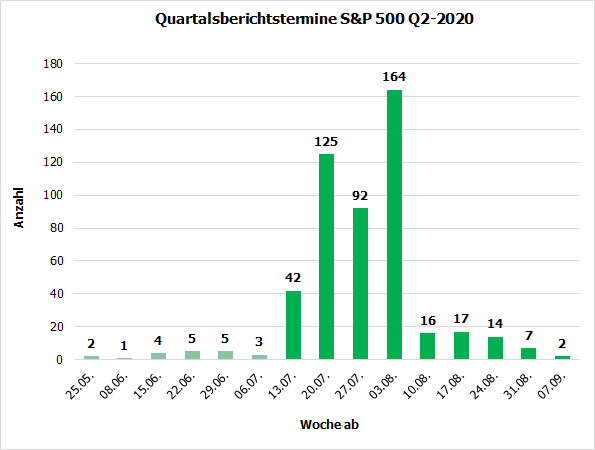

So richtig Fahrt nimmt die Berichtssaison allerdings erst Mitte Juli auf (siehe folgende Übersicht). Bis dahin könnten die Kurse noch seitwärts/abwärts in ihren begonnenen Konsolidierungsformationen dümpeln.

(Quelle: ZIR)

Welche Konjunkturdaten die Kurse in dieser Woche bewegen könnten

In der Zwischenzeit sind diverse Konjunkturdaten für neue Bewegungen an den Märkten gut. Am wichtigsten davon dürfte sicherlich der US-Arbeitsmarktbericht am Donnerstag sein. Nach dem (positivem) Paukenschlag im Juni (siehe Börse-Intern vom 05.06.2020) erwarten die Analysten einen weiteren Abbau der Arbeitslosigkeit, und zwar um ganze 3 Millionen Personen (nach gut 2,5 Millionen im Juni). Die Arbeitslosenquote soll dadurch von 13,3 % auf 12,3 % sinken (was aber immer noch ein historisch hoher Wert wäre).

Allerdings muss es nicht zwangsläufig einen Kurssturz geben, wenn sich dieser Optimismus nicht bestätigt. Für diesen Fall können sich politische Beobachter in den USA vorstellen, dass die US-Regierung und der republikanisch dominierte Senat ein weiteres, umfassendes Entlastungsgesetz zur Bekämpfung der Pandemie verabschieden.

Eine gewisse Aufmerksamkeit dürften auch die ISM-Einkaufsmanagerindizes für Mai erhalten. Die Tendenz ist dabei klar und schon durch die Werte von IHS Markit vorgegeben: Es sollte eine deutliche Erholung von den jüngsten Tiefstwerten geben. Für das verarbeitende Gewerbe in den USA gibt es die Ergebnisse bereits am Donnerstag, also vor dem langen Feiertagswochenende, für den wichtigeren Dienstleistungssektor erst am Montag der kommenden Woche, also danach.

Was sonst noch wichtig werden könnte

Weniger bedeutsam dürfte dagegen heute die Anhörung von Fed-Chef Powell und Finanzminister Mnuchin vor dem US-Kongress sein. Beobachter erwarten zwar einen umfassenden Überblick zu Wirtschaftslage und Geldpolitik, aber die entscheidenden Punkte sind seit der jüngsten Fed-Sitzung und Powells Rede von Mitte Juni bekannt (siehe Börse-Intern vom 17.06.2020). Daher sollte auch das Fed-Protokoll, das am Mittwoch veröffentlicht wird, keine Überraschungen bereithalten.

Wichtiger könnte dagegen die Bloomberg-Umfrage zur OPEC-Rohölproduktion für Juni sein, deren Ergebnisse ebenfalls am Mittwoch veröffentlicht werden. Die dürfte nicht nur unmittelbare Wirkung auf den Ölpreis haben, sondern könnte auch ein wichtiges Konjunktursignal geben und damit die Aktienmärkte beeinflussen.

Sie sehen also, selbst in dieser „kurzen“ Woche sind einige Termine versteckt, durch die Hektik an den Märkten aufkommen kann. Und falls es doch zu einer vorfeiertäglichen Ruhe an den Börsen kommt, könnte es mit Blick auf die bald in Fahrt kommende Quartalsberichtssaison womöglich die Ruhe vor dem Sturm sein.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)