Die fehlende Vorreiterrolle des NASDAQ 100 als Warnzeichen

Sehr geehrte Leserinnen und Leser,

seit den Tiefs im Februar haussierten die US-Indizes kräftig. Nahezu ohne Unterbrechung steige sie an. Dadurch schalteten viele klassische charttechnische Indikatoren erneut in den Bullenmodus. Es bleibt aber noch ein wichtiges Warnzeichen: Immer noch hinkt der NASDAQ 100 seinen „großen“ Brüdern S&P 500 und Dow Jones hinterher. Bevor ein neuer Bullenmarkt ausgerufen werden kann, muss sich das aber ändern.

Der NASDAQ 100 läuft den anderen Indizes hinterher

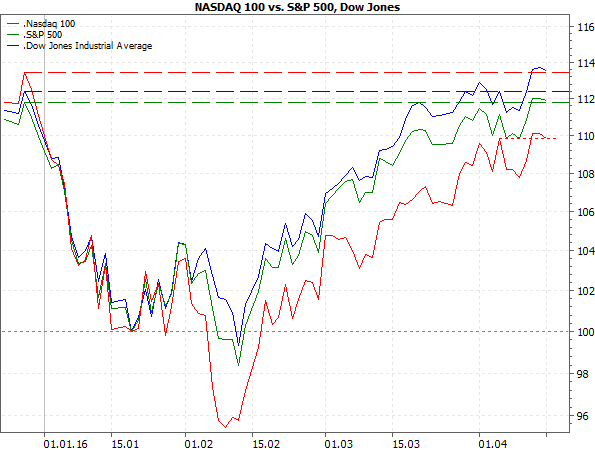

Betrachten wir zunächst die aktuelle Lage. Es sieht auf den ersten Blick gar nicht so schlecht aus: Der S&P 500 und der Dow Jones legten seit den Tiefs im Februar um 15,34 % bzw. 15,86 % zu. Auf sogar 17,51 % kommt sogar der NASDAQ 100. Im Gegensatz zu S&P 500 und Dow Jones schaffte es der NASDAQ 100 allerdings noch nicht, sein Hoch von Ende Dezember zu erreichen bzw. zu überwinden (siehe Chart).

Quelle: MarketMaker

Sie sehen, dass der S&P 500 (grüne Kurve) und der Dow Jones (blaue Kurve) ihr entsprechendes Niveau vor dem Einbruch vom Jahresanfang kürzlich wieder erreicht haben, während der NASDAQ 100 (rote Kurve) davon noch ein gutes Stück entfernt ist (siehe gestrichelte farbige Linien). Außerdem konnten S&P 500 und Dow Jones in der vergangenen Woche ihre bisherigen Verlaufshochs klar überwinden, während der NASDAQ 100 immer noch an seinem jüngsten Hoch klebt (siehe punktierte rote Linie).

Dabei sah es zunächst sehr gut aus für den NASDAQ 100: Er markierte sein Februar-Tief zwei Handelstage vor den anderen beiden Indizes und legte in den Tagen danach kräftig zu, wobei er seinen stärkeren Rückfall zuvor nahezu aufholte. Diese anfängliche Stärke verpuffte inzwischen jedoch.

Die aktuelle Schwäche des NASDAQ 100 ist sehr ungewöhnlich

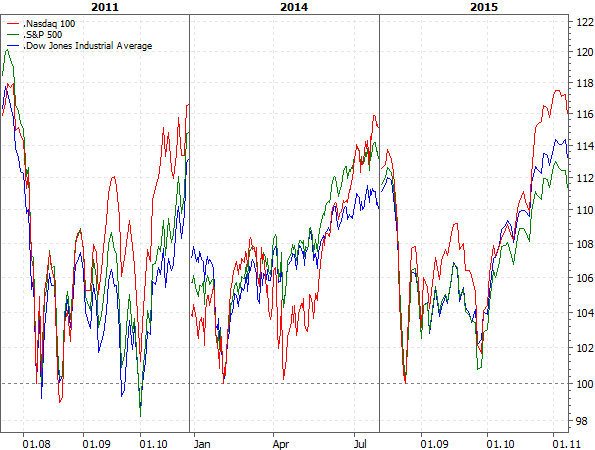

Das ist höchst ungewöhnlich, denn normalerweise hat der NASDAQ 100 eine ganz klare Vorlauffunktion zu den anderen Indizes bzw. „überholt“ diese relativ schnell. Das zeigen die folgenden Beispiele markanter Einbrüche in der Rally seit 2009:

Quelle: MarketMaker

Gegenüber der oben gezeigten aktuellen Situation ist hier ganz klar zu erkennen, dass der NASDAQ 100 stets einen dynamischeren Anstieg zeigt als der Gesamtmarkt – selbst wenn er wie 2014 zwischenzeitlich noch ein deutlich niedrigeres (relatives) Tief ausbildet. Letzteres war ja auch in diesem Jahr der Fall…

Diese Vorlauffunktion des NASDAQ 100 ist dermaßen typisch, dass es bereits seit Jahren diverse Tradingstrategien dafür gibt! (In der Literatur konnte ich sogar ein Beispiel finden, das schon 1995 versuchte, daraus Kapital zu schlagen.)

Dementsprechend brisant erscheint es, dass ausgerechnet bei dem jüngsten starken und bullish erscheinenden Anstieg in den USA der NASDAQ 100 dermaßen schwach bleibt. Das verwundert umso mehr, als dem S&P 500 nur noch mickrige 2,6 % bis zu seinem Allzeithoch fehlen. Wann, wenn nicht jetzt, sollten die Bullen Morgenluft wittern und bei Aktien beherzt zugreifen?

Die Hintergründe für die Vorreiterrolle des NASDAQ 100

Damit kommen wir zu den fundamentalen, besser gesagt, stimmungstechnischen Hintergründen für diese typische Stärke des NASDAQ 100. Bekanntlich ist der NASDAQ 100 der Technologieindex an der Wall Street. Technologiewerte gelten als riskant, weil sie auf neue Technologien setzen, die zwar im Erfolgsfall hohes Potenzial haben, aber im Fall eines Misserfolgs auch ins Bodenlose stürzen können.

Wenn also die Börsianer in der Baisse kalte Füße kriegen, sind vor allem „sichere“ Werte gefragt – vor allem Staatsanleihen, aber auch defensive Aktien, z.B. aus der Nahrungsmittelbranche, dem Gesundheitssektor oder Versorger, deren Geschäfte auch in Krisenzeiten nahezu ohne Einbußen weiterlaufen. Riskante Technologiewerte werden dagegen in einer solchen Marktphase abgestoßen.

Diese Technologiewerte sind dann in der folgenden Erholungsphase besonders stark unterbewertet. Folglich bieten sie später das größte Kurspotenzial. Wenn also Technologiewerte wieder kräftig steigen und sogar besser als der Gesamtmarkt laufen, dann ist das ein sicheres Zeichen dafür, dass der Optimismus an die Börse zurückgekehrt ist und die Anleger wieder risikobereiter sind. Dann ist in der Regel der Einbruch oder die Baisse beendet.

Der Vergleich zu 2000 und 2007

Wie schon gesagt, dieses Muster ist sehr typisch und faktisch in jedem Einbruch zu beobachten (einfach, weil es eigentlich ständig Trader oder Spekulanten gibt, die an einem Tief schon das Ende einer Schwäche erwarten). Ich hatte daher echte Schwierigkeiten, gegenteilige Beispiele zu finden. Natürlich war dies im Jahr 2000 beim Platzen der Internet-Blase der Fall. Allerdings zog sich dieser Prozess damals über Monate hin, wobei der NASDAQ 100 zwischenzeitlich immer mal wieder zu einem Zwischenspurt ansetzte, bevor er dann ab November 2000 endgültig einbrach.

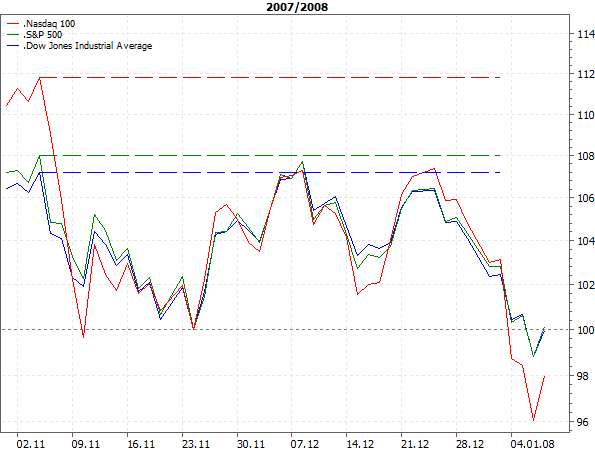

Recht ähnlich zur aktuellen Situation ist hingegen der Verlauf von 2007/08 (siehe folgender Chart):

Quelle: MarketMaker

Auch damals wie heute zeigte der NASDAQ 100 keine Dynamik gegenüber den anderen Indizes, sondern schwang im Einklang mit ihnen – bis er schließlich ab Anfang 2008 plötzlich eine stärkere Abwärtsdynamik entwickelte.

Eine neue Baisse ist keine ausgemachte Sache!

Und noch ein Detail stimmt mit der aktuellen Entwicklung überein: Auch 2007 schaffte es der NASDAQ 100 nicht, sein Niveau vor dem ersten größeren Kursrutsch vor der Baisse zurückzuerobern. Lediglich dem Dow Jones gelang dies, der S&P 500 schaffte es immerhin beinahe.

Bedeutet dieser Vergleich nun, dass es zwingend zu einem ähnlichen Verlauf wie 2008 kommt? Natürlich nicht! Der NASDAQ 100 kann jederzeit wieder zu alter Stärke zurückfinden. Zudem sind die Indizes – anders als 2008 – inzwischen sehr weit von ihren jüngsten Tiefs entfernt und haben dadurch mittlerweile eine Reihe belastbarer Unterstützungen im Rücken.

Aber der NASDAQ 100 muss spätestens nach der nächsten Konsolidierung seiner Vorläuferrolle wieder gerecht werden, sonst könnte es eng werden. Sie sollten daher in den kommenden Wochen dem NASDAQ 100 wieder etwas mehr Aufmerksamkeit schenken als sonst.

Mit besten Grüßen,

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)