Der Dow Jones nach der Target-Trend-Methode

Sehr verehrte Leserinnen und Leser,

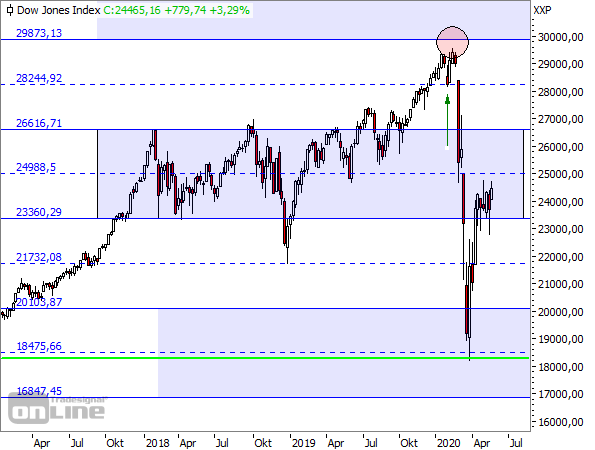

der altehrwürdige Dow Jones Index gilt trotz einiger Mängel immer noch als wichtiges Marktbarometer für die US- und Weltbörsen. Wir werfen daher heute einen Blick auf diesen Index aus Sicht unserer Target-Trend-Methode (TTM).

Der Dow Jones vor dem Corona-Crash

Bis zum Beginn des Corona-Crashs hielt sich der Dow Jones nahezu perfekt an seine TTM-Strukturen, was insbesondere an den Rechtecken zu sehen ist (auf die ich mich im folgenden Wochenchart aus Gründen der Übersichtlichkeit beschränke):

Noch Anfang Februar bestätigte er z.B. eine Rechteckmittellinie durch eine bullishe Umkehr (siehe Pfeil) und lief dann regelgerecht in Richtung der oberen Rechteckkante. Dabei kam es dann auch erwartungsgemäß zu einem neuen Hoch.

Die einsetzende Corona-Krise beendete aber die Aufwärtsbewegung und leitete den bekannten Crash ein. Es gab zwar ein Warnsignal, weil der Kurs eben nicht mehr die Rechteckkante erreichte (roter Kreis), aber dessen Vorwarnzeit war viel zu kurz, um auf die bevorstehende Trendwende aufmerksam zu machen.

Paradigmenwechsel durch die Corona-Pandemie

Im Crash traf der Kurs die Rechteckkanten deutlich seltener. Das ist völlig normal, denn bei sehr dynamischen Bewegungen – egal in welche Richtung – sind „Überschwinger“ an der Tagesordnung. Aber auch in der folgenden (ruhigeren) Erholung ließ die „Trefferquote“ des Dow Jones mit den Rechtecken zu wünschen übrig.

Bei starken Kursbewegungen oder auch großen Kurslücken kommt es aber immer wieder vor, dass die bisherigen TTM-Strukturen ihre Relevanz verlieren. Schließlich gab es einschneidende Ereignisse, die mitunter die Spielregeln komplett ändern. Die Corona-Pandemie darf man wohl als ein solches Ereignis ansehen. In der Target-Trend-Methode nennen wir dies einen Paradigmenwechsel.

Die neuen TTM-Rechtecke

Man muss sich dann also auf die Suche nach alternativen Strukturen machen. Für die Rechtecke erschien mir die folgende Aufteilung am passendsten (auch hier wieder im Wochenchart):

Die Rechtecke sind nun deutlich größer. Sie haben auch vor dem Corona-Crash eine gewisse Relevanz, fangen aber vor allem die Kursbewegungen im Crash und danach besser ein. Und aus dem Nichterreichen des blauen Rechtecks ist nun ein mehrfaches Fehlsignal an einer neuen Rechteckmittellinie geworden (siehe blauer Kreis).

Die hohe Relevanz der neuen Rechtecke sieht man natürlich vor allem im folgenden Tageschart sehr gut (gelbe Kreise):

Wie die aktuelle Lage zu bewerten ist

Charttechnisch befindet sich der Dow Jones aktuell in einer Seitwärtskonsolidierung, die der recht stürmischen Erholung seit dem Tief im März inzwischen folgte. Die Oberkante dieser Seitwärtsbewegung ist durch die Mittellinie bei 24.786 Punkten recht klar bestimmt, die Unterkante kann man vorerst an der grünen Linie knapp unterhalb von 23.000 Punkten sehen.

Aus zyklischer Sicht könnte diese Seitwärtsbewegung noch bis Anfang Juni weitergehen – wenn sie exakt so viele Handelstage absolviert, wie die vorangegangene Aufwärtsbewegung (und zwar 26; siehe blaugrüne Strecken). Die Chance auf eine (prinzipiell ebenfalls mögliche) frühe Fortsetzung des Anstiegs (nach etwa der halben Dauer der Erholung seit März) hat der Dow Jones allerdings schon verstreichen lassen.

Aus Sicht der Target-Trend-Methode ist aber dennoch mit einem Ausbruch nach oben in den nächsten Tagen zu rechnen, denn es gab zuletzt zwei (leichte) bullishe Signale beim jüngsten Rücksetzer Mitte Mai (siehe grüne Ellipse).

Zwei kleine bullishe Signale

Mit diesem Rücksetzer bestätigte der Kurs zum einen die strichpunktierte Parallellinie des vorherigen blauen Aufwärtstrends nahezu punktgenau. Damit sollte dieser Trend zunächst fortgesetzt werden. Spätestens nach dem nächsten Kontakt mit dieser strichpunktierten Linie im Lauf der aktuellen Seitwärtsbewegung sollte ein dynamischer Aufwärtsimpuls folgen, der den Kurs über die jüngsten Hochs katapultiert.

Zum anderen ging dieser Rücksetzer nicht ganz zurück an die Rechteckkante bei 22.595 Punkten, was auf einen (leichten) Vorteil für die Bullen hinweist. Dieser muss natürlich bestätigt werden – am besten durch das zuvor beschriebene Ausbruchsszenario.

Was gegen das Bullen-Szenario spricht

Gegen diese bullishe Variante spricht natürlich die fundamentale Lage und die hohe Bewertung von Aktien, insbesondere in den USA. Darauf hat Sven Weisenhaus in jüngster Zeit mehrfach hingewiesen. Charttechnisch drückt sich dies dadurch aus, dass durch die jüngsten drei Hochs an der violetten Mittellinie ein starker kurzfristiger Widerstand entstanden ist, der nicht so leicht zu knacken ist.

Zudem verlaufen knapp oberhalb dieser Mittellinie auch eine Mittellinie der alten (blauen) Rechtecke bei 24.988,50 Punkten (siehe auch oberster Chart), eine größere Kurslücke des März-Crashs, in der auch noch das wichtige 61,8%-Niveau des Einbruchs liegt, und natürlich die „runde“ 25.000-Punkte-Marke.

Die neuralgischen Marken und wie es danach weitergeht

Vor den Bullen türmen sich also hohe Hindernisse auf – auch das könnte ein Grund dafür sein, dass die Seitwärtsbewegung bislang anhält und womöglich auch noch eine Zeitlang weitergeht.

Aus Sicht der Target-Trend-Methode ist die Fortsetzung der Kursbewegungen zwischen der Mittellinie bei 24.786 Punkten und der Rechteckkante bei 22.595 Punkten bedeutungslos. Spannend wird es erst wieder, wenn der Dow Jones eine dieser beiden Marken nach oben bzw. unten überschreitet (wobei beim Ausbruch nach oben noch die zuvor genannten Hürden übersprungen werden müssen).

Im ersten Fall sollte der Kurs dann weiter bis zur nächsten Rechteckkante bei knapp 27.000 Punkten laufen, im zweiten Fall mindestens zurück an die nächste Mittellinie bei rund 20.400 Punkten fallen.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)