DAX: Das Update zum großen Verfallstag

Sehr verehrte Leserinnen und Leser,

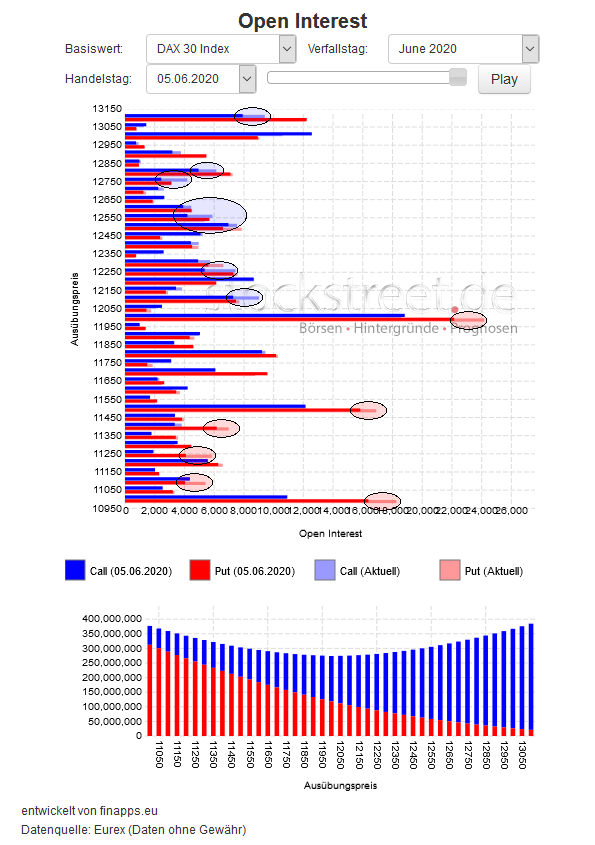

aus Sicht der Verfallstagspositionierungen hat sich an der Konstellation im DAX für den großen Verfallstermin am Freitag dieser Woche kaum etwas geändert (siehe folgende Grafik).

Keine wesentlichen Änderungen der Verfallstagspositionierung

Man erkennt zwar einen Netto-Aufbau sowohl von Call- (siehe blaue Ellipsen) als auch Put-Positionen (siehe rote Ellipsen), aber insgesamt sind die Veränderungen nicht sehr signifikant. Allerdings sind die Kursbereiche, in denen dieser Positionsaufbau erfolgte, recht ausgeprägt: Call-Positionen entstanden vornehmlich über der neuralgischen 12.000-Punkte-Marke, Put-Positionen darunter. Unter dem Strich hat sich damit am Kursziel zum Verfallstermin (12.000 Punkte; siehe Minimum der „Schüsselkurve“ unten in der Grafik) nichts geändert.

Allerdings zeigt sich im Positionsaufbau der vergangenen Tage eine zunehmende Polarisierung der Anleger – sowohl die Bullen als auch die Bären sind von ihren Szenarien weiterhin so überzeugt, dass sie sehr kurzfristig (die Positionen verfallen schließlich in wenigen Tagen!) darauf setzen.

Die Bullen sehen also trotz der bisherigen Übertreibung noch kein Ende der Rally/Erholung und verfallen wieder in das alte Muster, jeden Rücksetzer zu kaufen (Buy on dip). Die Bären sehen die jüngsten Verluste dagegen als Auftakt einer mehr oder weniger großen Korrektur.

Wer hat Recht – Bullen oder Bären?

Wer hat nun Recht? Charttechnisch spricht einiges für das Bären-Szenario, allerdings ist offen, wie viel davon bis zum Verfallstermin noch realisiert wird (siehe folgender Intraday-Chart):

Der DAX hat in der Vorwoche im Rahmen eines recht eindeutigen 5-welligen Abwärtsimpulses korrigiert, der gestern Morgen zu Ende gegangen sein könnte. (Der Chart zeigt den DAX-Future, in dem die vor- und nachbörslichen Bewegungen enthalten sind, wodurch der Ablauf klarer erkennbar wird.) Diesen Impuls habe ich mit den blauen Ziffern markiert.

Wenn diese Annahme korrekt ist, dann wäre damit eine Welle A beendet, der in den kommenden Tagen eine Gegenbewegung B folgen sollte (siehe rote Buchstaben). Dieser schließt sich gewöhnlich eine Welle C an, die im Idealfall die gleiche Ausdehnung hat wie die Welle A (siehe blaues Rechteck). Je nach Stärke der Gegenbewegung B liegt das Kursziel der Welle C zwischen ca. 11.075 und 10.560 Punkten (siehe gestrichelte Prognoselinien).

Das Kursziel zum Verfallstag bleibt gültig

Wie gesagt, wie viel davon bis zum Verfallstag abgespult wird, ist schwer zu sagen. Eine „Norm-Erholung“ könnte gut und gerne – wie im Chart skizziert bis zum Widerstand bei 12.325,50 Punkten oder zumindest dem Hoch der Welle 4 bei 12.175,50 Punkten gehen. Vor dem Hintergrund des nahen Verfallstags und dem entsprechenden Kursziel von 12.000 Punkten könnten die Stillhalter jedoch versuchen, den DAX unter dieser runden Marke zu halten.

Für dieses Szenario sprechen auch die recht ausgedehnten Wellen 3 und 5 der ersten Abwärtsbewegung A. Vor allem die lange Welle 3 ist häufig ein Zeichen für eine starke Abwärtsdynamik und damit eine eher schwächliche Zwischenerholung B.

Es könnte also gut sein, dass der DAX bis zum Verfallstag im Rahmen einer (längeren) Welle B einfach weiter seitwärts/aufwärts dümpelt. Dafür spricht auch, dass die Verfallstagspositionierung, die zwischen 12.000 und 11.500 Punkten – also dem aktuellen Kursbereich des DAX – ein „Loch“ zeigt. In diesem „Loch“ hätten sowohl die Call- als auch die Put-Stillhalter ein akzeptables Abrechnungsniveau erreicht. (Für die Call-Stillhalter beginnen erst ab 12.000 Punkten größere Schmerzen, für die Put-Stillhalter ab 11.500 Punkten.) Daher sind in diesem Kursbereich auch keine Absicherungsmaßnahmen zu erwarten, die den DAX in die eine oder andere Richtung treiben könnten.

Spannend wird es erst nach dem Verfallstag

Für den weiteren Verlauf des DAX könnte der große Juni-Verfallstag jedoch eine Zäsur darstellen – so wie es schon im März war, als der damalige große Verfallstag de facto die Wende nach dem Crash einleitete. Diesmal könnte man natürlich eine bearishe Wende vermuten. Allerdings würde eine einfache Welle C einer solchen Zäsur nicht gerecht, da deren Abwärtspotenzial überschaubar ist (siehe oben).

Allerdings kann die vermeintliche Welle A stets auch eine Welle 1 eines größeren (fünfwelligen) Abwärtsimpulses sein. Dann wäre die vermeintliche Welle B eine 2 und die Welle C eine 3 – der dann noch die Wellen 4 und 5 in Abwärtsrichtung folgen. Eine solche große Abwärtswelle könnte theoretisch wieder weit unter 10.000 Punkten enden (sollte aber nicht das März-Tief erreichen).

Charttechnisch wäre dieses Szenario schwer zu fassen, weil es sich erst offenbaren würde, wenn die vermeintliche Welle C „zu lang“ würde, also bei DAX-Kursen unter 11.000 Punkten. Vielleicht wird man aber auch an einem externen Ereignis erkennen, dass die Stimmung an den Märkten wieder ins Negative schlägt, z.B. an einem neuen Corona-Ausbruch oder einer sehr schwachen Quartalsberichtssaison.

Auch ein bullishes Szenario ist möglich!

Möglich ist aber auch ein bullishes Szenario. Dieses dürfte mit einer sehr kurzen oder komplett entfallenden Welle C eingeleitet werden, z.B. durch einen Fehlausbruch an der Unterkante des Aufwärtstrends oder der grünen Unterstützungszone zwischen ca. 11.340 und 11.500 Punkten. Diese Variante kommt vor allem dann infrage, wenn die im Juli startende Quartalsberichtssaison deutlich besser ausfällt, als bislang befürchtet. Damit dürften sich die Anleger bestätigt sehen, die schon jetzt eine V-Erholung vorweggenommen haben – und die Kurse weiter treiben.

Unter dem Strich dürfte es diesmal also vor allem nach dem Verfallstag wieder so richtig spannend an den Börsen werden…

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)