Darum könnte sich die Talfahrt im EUR/USD bald fortsetzen

Die Aktienmärkte konnten gestern erneut zulegen. Die Kurse werden auch durch die Meldung getrieben, dass eine Einigung im nach wie vor laufenden US-Haushaltsstreit näher gerückt ist. Demokraten und Republikanern hätten eine grundsätzliche Einigung erzielt, Details seien jedoch noch zu klären, hieß es in diversen Medien. Sollte sich Trump aber mit einem ausgehandelten Kompromiss nicht einverstanden erklären, droht am Freitag ein neuerlicher Government Shutdown. Dieser könnte die Wirtschaft der USA dann wieder belasten, wie zuvor schon der „Shutdown“ vom Jahreswechsel 2018/2019, der mit einer Dauer von fünf Wochen der längste in der Geschichte der Vereinigten Staaten war (siehe auch Grafik der Börse-Intern vom 23. Januar). Weil daher noch immer alles offen ist, waren die Kursgewinne an den Aktienmärkten wohl heute auch eher noch moderat.

Schulden der USA vorerst kein Problem

Ob es nun zu einer Einigung im Haushalsstreit kommt oder nicht, die Schulden der USA werden über kurz oder lang fast ungebremst und vorerst mit relativ hohem Tempo weiter steigen. Für die Märkte scheint dies aber derzeit kein akutes Problem zu sein. Und das kann ich durchaus verstehen. Denn für die Börsen waren steigende Schulden in den vergangenen Jahren offensichtlich nur selten und nur in bestimmten Situationen ein Problem. Schließlich kann durch steigende Schulden auch ein höheres Wachstum entstehen. Und das führt wiederum zu höheren Unternehmensgewinnen und damit zu steigenden Aktienkursen. (In der Börse-Intern vom 5. und 6. April 2017 hatte ich diesen Zusammenhang schon einmal ausführlicher beleuchtet, weshalb ich in diesem Zusammenhang die Lektüre dieser beiden Ausgaben noch einmal empfehle.)

Italien auf dem Weg zum neuen Griechenland?

Aber Griechenland hatte vor einigen Jahren eindrucksvoll gezeigt, dass die Märkte durchaus auch in größere Turbulenzen geraten können, wenn die Verschuldung eines Landes aus dem Ruder läuft. Und Italien könnte vielleicht das nächste Griechenland werden.

In der Börse-Intern vom Mittwoch vergangener Woche hatte ich eher beiläufig erwähnt, dass eine Rezession es der Regierung in Rom erschweren wird, die mit der EU-Kommission im Dezember ausgehandelten Haushaltsziele für 2019 einzuhalten. Seitdem bestätigte am Freitag der abermalige Rückgang der Industrieproduktion im Dezember um 0,8 % gegenüber dem Vormonat (November: -1,7 %) die aktuelle Schwäche der italienischen Wirtschaft. Experten erwarten daher bereits, dass sich das geplante Haushaltsdefizit in Italien auf 2,4 % des BIP ausweiten und die Staatsschuldenquote auf 132,4 % ansteigen wird. Kurioser Weise sind dies genau die Werte, die vor den Verhandlungen mit der EU-Kommission eingeplant waren.

Im Hinblick auf die Einhaltung des Euro-Stabilitätspaktes dürfte dies über kurz oder lang nicht nur für neue Konflikte mit der EU-Kommission sorgen, sondern vor allem auch die Bewertung durch die Ratingagenturen weiter negativ beeinflussen.

Anleihenmärkte zeigen bereits wieder erhöhte Nervosität

Die zunehmende Gefahr einer Herabstufung des Kreditratings spiegelt sich bereits in der Renditeentwicklung 10-jähriger italienischer Staatsanleihen wider. Am Freitag stieg die Zinsdifferenz zu Bundesanleihen auf über 2,90 % und damit in die Nähe des 5-Jahreshochs vom vergangenen November. Dieses wurde markiert, als die italienischen Haushaltspläne zuletzt wieder die Märkte nervös machten.

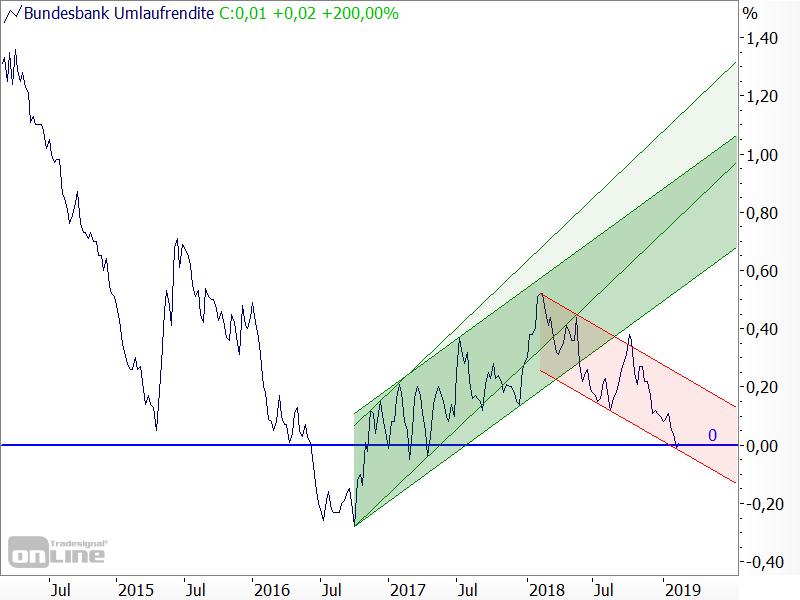

Die Ausweitung des Renditeabstands rührt auch daher, dass sichere Häfen wie Bundesanleihen wegen der zunehmenden Investoren-Sorgen stärker gefragt sind. So ist die Rendite zehnjähriger deutscher Staatsanleihen im Januar auf 0,15 % gefallen, den niedrigsten Stand seit April 2017. Und auch die Umlaufrendite ist schon längst von einem Aufwärtstrend (grün im folgenden Chart) in einen Abwärtstrend (rot) umgeschwenkt und notiert inzwischen wieder bei 0. Dies war ebenfalls im April 2017 zuletzt der Fall.

Euro zeigt sich belastet

Auch in anderen Märkten ist sichtbar, dass die Anleger von den Entwicklungen in Italien aktuell deutlich stärker tangiert sind als vom Haushalt der USA. Das zeigt zum Beispiel ein Blick auf die Kursentwicklung des Euros, der zum Dollar zuletzt nachgegeben hat und sich aktuell aufmacht, seine monatelange Seitwärtstendenz nach unten aufzulösen.

Zwar wurden die Tiefs vom 28. November und 14. Dezember 2018 bei ca. 1,127 USD noch nicht unterschritten und auch das Tief der Bärenfalle vom 13. November 2018 (rote Ellipse) bislang nicht erreicht, doch der Schwung der jüngsten Abwärtsbewegungen war deutlich größer als das vorangegangene Auf und Ab. Und die Tendenz ist seit Anfang 2018 immer noch abwärts gerichtet.

Auch Konjunktur und Geldpolitik sprechen für einen fallenden EUR/USD

In der Börse-Intern vom Mittwoch vergangener Woche hatte ich geschrieben, dass die Notenbanken EZB und Fed derzeit sehr gute Gründe für vorerst unveränderte Leitzinsen haben. Die Zinsdifferenz zwischen Euro- und Dollarraum wird daher auf absehbare Zeit – wahrscheinlich mindestens bis Juni – unverändert bleiben. Für die Kursentwicklung von EUR/USD ergibt sich daraus eine Patt-Situation. Aber wenn sich die Konjunktur in einigen Euro-Ländern bei gleichzeitig steigender Verschuldung verschlechtert, übt dies Druck auf den Euro aus. Und wenn die US-Notenbank Fed – vielleicht im Sommer – vor der EZB die nächste Zinsanhebung vornehmen wird, dann dürfte auch dies den Euro weiter belasten.

Fazit

Die aktuellen Entwicklungen sprechen für einen schwächeren Euro zum US-Dollar. Ob es im aktuellen Anlauf zum bearishen Ausbruch aus der monatelangen Seitwärtstendenz kommen wird, bleibt abzuwarten. Aber mit Blick auf die fundamentalen Entwicklungen sollte es früher oder später noch einmal zu tieferen Notierungen kommen. Daher machen hier Short-Trades mehr Sinn als Long-Positionen. Allerdings erwarte ich dabei nach wie vor nur relativ moderate Kursveränderungen, weil das Schuldenproblem der Italiener noch nicht akut ist und die Geldpolitik von Fed und EZB wohl einige Monate lang unverändert fortgesetzt wird. Wir haben es also beim EUR/USD mit einem Trading-Markt zu tun, bei dem man eher kleinere Kursbewegungen ausnutzen kann.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)