Alles fällt – aber wohin fließt das Geld?

Sehr verehrte Leserinnen und Leser,

nach den Turbulenzen der vergangenen Woche liegen die Nerven offensichtlich schon wieder blank: Manche Analysten überschlagen sich schon wieder mit Horrorszenarien, Leser schreiben besorgte E-Mails. Versuchen wir also, die Lage ganz nüchtern zu betrachten. Die entscheidende Frage dabei ist: Wohin fließt das Geld?

Moderate Korrektur, intakte Marktbreite

Zunächst die Fakten: Die Verluste an den Aktienmärkten sind bisher moderat. Am stärksten verlor bisher der Nasdaq 100 (-4,75 % seit seinem jüngsten Hoch). Aktien befinden sich bisher also bestenfalls in einer Korrektur. Klar, auch der größte Crash fängt mal klein an - mit Verlusten von 4,75 %.

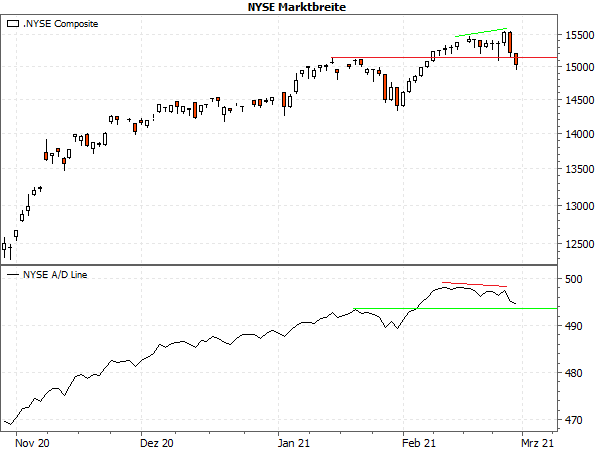

Aber auch andere Indikatoren weisen bisher noch nicht auf einen Crash hin, z.B. die Marktbreite. Der klassische Indikator für die Marktbreite ist die NYSE Advance-Decline-Linie. Sie summiert den täglichen Saldo aus der Anzahl der gestiegenen und gefallenen Aktien an der US Börse NYSE auf. Die entstehende Kurve folgt üblicherweise dem Kursverlauf (siehe folgender Chart).

(Quelle: MarketMaker, Barron's)

Die Signalwirkung der A/D-Linie besteht in (bearishen) Divergenzen und Überlappungen. So sehen wir z.B. kurzfristig, also seit Mitte Februar, steigende Kurse im NYSE Composite, während die A/D-Linie leicht fällt. Das ist ein Warnsignal, das auf einen Rücksetzer oder eine Korrektur hinweisen könnte.

Im Gegensatz dazu ist der Kurs des NYSE Composite bereits unter das Zwischenhoch von Mitte Januar gefallen, die A/D-Linie jedoch noch nicht. Das wiederum ist ein bullishes Signal, dass auf eine nach wie vor anhaltende Stärke der US-Börse hinweist. Unter dem Strich ist also die Lage neutral.

Auch andere Indikatoren signalisieren noch keine Gefahr

Darauf weisen auch andere, ähnliche Marktbreite-Indikatoren hin. Und auch einige Fondsmanager und Vermögensverwalter bestätigten mir, dass sie übergeordnete bearishe Signale bislang nicht ausmachen können. Im Gegenteil: Derzeit weist noch vieles auf einen völlig intakten Bullenmarkt hin.

Das schließt nicht aus, dass wir dennoch eine Korrektur erleben. Doch eine Korrektur ist eine ganz normale Begleiterscheinung in jeder Rally. Sie ist aber keineswegs Anlass für Panik oder umfassende Verkäufe. Wie immer heißt es nun, Ruhe zu bewahren und die Lage sorgfältig zu analysieren.

Bevor es üblicherweise zu einem Bärenmarkt oder auch Crash kommt, erleben die Börsen eine Umverteilungsphase. Dabei werden nicht nur Aktien von den Hartgesottenen zu den Zittrigen umverteilt, sondern die Anleger schichten auch von Aktien in andere Anlageklassen um. Doch genau das ist derzeit überhaupt nicht zu sehen.

Trotzdem: Alles fällt!

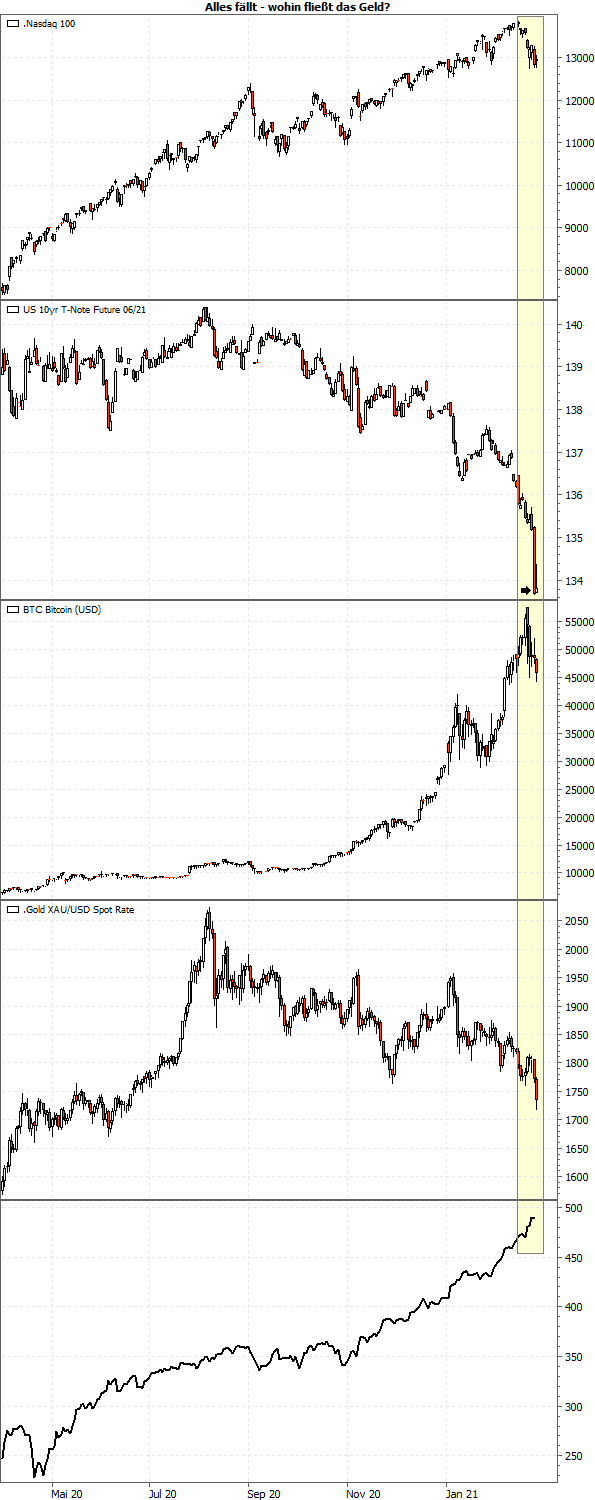

Sven Weisenhaus hat hier schon mehrfach auf die Schwäche von Anleihen hingewiesen, die auf die gestiegenen Renditen am Anleihemarkt zurückzuführen ist. Aber auch die Goldschwäche hält sich seit geraumer Zeit, und zuletzt musste auch Bitcoin einen herben Rückschlag hinnehmen. Beim Blick auf die Charts finden wir also keine Anlageklasse, die davon profitiert hat, dass offenbar überall woanders verkauft wird (siehe folgende Charts).

(Quelle: MarketMaker)

Frappierend dabei ist, dass selbst in der vergangenen Woche, als die Turbulenzen an den Aktienmärkten an Intensität zunahmen, keine andere Anlageklasse profitieren konnte. Die einzige Ausnahme: Rohstoffe (siehe unterster Chart).

Aber der Rohstoffmarkt ist zu klein, um die Summen aufzunehmen, die aus den anderen Märkten abgeflossen sind. Außerdem ist „der Rohstoffmarkt“ kein homogener Markt, sondern besteht aus verschiedenen Einzelmärkten, z.B. Rohöl, Industriemetalle, Agrarrohstoffe, Edelmetalle. Und bei der Detailbetrachtung stellt man fest, dass etliche dieser Märkte in jüngster Zeit ebenfalls gefallen sind, auch wenn die Rohstoffindizes insgesamt weiter gestiegen sind.

Wohin fließt das Geld?

Die spannende Frage ist also: Wohin fließt das ganze Geld, das aus den Märkten zuletzt abgezogen wurde? Die einfache Antwort ist natürlich, dass es in Liquidität geparkt wird. Aber das ist kein Dauerzustand. Über kurz oder lang wird dieses Geld wieder zurück in die Märkte fließen.

Abgesehen davon ist es völlig untypisch, dass große Adressen, die bei den jüngsten Verkäufen ganz offensichtlich beteiligt waren, derart panisch reagieren und ihr Geld massiv abziehen.

Welche Rolle Wertpapierkredite spielen könnten

Eine andere Variante ist die Rückführung der horrenden Wertpapierkredite. Allerdings geschieht das in der Regel nur aufgrund eines konkreten Anlasses. Ein solcher ist an den Märkten allerdings nicht zu sehen - es sei denn, es gibt ein Problem am Anleihemarkt.

Von einer Anleiheblase wird ja schon seit Jahren gesprochen. Und wenn Hedgefonds massiv auf Kredit in Anleihen investiert waren, dann könnten die jüngsten Kursverluste bei Anleihen tatsächlich einige Investoren in die Bredouille gebracht haben. Ein Indiz hierfür ist der ungewöhnlich starke Einbruch bei Anleihen am vergangenen Donnerstag (siehe Pfeil im zweiten Chart oben).

Wenn die Anleger ihre Wertpapierkredite verringern, stellt sich natürlich die Frage nicht, wohin das Geld fließt. Hierbei wird ja kein Geld frei, sondern es werden nur Schulden zurückgeführt. Und weil bei fallenden Kursen – egal ob bei Aktien, Anleihen oder anderswo – die Wertpapierkredite schnell unter Wasser sein können, müssen die betroffenen Anleger schnell Positionen liquidieren – egal welche. Und das kann dann durchaus zu synchron fallenden Kursen bei vielen oder gar allen Anlageklassen führen.

Darauf sollten Sie jetzt achten

Wie gesagt, bisher sind das nur Vermutungen, die von wenigen Indizien gestützt werden. Das Phänomen lässt sich sicher auch anders erklären. Aber selbst, wenn die Wertpapierkredite die Ursache sind, dann könnte es zunächst nur ein vorübergehendes Problem sein. Denn anders als in vielen früheren Fällen, als diese Kredite in kurzer Zeit abgebaut wurden, gibt es aktuell keinen übergeordneten bearishen Anlass, der die begonnene Korrektur zu einem Crash werden lassen könnte – wenn wir mal von der allgemeinen Übertreibung absehen.

Daher besteht nach wie vor die Möglichkeit, dass Anleger, die noch Liquidität haben, die Korrektur nutzen, um zu tieferen Kursen einzusteigen. Das würde zumindest zu einer Beruhigung der Lage beitragen.

Sie sollten daher die verschiedenen Anlageklassen aufmerksamer als sonst im Auge behalten und insbesondere auch darauf achten, wie die Gegenreaktionen ausfallen, die nun zu erwarten sind. Sie werden uns wie immer zeigen, wie stark oder schwach die Märkte sind.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)