Aktienmärkte in der finalen Aufwärtswelle

In den vergangenen Wochen haben wir schon des Öfteren gesehen, dass Aktien, die den hohen Markterwartungen nicht gerecht werden, massiv abgestraft werden. Und aktuell gibt es wieder gehäuft Beispiele dazu: RIB Software hat 23,4 % binnen 12 Handelstagen verloren, Unilever machte -7,8 % binnen 3 Handelstagen, Ceconomy verlor allein vorgestern 11,3 % und Jungheinrich hält mit -26 % allein gestern die rote Laterne.

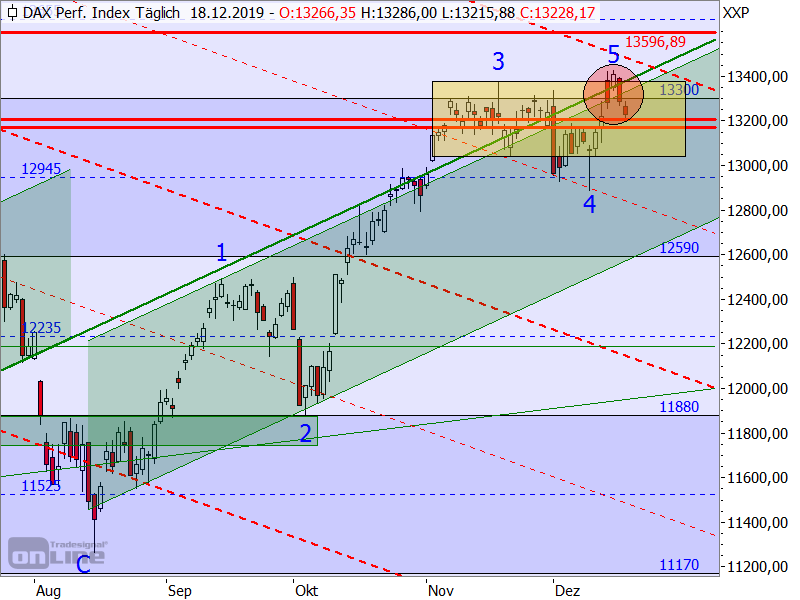

Dass die Anleger sehr nervös sind und ihre Anteile schnell auf den Markt werfen, hängt auch mit der fragilen Situation im DAX zusammen. Denn dem deutschen Leitindex ist es nach wie vor nicht gelungen, nachhaltig aus seiner Seitwärtskonsolidierung auszubrechen (siehe roter Kreis im folgenden Chart). Im Gegenteil: Das Chartbild sieht aktuell sogar relativ bearish aus. Denn vorgestern war der Index, wie schon am vergangenen Freitag, mit einer längeren Abwärtskerze wieder unter die Rechteckgrenze bei 13.300 Punkten zurückgefallen. Und mit der gestrigen Tageskerze folgte dieses Mal, im Gegensatz zum vergangenen Freitag bzw. Montag, keine schnelle Kurserholung.

Ist dies nur die Verfallstags-Schwäche, auf die Torsten Ewert hier am Montag und in der Vorwoche hingewiesen hat oder bahnt sich hier sogar das Ende des Aufwärtstrends an? Sind die aktuellen Einschläge in Einzelaktien erste gravierende Warnsingale für letzteres? Zumal man mit dem Trendhoch vom Montag grundsätzlich eine Welle 5 und somit eine abgeschlossene 5-gliedrige Aufwärtsbewegung zählen kann (blaue Ziffern im Chart). Eine (größere) ABC-Korrektur könnte sich in diesem Szenario nun anschließen.

Es gibt noch eine bullishe Variante

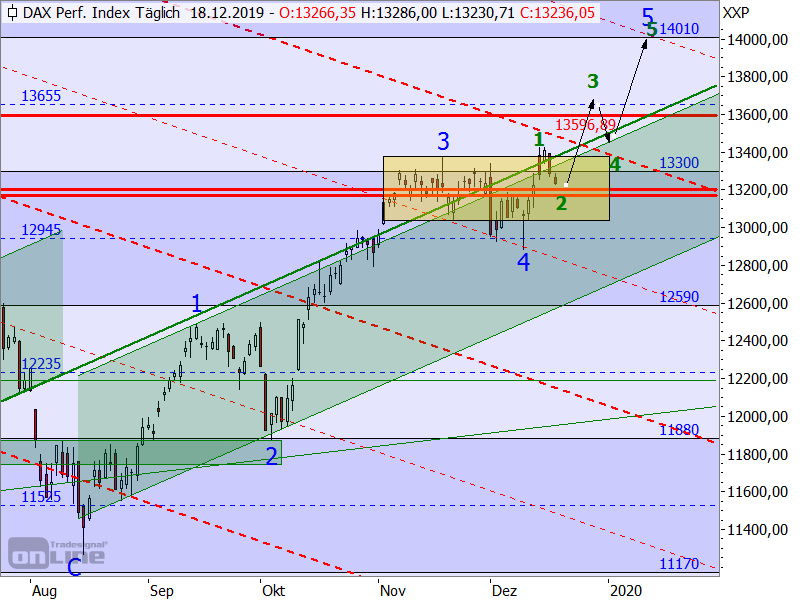

Allerdings wäre die Welle 5 damit sehr kurz ausgefallen. Und daher wäre auch noch eine bullishe Variante denkbar: So könnten wir bislang nur die Unterwelle 1 (grün im folgenden Chart) der Welle 5 (blau) gesehen haben – und mit dem aktuellen Rücksetzer die Unterwelle 2 (grün).

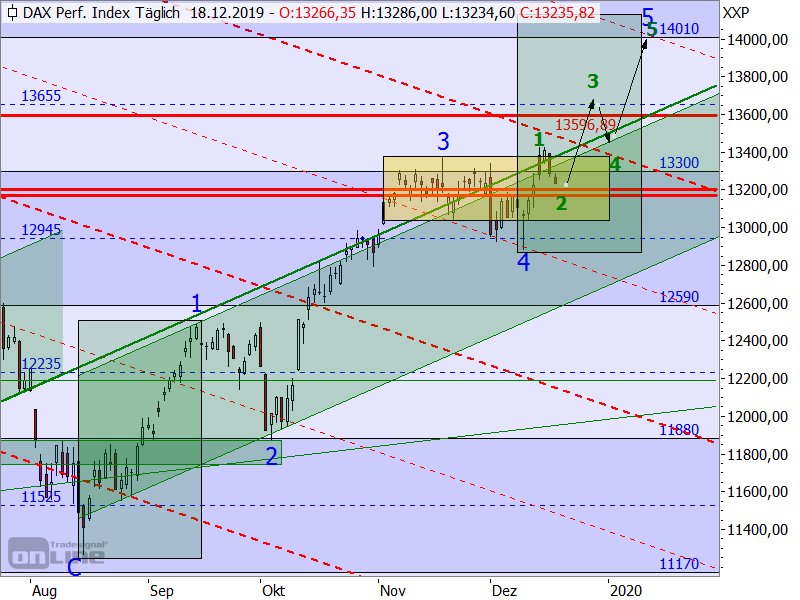

In diesem Fall könnte der DAX derzeit lediglich Schwung holen für den Anstieg in Richtung Allzeithoch – möglicherweise im Rahmen der Unterwelle 3. Da eine solch wichtige Hürde nicht im ersten Anlauf geknackt wird, könnte der DAX im Rahmen der Unterwelle 4 von dieser Hürde – vielleicht nach einem knappen Anstieg darüber – nach unten abprallen. Damit könnte der DAX noch einmal die rot gestrichelte Konsolidierungslinie bedienen und vielleicht sogar den Ausbruch über die 13.300er Rechteckgrenze von oben testen, um dann im Rahmen der Welle 5 ein neues Allzeithoch zu markieren – vielleicht dort, wo sich die nächste (rot gestrichelte) Konsolidierungslinie und die Rechteckgrenze bei 14.100 Punkten schneiden. In diesem Fall hätte die Welle 5 (blau) ein ähnliches Ausmaß wie die Welle 1 (blau, siehe grüne Rechtecke im folgenden Chart).

Allerdings wäre dies das wohl positivste Szenario, welches ich mir aktuell für den DAX vorstellen kann. Und selten laufen die Kurse exakt nach solchen Idealvorstellungen. Zudem stellt sich die Frage, ob man nun in der letzten Phase des Aufwärtstrends noch auf dieses Szenario mit neuen Long-Trades setzen sollte.

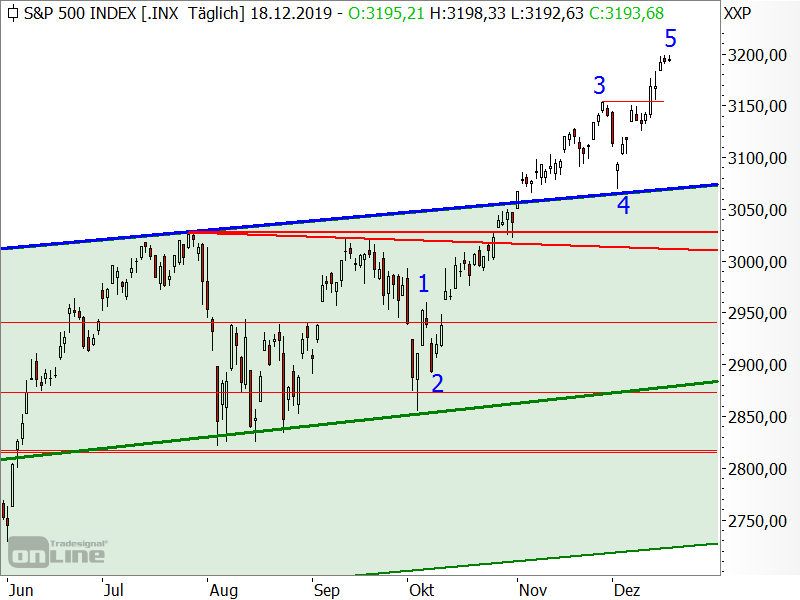

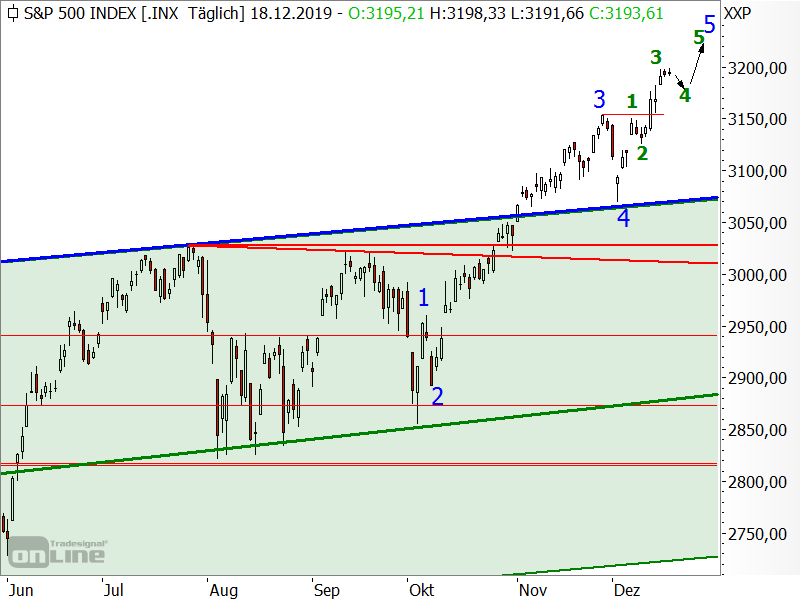

Auch der S&P 500 lässt sich 5-wellig zählen

Zumal sich auch der S&P 500 aktuell 5-gliedrig zählen lässt und damit einer stärkeren (ABC-)Gegenbewegung nahe scheint:

Hier scheint die Welle 5 im Vergleich zur Welle 1 auch keineswegs zu kurz. Allerdings befindet sich der S&P 500 in einer klaren Übertreibung – schließlich hat der Index seit Anfang Oktober binnen nur zwei Monaten satte 12 % zugelegt. Und da weiß man nie, wie lange eine solche Bewegung noch andauern kann. Ein gewisses Restpotential lassen die Elliott-Wellen jedenfalls bei Betrachtung der untergeordneten Wellen auch hier noch erkennen:

Das gespannte Gummi wird zurückschnellen

Ich kann Ihnen natürlich nicht genau vorhersagen, ob sich die Aktienmärkte an eines dieser (Elliott-Wellen-)Szenarien halten werden. Was ich allerdings schon seit einer Weile feststelle, ist, dass Aktienkurse und fundamentale Daten übergeordnet betrachtet längst nicht mehr zueinanderpassen. Die Wirtschaft und die Unternehmensgewinne wachsen deutlich langsamer, weshalb die Kurse der fundamentalen Entwicklung weit vorausgelaufen sind. Wie weit sich das „Gummi“ noch ausdehnt, ist ungewiss. Doch irgendwann wird es sich wieder zusammenziehen. Und je mehr es gespannt wird, desto stärker schnellt es zurück.

Genau diese Reaktion zeigt sich in den oben genannten Aktien. Sobald nur der leiseste Zweifel bei Anlegern bezüglich ihrer Aktien aufkommt, werden diese entsprechend auf den Markt geworfen.

Fazit

Es gibt also derzeit sehr wichtige Hinweise darauf, dass es bald zu einer größeren (ABC-)Korrektur kommen wird. Noch ist die alles entscheidende Frage: WANN? Dabei weiß man eines ganz sicher: Je später die Korrektur kommt, desto größer fällt sie aus. Es ist daher nun nicht mehr die Zeit, groß in den Markt einzusteigen, sondern lediglich noch selektiv auf Trading-Chancen zu setzen und bestehende Positionen mit nachgezogenen Stopps abzusichern. Kommt es zu der Korrektur, kann man zu tieferen Kursen lieber wieder günstig einkaufen.

Fazit: Die oben genannten Aktien sind erste Anzeichen dafür, dass alle guten Nachrichten und Erwartungen in den (teils deutlich überhöhten Kursen) schon eingepreist sind und große Adressen inzwischen höchst abgabefreudig sind, sobald sich schlechte Nachrichten auch nur andeuten. Kleinanleger sind meist die letzten, die diese Entwicklung feststellen. Gehören Sie nicht dazu!

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)