7 Lehren aus 3 Jahren Brexit

Am Sonntag jährte sich die Brexit-Abstimmung im Vereinigten Königreich (von Großbritannien und Nordirland; kurz: UK) zum dritten Mal. Viel ist dazu schon geschrieben worden. Und weil immer noch offen ist, wann und wie der Brexit konkret vollzogen wird und wie es danach im UK weitergeht, wird dieses Thema weiterhin die Medien füllen. Ein Thema kommt dabei aber kaum zur Sprache – nicht einmal in den Finanzmedien: welche Lehren wir Investoren aus dem bisherigen Verlauf des Brexit ziehen können. Daher hier die 7 wichtigsten.

Die Wirtschaft zwischen Prognosen und Realität

Erinnern wir uns: Bereits vor der Brexit-Abstimmung vor drei Jahren erwarteten fast alle einflussreichen Organisationen, viele Ökonomen und Fachleute dramatische Folgen eines Austritts aus der EU für das UK. So veröffentlichte das UK-Finanzministerium im Mai 2016 seine offizielle Projektion für die ökonomischen Folgen einer Zustimmung zum EU-Austritt. Es ging dabei noch nicht einmal um den Austritt selbst, sondern nur um das Abstimmungsergebnis!

Eine Rezession war für diesen Fall eine ausgemachte Sache – die Frage war nur, wie schwerwiegend sie ausfallen würde. Im besten Fall käme es nur zu einem leichten Rückgang von 0,1 % pro Quartal – das aber über mehrere Quartale. Im schlimmsten Fall sollte ein Einbruch um zunächst 1 % erfolgen, der dann auf -0,4 % zurückgeht – allerdings ebenfalls über mehrere Quartale.

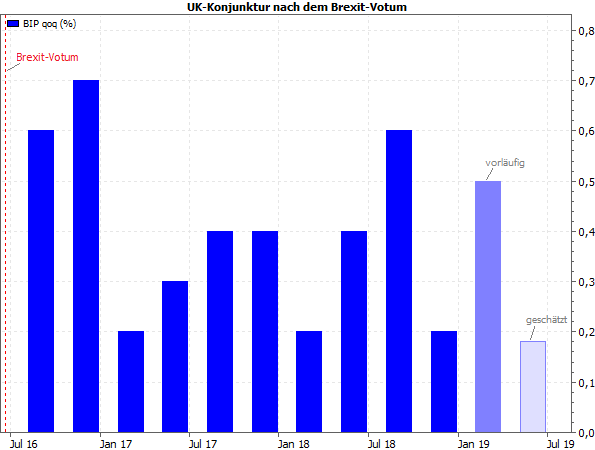

Auch andere Organisationen, wie der IWF und die OECD, prognostizierten Ähnliches. Inzwischen wissen wir, dass es anders kam: In allen 11 Quartalen seit dem Brexit-Votum wuchs die Wirtschaft im UK, wenn auch mitunter nur verhalten (siehe Grafik).

Quellen: U.K. Office for National Statistics, FT, now-casting.com

Warum die Modelle manchmal versagen

Damit lautet die erste Lehre für Investoren: Ungewöhnliche Ereignisse führen häufig zu gänzlich unerwarteten Resultaten. Der Grund dafür ist, dass auch Ökonomen und Politiker der Versuchung erliegen, vermeintlich offensichtliche Trends einfach in die Zukunft fortzuschreiben. Untermauert werden solche Fehlschlüsse häufig von den Rechenmodellen der Ökonomen und anderer Analysten.

Diese Modelle mögen für die bisherigen Verhältnisse gut genug gewesen sein, aber es wird leider zu wenig hinterfragt, ob diese auch in neuen oder extremen Situationen noch gültig sind. Auch die US-Immobilienkrise vor gut 10 Jahren wurde letztlich durch die gedankenlose Anwendung bis dahin tauglicher Modelle ausgelöst (in diesem Fall durch höchste Ratingnoten für eine zunehmende Schwemme immer zweifelhafterer Kreditderivate).

Der Grund dafür, dass solche Modelle nicht mehr funktionieren – und damit die zweite Lehre für Investoren – ist die Anpassungsfähigkeit der Wirtschaft: Was immer auch passiert, „die Wirtschaft“ wird versuchen, sich darauf bestmöglich einzustellen, um sich an die neuen Gegebenheiten anzupassen. Natürlich wird dies nicht jedem Unternehmen gelingen, andere brauchen Zeit, aber letztlich stellt sich die Wirtschaft auf nahezu jede neue Situation ein.

Nach dem Brexit-Votum im Juni 2016 gab es allerdings zunächst eine „Anpassung durch Beharrung“, denn sowohl Wirtschaft als auch Finanzmärkte gingen nach dem anfänglichen Abstimmungsschock eine ganze Zeitlang davon aus, dass es eine „vernünftige“ Lösung für den Brexit geben wird. Erst als diese Variante immer unwahrscheinlicher wurde, wurden diverse, zum Teil durchaus hektische Maßnahmen ergriffen.

Eine merkwürdige Methodik der Wachstumsmessung

Dass diese Umstellung das Wachstum im UK dennoch nicht zum Erliegen gebracht hat, hängt aber auch einfach mit der Methodik der Wachstumsmessung zusammen: Zum Bruttoinlandsprodukt (BIP) werden selbst „sinnlose“ Maßnahmen gezählt. Einziges Kriterium: Jemand muss dafür bezahlen. Und weil für die (zusätzlichen) Brexit-Vorbereitungen auch Arbeitskräfte bezahlt werden mussten, schlugen sich auch solche Maßnahmen auf das „Wachstum“ nieder (obwohl diese Aktionen sicherlich kaum den „Wohlstand“ im UK gesteigert haben).

Für die Unternehmen waren diese Maßnahmen zunächst aber Kosten, welche die Gewinne schmälerten. Während also die Ökonomen überraschend weiteres Wachstum im UK feiern konnten, mussten sich Aktionäre unter Umstände mit niedrigeren Gewinnen ihrer Unternehmen begnügen. Die dritte Lehre für Investoren lautet also: Ein allgemeines Wirtschaftswachstum muss im Einzelfall (!) nicht unbedingt mit einem Gewinnwachstum einhergehen, genauso wenig wie eine allgemeine Wirtschaftsschwäche zwangsläufig mit sinkenden Gewinnen verbunden sein muss. Insbesondere in Sondersituationen wie Brexit und Co. kann diese sonst durchaus allgemeingültige Faustregel außer Kraft gesetzt werden.

Wobei die Ökonomen doch Recht hatten

Eine genauere Analyse der Konjunkturdaten im UK bestätigt allerdings hier und da doch die ursprünglichen Prognosen der Ökonomen. So gingen z.B. die Investitionen der Unternehmen immer mehr zurück. Besonders auffällig war das in den jüngsten Quartalen, als der Brexit-Termin immer näher rückte, aber eine Einigung weiterhin auf sich warten ließ.

Daraus ergibt sich die vierte Lehre für Investoren, die allerdings die Bestätigung einer altbekannten Regel ist: Die Wirtschaft – und mit ihr die Börse – mag keine Unsicherheit. Diese schlägt sich nicht nur negativ auf die Stimmung nieder (was wir derzeit allerorten beim Handelsstreit beobachten), sondern führt auch zu einer allgemeinen Zurückhaltung im Geschäftsleben, vor allem natürlich bei Neuinvestitionen.

Warum kam es dann aber trotzdem nicht zu dem befürchteten Konjunktureinbruch in UK – schließlich war gefühlt das ganze Land monatelang mit nichts anderem als den Brexit-Verhandlungen und -Streitigkeiten beschäftigt? Die Erklärung ist so einfach wie paradox: Genau aus diesem Grund! Denn – und damit kommen wir zur fünften Lehre – Wirtschaft und Börse mögen zwar keine Unsicherheit, aber mindestens genauso gern haben sie (politischen) Stillstand!

Und die britische Politik war ja nun wirklich monatelang ausschließlich mit dem Brexit und sich selbst beschäftigt. (Unangenehme) andere Maßnahmen aus Sicht der Wirtschaft waren in dieser Zeit also nicht zu erwarten. In diesem Vakuum wurden offenbar schwächere Investitionen durch andere Effekte kompensiert.

Worauf Sie bei Wirtschaftsdaten achten sollten

Die Grafik oben zeigt aber noch einen anderen paradoxen (und damit aufschlussreichen) Punkt: Ausgerechnet im ersten Quartal 2019 – also unmittelbar vor dem ursprünglichen Brexit-Termin am 29. März 2019 – gab es ein vergleichsweises starkes Wachstum im UK (+0,5 %). Dabei wäre doch aufgrund der Unsicherheit eine besondere Zurückhaltung der Unternehmen zu erwarten gewesen.

Doch dieses Wachstums ist nicht unbedingt mit einer Stärke der britischen Wirtschaft gleichzusetzen. Denn wie damals auch vielfach in den Medien berichtet wurde, deckten sich im Vorfeld dieses Stichtags sowohl Verbraucher als auch viele Unternehmen mit allerlei Vorräten ein, um einen eventuellen chaotischen Übergang abzufedern. Damit kurbelten sie kurzzeitig die Konjunktur an.

Dieser Effekt trieb das BIP im ersten Quartal nach oben, wird aber nun höchstwahrscheinlich wegfallen. Im zweiten Quartal dürfte also das Wachstum erheblich schwächer gewesen sein – voraussichtlich wird es der geringste Wert seit drei Jahren, vielleicht kommt es sogar auch zu einer Stagnation oder auch einem leichten Rückgang des BIP. Das bestätigt eine weitere altbekannte Regel und die sechste Lehre aus dem Brexit: Fällen Sie niemals aufgrund eines einzelnen Datenwertes Ihr Urteil bzw. schauen Sie zumindest hinter die Zahlen! Gerade für Langfristanleger ist es viel wichtiger, übergeordnete Entwicklungen und Trends zu erkennen und ihnen zu folgen. Einzeldaten führen dabei gerne zu völligen Fehlschlüssen.

Die weitere Prognose für den Brexit-Prozess

Aus dem bisher Gesagten können wir nun eine Prognose wagen, was im Oktober passieren wird, wenn es tatsächlich am 30.10.2019 – dem nächsten Brexit-Termin – zum Austritt des Vereinigten Königreichs aus der EU kommen wird: Wie immer der Brexit am Ende aussehen wird – für die Wirtschaft (und die Börse) wird damit die Phase der Unsicherheit enden. Und das sollte der Wirtschaft erst einmal wieder einen (Erleichterungs-)Schub versetzen.

Denn die siebte und letzte Lehre für Investoren lautet, dass die Wirtschaft klare Rahmenbedingungen – auch wenn sie noch so schlecht sind – jeder Unsicherheit vorzieht. Selbst ein ungeordneter Brexit (auf dessen Folgen man sich dann aber immerhin einstellen kann) wäre also für die Unternehmen besser als eine weitere Verlängerung des Austrittsverfahrens. Sie können dann einfach wieder verlässlicher planen.

Platzt der Knoten noch rechtzeitig?

Die Börse würde natürlich diese Entwicklung wie immer vorwegnehmen, wenn sich eine Lösung abzeichnet. Allerdings müsste die britische Politik dann schon über ihren Schatten springen. Denn vor Ende Juli wird kein Nachfolger für Theresa May feststehen. Danach beginnt überall in Europa die traditionelle parlamentarische Sommerpause, so dass bis zum geplanten Austrittstermin de facto nur noch rund zwei Monate zur Klärung und Einigung bleiben. Und da sich an den Mehrheits- und Meinungsverhältnissen im britischen Parlament formal nichts geändert hat, erscheint es fraglich, ob ein schlichter Personalwechsel an der Regierungsspitze diesen gordischen Knotens dieses Mal durchschlagen wird.

Aber wer weiß. Denken wir an die erste Regel, die ich oben genannt hatte: Außergewöhnliche Situationen führen oft auch zu außergewöhnlichen Resultaten – weil zuvor oft außergewöhnliche Maßnahmen ergriffen werden. Vielleicht geschieht das ja auch noch beim Brexit…

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)